Nejde o názorovou vrtkavost trhů, ale dlouhodobější fundament

Z pohledu posledního desetiletí mohou být reálné sazby v USA nyní hodně vysoko. Jak jsem ale ukazoval před pár dny, z pohledu dlouhodobějšího už to takový extrém není. A akcie dokázaly růst i při vyšších reálných sazbách. Důvod se dá shrnout jednoduše – v takové době byl i přes výši sazeb stále vlídný jejich poměr k tempu ekonomického růstu. Jaká je situace nyní?

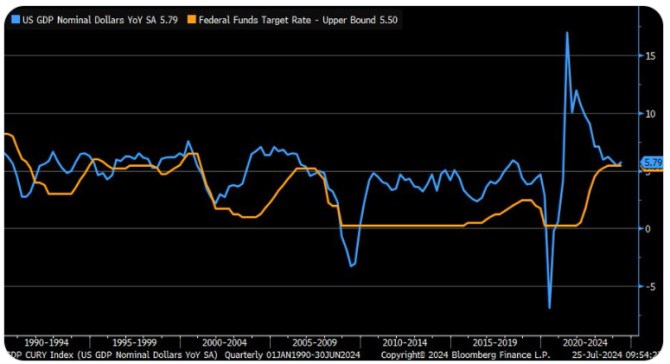

Celkem často tu poukazuji na to, že u akcií není rozhodující samotné tempo růstu ekonomiky a zisků, či výše sazeb a výnosů vládních dluhopisů, ale jejich poměry. Platí to i nyní, kdy se zhusta spekuluje o ekonomickém útlumu, Fedu nacházejícím se údajně za křivkou a podobně. Podívejme se nyní na následující graf, který srovnává tempo růstu nominálního produktu se sazbami americké centrální banky:

Po roce 2008 se nominální růst americké ekonomiky držel docela nízko, ale sazby byly nízko extrémně a to i relativně k růstu hospodářství. Ve výsledku tak šlo o prostředí, které bylo k akciím velmi vlídné a to se jasně projevovalo na chování celého trhu. Ten ale dokázal růst i v druhé polovině devadesátých let, kdy se sazby mnohem více blížily nominálnímu růstu. I zde je ale vysvětlení jednoduché: Poměr aktuálního růstu k aktuálním sazbám byl méně vlídný (méně vlídný byl cyklický vývoj). Nicméně poměr očekávaného růstu k sazbám (a výnosům dluhopisů) byl zřejmě v té době extrémně vysoko. A to kvůli vizím a příběhům pojícím se s tehdejšími novými technologiemi. Z dnešního pohledu šlo o bublinu, z tehdejšího ne.

Co nyní? V tuhle chvíli jsme v bodě připomínajícím spíše ona devadesátá léta. Trhy sice mohly být natěšené na to, že nastane posun směrem k mustru zaznamenanému po roce 2008 – nominální růst se bude držet stále relativně vysoko, ale sazby začnou výrazně klesat. Může tomu tak stále být, základním předpokladem takového dlouhodobějšího scénáře je ale prostředí, kde je inflace u cíle, či něco pod ním a s pokračujícími znatelnými dezinflačními tlaky. V takovém nyní nejsme, podle některých vizí by do něj mohla ekonomiku posouvat umělá inteligence. Jinak řečeno, Nejde ani tak o současné sazby, nejde ani tak o současný růst, ale o jejich budoucí kombinaci.

Je v podstatě nemožné současné dění na trzích rozdělit na obavy z vývoje cyklického a možné osekávání nadějí spojených s AI a spol. Je ale docela zřejmé, že doposud trhy kladly atypicky velkou váhu na delší období. Tedy právě na strukturální změny, respektive příběhy a vize. Celkově by měl být dlouhodobý výhled rozhodující a Fed o něco za křivkou, či o něco před ní je z mého pohledu relativní detail. Stačí třeba, aby sazby snížil a pak přišla o něco horší čísla týkající se inflace a trhy zase začnou panikařit, že Fed se unáhlil. Podobné vrtkavosti skoro ani nemá smysl poslouchat.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Energie - vývoj cen energií na komoditních trzích

- Předdůchod - možnost odejít dříve do důchodu, ale za vlastní

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Moneta: Goldmani navýšili svůj podíl nad 10%, ale přes trh to nešlo - Diskuze, názory, doporučení a hodnocení

- Moneta: Goldmani navýšili svůj podíl nad 10%, ale přes trh to nešlo - Diskuze, názory, doporučení a hodnocení

- Moneta: Goldmani navýšili svůj podíl nad 10%, ale přes trh to nešlo - Diskuze, názory, doporučení a hodnocení

- Fundament na dolaru po včerejšku zůstává příznivý, trh ale čeká hlavně na ECB (Video)

- Euro zřejmě zkoriguje, ale na dlouhodobější trend to zatím nevypadá

- Trhy jsou v názorovém konfliktu, kritická úroveň sazeb stále vzdálena

- Třenice kolem ČEZu = superdividenda a prodej části akcií přes trh? (názorový veletoč)

- Krugman: Komodity porostou i nadále, nejde o spekulaci, ani o Fed, ale o svět s omezenými zdroji

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory