Vratká ekonomika

S nástupem 3. čtvrtletí je hospodářský růst i nadále robustní. Sektory jako obrana, AI a výroba léků proti obezitě zažívají boom a ceny aktiv dosahují absolutního maxima. Nemohou však naši křehkou ekonomiku podobnou písečnému hradu zničit faktory jako neudržitelné americké fiskální výdaje, geopolitické šoky či neveselé demografické trendy? V těchto výhledech na 3. čtvrtletí se dozvíte, proč jsou podle nás zajímavé evropské akcie a dluhopisy s krátkou durací. Také se dočtete, proč se může pozornost do budoucna soustředit na energetické komodity a na co se zaměřit v rámci forexu.

Postavili jsme si krásný hrad z písku

Kombinace nadměrných fiskálních výdajů v USA od dob pandemie a obrovských investic do umělé inteligence, obrany, polovodičů a výroby léků proti obezitě přinesla Spojeným státům překvapivě houževnatý hospodářský růst. Ten zůstává navzdory agresivnímu zvýšení základní sazby robustní a drží se zhruba trendové linie odpovídající historicky uvolněným finančním podmínkám, která odráží nízká úvěrová rozpětí. Trhy práce v Evropě i ve Spojených státech ochlazují, ale jsou dál stejně napjaté jako před pandemií. Také ceny aktiv se vyšplhaly na absolutní maxima, což s sebou nese pocit bohatství a pohodlí.

Evropská ekonomika se zotavila z energetického a inflačního šoku způsobeného válkou na Ukrajině a konečně vstupuje do růstové fáze. Čína zavádí další podpůrná opatření, která mají podpořit hospodářský růst a vyřešit problémy realitního sektoru. Inflace v Evropě i USA se drží na vyšší úrovni, než se původně čekalo. Postupně ale klesá na hladinu, která lidem alespoň částečně vykompenzuje ztrátu reálného příjmu během vzedmuté inflace. Hospodářský růst je tak založený na růstu příjmů. Jinými slovy vstupujeme do třetího čtvrtletí po zlaté střední cestě.

Paradox dvourychlostní ekonomiky

Ekonomika je už od počátku roku 2020 plná překvapení a tím největším byl fakt, že loni nedošlo k recesi. Letos je velkým překvapením, že perzistentní inflace neklesá tak rychle, jak se čekalo, takže se zdá, že centrální banky stávající inflační dynamice tak docela nerozumí. A nejspíš právě proto, že se Fed ohledně vývoje inflace opět mýlil, je teď opatrnější, takže jestli globální ekonomika výrazně nepřibrzdí, očekáváme snížení sazeb až koncem roku.

Z dostupných ukazatelů vyplývá, že některým částem ekonomiky, například realitnímu sektoru či automobilové výrobě, dělají vysoké úrokové sazby problémy, zatímco jiná odvětví, kam patří obrana, polovodiče, AI či výroba léků proti obezitě, prosperují. Investiční výdaje v těchto hospodářských sektorech rostou rychleji než v desetiletí před pandemií. Právě tato „dvourychlostní ekonomika“ pak komplikuje monetární politiku, protože pomoc slabším odvětvím může prodloužit zvýšenou inflaci, a zvýšit tak celkové náklady.

Hrady z písku jsou ohrožené sebemenšími vlnami

Stavět hrady z písku je sice zábava, ale podobné konstrukce jsou ze své podstaty křehké a totéž platí i pro globální ekonomiku. Hospodářský růst zůstane stabilní, ale postupem času může naši křehkou ekonomiku nabourat hned několik faktorů.

Fiskální výdaje Spojených států jsou dlouhodobě neudržitelné a současné výnosy ze státních dluhopisů zvyšují vládní výdaje související s dluhovou službou, takže pak zbývá méně na infrastrukturu a sociální zabezpečení. Americká vláda se musí nějak vyrovnat s případným ochlazení ekonomiky, jinak riskuje dlouhodobě zvýšenou inflaci.

Válka na Ukrajině jasně ukázala, že geopolitika může vnášet do ekonomiky nečekané šoky, a tento zdroj rizika přetrvá ještě celé roky. Inflaci budou tlačit výš i další trendy, jako friend-shoring (přesun výroby do spřátelených zemí) a rozvoj válečné ekonomiky v Evropě i jinde. Také raketově rostoucí výdaje na zdravotnictví, mimo jiné kvůli zvýšené pozornosti věnované lékům proti obezitě, ale i častější nepředvídatelné změny počasí a neveselé demografické trendy spojené se stárnutím světové populace naznačují, že bychom si měli výhod současné křehké ekonomiky užívat, dokud to jde.

Alokace investic

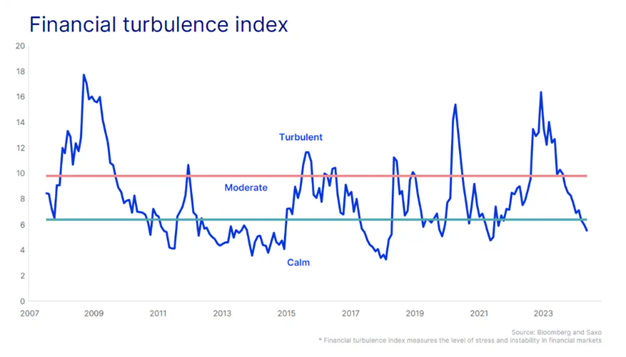

Z výše uvedené makroekonomické analýzy vyplývají krátkodobě pozitivní vyhlídky, než přijde klíčové čtvrté čtvrtletí, kdy nás čekají americké prezidentské volby. I v minulosti však byla pro období s inflací nad cílovou 2% hladinou a bez finančních turbulencí typická vysoká návratnost různých aktiv, zejména akcií, komodit a korporátních dluhopisů.

Peter Garnry, hlavní akciový stratég

Dánská banka pro investory a tradery

Saxo Bank je důvěryhodná dánská banka pro investory a tradery, kterým poskytuje již více než 30 let prvotřídní obchodní platformu se všemi třídami aktiv a více než 71 000 instrumenty. Kromě investičních nástrojů můžete využít službu půjčování cenných papírů nebo úročení volné hotovosti v 18 různých světových měnách.

Více informací na:www.saxobank.cz/cs-cz

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Ekonomika - Makroekonomika ČR 2020, data, novinky

- PSČ Vratká, Havířov - 73601, pošta Havířov 1

- ČEZ: Výhled nepočítá s vratkou z povolenek 5,2 mld. Kč ani s prodejem Počera, divi stanovena v dubnu

- Hypermarkety a drogistické řetězce - vratká rovnováha

- Vratká rally, improvizující Italové a špatná válka ze špatných důvodů

- Vratká stagnace a nejhorší ekonomická teorie roku

- Bundesbanka očekává vratké a nesmělé zotavování

- Vratká židle izraelského prezidenta

- Státní rozpočet stojí na vratkých základech, tvrdí odbory

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada