FX: Rizikové měny oproti spolehlivým investicím strmě stoupnou

- Pokud se hospodářské oslabení ve Spojených státech rozšíří i do dalších oblastí, může medvědí trend dolaru přetrvat i ve 3. čtvrtletí. Současné nacenění, korekce dlouhých pozic a přitažlivost dolaru coby bezpečného útočiště však hloubku případného propadu omezují.

- Odklady centrálních bank při snižování sazeb mohou prospět AUD a NZD, zejména ve vztahu k JPY a CHF, které mají v prostředí medvědího dolaru tendenci zaostávat.

- Carry obchodování na rozvojových trzích může být i nadále populární, je však třeba zpřísnit řízení rizik, protože se rozdíly ve výnosnosti smývají a pozornost všech se upírá na americké prezidentské volby.

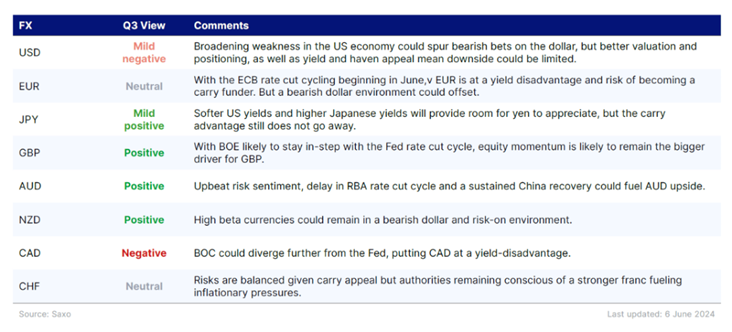

Tabulka postojů k měnám

USD: Býci se možná tak snadno nevzdají

Americká ekonomika prokázala pozoruhodnou odolnost, přitáhla Fedu uzdu a většinu 2. čtvrtletí dokázala zajistit dolaru podporu. Jak jsme však prorokovali ve výhledech na 2. čtvrtletí, když se ke konci kvartálu objevily známky upadající výjimečnosti USA, začal americký dolar ztrácet na přitažlivosti.

Ani na prahu 3. čtvrtletí tak není otázkou, zda začne Fed s rozvolňováním, ale kdy k tomu dojde. Hlavně se ale vzhledem k teorii dvourychlostní ekonomiky, zmiňované v makroekonomickém výhledu, očekává, že některé části americké ekonomiky začnou zpomalovat. Nadcházející americké volby mohou přinést proměnu ekonomiky v jakýsi „hrad z písku“, kde se bude Fed při sebemenší známce hospodářského oslabení klonit k holubičímu postoji, místo aby se kvůli riziku dezinflace vydal cestou jestřábího řešení.

A tak bude medvědí trend dolaru patrně pokračovat i ve 3. čtvrtletí. Také se bude asi víc navzájem podobat snižování sazeb v zemích G10 na rozdíl od 2. čtvrtletí, kdy Fed zastával jestřábí postoj, zatímco SNB, Riksbank, Bank of Canada i ECB sazby snížily. Ale i když už tyto centrální banky s rozvolňováním měnové politiky začaly, nemohou se Fedu vzdalovat donekonečna.

Po lehké korekci nacenění a zbytnělých dlouhých pozic jsou ovšem rizika dalšího vývoje USD vyrovnanější. Jedním z faktorů mluvících americký dolar zůstávají jeho vysoké výnosy, a pokud nebude Spojeným státům hrozit kreditní událost, lze očekávat, že snižování sazeb začne pozvolna. Před americkými volbami navíc nejspíš přetrvá poptávka po bezpečných investicích.

Rizikové měny: Selektivní nárůst hodnoty oproti bezpečným investicím

V prostředí medvědího dolaru si patrně měny s vysokou hodnotou beta, tedy měny s vysokou citlivostí na změny ekonomických podmínek a globálního postoje k riziku, povedou lépe než ostatní. Patří sem zejména Skandinávci (SEK a NOK) a protinožci (AUD a NZD). AUD a NZD jsou na tom dobře, protože tamní centrální banky budou nejspíš snižování sazeb dál odkládat a stabilizace hospodářské situace v Číně prospěje komoditám a komoditním měnám. Ovšem kanadský dolar (CAD) může kvůli riziku tvrdého přistání tamní ekonomiky zůstat pod tlakem, i když už Bank of Canada začala snižovat sazby.

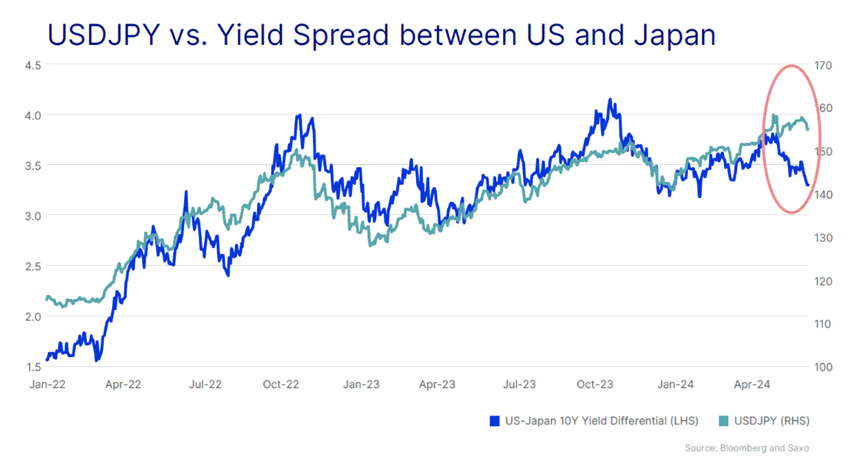

Měny s nízkým výnosem, jako JPY a CHF, si patrně v prostředí medvědího dolaru povedou hůř kvůli negativnímu carry. Blíží se okamžik, kdy začne Fed snižovat sazby, a Bank of Japan se snaží dávat najevo jestřábí postoj, a tak se pozornost upírá na japonský jen, kde hrozí tzv. „carry trade unwind“. My jsme však přesvědčeni, že to se zvyšováním sazeb ze strany BOJ nebude tak horké, jak banka tvrdí, a nejspíš to nebude stačit, aby měna posílila. U krátkých pozic v jenech však bude vzhledem k očekávanému poklesu amerických sazeb patrně nutné zpřísnit řízení rizik.

FX z rozvojových trhů: Taktické a prozíravé strategie carry obchodování

Index volatility FX se dál drží poblíž dvouletého minima a může tam i zůstat. Trhy totiž očekávají, že Fed během léta pozvolna zmírní svůj postoj. Na rozvojových trzích už máme většinu voleb za sebou, takže pro volatilitu příliš prostoru nezbývá.

To znamená, že carry obchody mohou být i nadále populární, i když některé populární carry trady, například ty financované pomocí JPY, začínají vykazovat zvýšenou volatilitu. Oslabí i výnosové rozpětí, protože země G10 i rozvojové trhy budou dál snižovat sazby a americké volby mohou koncem kvartálu přiživit volatilitu. Vzhledem k tomu je třeba při carry obchodování taktizovat a uplatňovat přísnější řízení rizik. Volby v Mexiku, JAR a Indii už máme za sebou, a tak mohou MXN, ZAR a INR zůstat oblíbenými cílovými měnami, ovšem dál panuje povolební nejistota. Pokud jde o financování carry obchodů, mírné navýšení sazeb ze strany BOJ asi výnosy JPY příliš nezmění a půjčovat si lze i EUR, když ECB zrychlí tempo snižování sazeb a tamní růst zůstane nejistý.

Charu Chanana, tržní stratéžka Saxo Bank

Charu Chanana je singapurská odbornice SaxoMarkets na tržní strategie. S finančními trhy má více než 10 let zkušeností a dříve pracovala na pozici Lead Asia Economist ve společnosti Continuum Economics, kde se zabývala mimo jiné makroekonomickou analýzou asijských rozvojových zemí se zvláštním zaměřením na Indii a jihovýchodní Asii. Její specializací jsou analýzy a monitorování dopadů domácích i zahraničních makroekonomických šoků na daný region. Charu se umístila vysoko v žebříčku agentury Bloomberg a média pravidelně publikují její názory na různé trhy a ekonomiky. Často je citována v novinových článcích a nezřídka se objevuje nejen na CNBC, Bloomberg TV a ChannelNewsAsia, ale i na singapurských rozhlasových stanicích zaměřených na byznys.

Dánská banka pro investory a tradery

Saxo Bank je důvěryhodná dánská banka pro investory a tradery, kterým poskytuje již více než 30 let prvotřídní obchodní platformu se všemi třídami aktiv a více než 71 000 instrumenty. Kromě investičních nástrojů můžete využít službu půjčování cenných papírů nebo úročení volné hotovosti v 18 různých světových měnách.

Více informací na:www.saxobank.cz/cs-cz

Okomentovat na facebooku

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Benzín a nafta 04.11.2024

| Natural 95 35.77 Kč | Nafta 34.25 Kč |

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Olívia Lacenová, Wonderinterest Trading Ltd.

Zlato ukazuje svou sílu v plné kráse. Překoná v novém roce hranici 3 000 USD za unci?

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Petr Lajsek, Purple Trading

Proč evropské akcie zaostávají za americkými? A jaký je výhled?

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?