Deflační aktiva si mohou vést velmi dobře během období vysoké inflace, inflační mohou zaostávat

V posledních letech se diskutovalo i o tom, zda jsou akcie „inflační“ aktiva. Tedy zda by se jim mělo dařit během období vyšší inflace. Možná je to ale příliš široká a obecná skupina - část trhu se může chovat inflačně, část deflačně. A některá může přichystat překvapení.

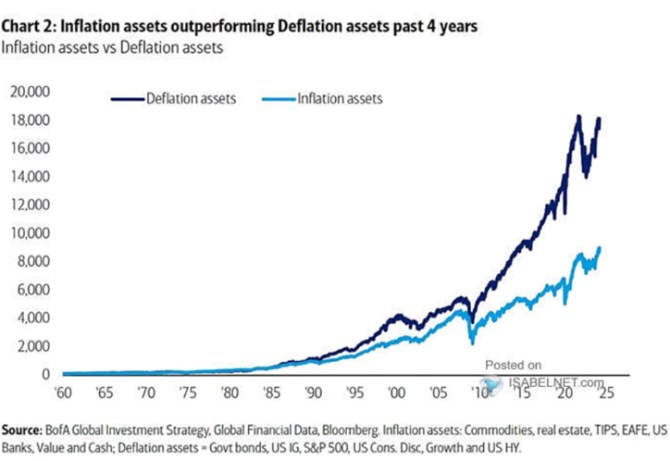

Bank of America v následujícím grafu porovnává výkony tzv. inflačních a deflačních aktiv. Tedy aktiv, která by si měla vést lépe v období vyšších inflačních tlaků a pak těch, kterým by mělo proslívat prostředí opačné - tlaky dezinflační, či dokonce deflační. Takové období se celkem jasně vyprofilovalo po roce 2008. A v grafu také vidíme, že ona deflační aktiva v té době začala rychle získávat náskok před první skupinou.

Zdroj: X

Pokud se podíváme na konkrétní zástupce, tak první skupina zahrnuje aktiva jako komodity, reality, TIPS, hodnotové akcie, americké banky a hotovost. Ve druhé, deflační skupině jsou vládní dluhopisy, dluhopisy korporátní s investičním a neinvestičním ratingem a na akciích sektor zboží dlouhodobé spotřeby a růstové akcie. Právě u nich bych se zastavil. Podle „učebnicového“ pohledu jejich zahrnutí do deflačních aktiv dává smysl. A předpokládám, že i BofA tak učinila na základě citlivosti růstových akcií na pohyb sazeb, respektive výnosů vládních dluhopisů. O co jde?

Představme si, že máme dvě akcie, jedna z nich generuje stabilní dividendu 10 dolarů ročně, požadovaná návratnost je u ní 10 %. Hodnota takové akcie je 100 dolarů (10 děleno 10 %). Druhá akcie má také požadovanou návratnost 10 %, nyní ale vyplácí jen 1 dolar a čeká se, že by měl růst o 9 % ročně. Hodnota takové akcie je také 100 dolarů (1 děleno rozdílem mezi 10 % a 9 %, tedy 1 %). Oněch 10 % požadované návratnosti je přitom tvořeno 5,5 % rizikovou prémií a 4,5 % bezrizikovými výnosy (vládní dluhopisy). Nyní si představme, že výnosy kvůli nižším inflačním tlakům klesnou na 4 %. Co se stane?

Požadovaná návratnost u obou akcií klesne na 9 %. Hodnota obou tak vzroste (očekávané dividendy se nemění). U první akcie ale bude nová hodnota na 105 dolarech, u druhé na 200 dolarech. U ní je tedy hodnota na pohyb sazeb mnohem citlivější a platí to oběma směry (nahoru i dolů). Dá se to obecně popsat tak, že tzv. durace, tedy pomyslné těžiště budoucích dividend, je u růstových akcií (druhá akcie) posunuto více do budoucnosti. A jeho současná hodnota tudíž citlivě reaguje na změnu sazeb, respektive požadované návratnosti.

Pokud tedy sazby klesají, růstové akcie by měly z tohoto vývoje těžit více, než zbytek trhu. A proto by měly být oněmi deflačními aktivy. A naopak by se jim nemělo vést moc dobře v prostředí sazeb rostoucí, což je prostředí vyšších inflačních tlaků. Tento mechanismus byl také často zmiňován v době, kdy Fed a další centrální banky začaly zvyšovat sazby ve snaze otočit vývoj rostoucí inflace.

Růstové akcie také v souladu s uvedeným nějaký čas čelily negativnímu tlaku, ale pak se u nich situace otočila. Přesněji řečeno hlavně u velkých technologií. A důvodem je to, že onen efekt vyšších sazeb začal být několikanásobně vyvažován lepšícím se dlouhodobým růstovým výhledem – umělá inteligence atd. Přesně bychom tedy mohli hovořit o tom, že růstové akcie jsou z „technického“ pohledu stále aktivem deflačním. Ale to nutně neznamená, že si nemohou vést velmi dobře během období vysoké inflace. Zrcadlově to přitom mimochodem platí o zmíněné hodnotě jako aktivu „inflačním“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Více zpráv k tématu Inflace

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Inflace - 2020, míra inflace a její vývoj v ČR , Meziroční inflace v %

- Kdy můžete do předčasného důchodu a o kolik peněz přijdete?

- Sleva na poplatníka 2023 - 30.840. Kč. Slevu může uplatnit zaměstnanec i OSVČ. Sleva zůstává stejná jako v roce 2022.

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Sleva na manželku 2023 - 24.840 Kč. Slevu na manžela nebo manželku můžete uplatnit, pokud manželka / manžel nemá příjmy vyšší než 68.000 Kč.

- Příspěvek na péči 2024 - kalkulačka: výška příspěvku na péči zůstává stejná jako v roce 2022 a díky inflaci si za příspěvek poživatelé pořídí méně slu

- Soros: Německý nátlak na fiskální střídmost může vést k deflační spirále v eurozóně

- Můžeme mít velmi dobře fungující skupinu nebo tým, který se nepovedl

- Finanční aktiva mohou delší dobu zaostávat za ekonomikou, říká expertka Bridgewater Associates

- ECB by mohla změnit inflační cíl na 2 %, s ostatním by ale mohl být problém

- ECB by mohla změnit inflační cíl na 2 %, s ostatním by ale mohl být problém

- SPA35 po volbách ztrácí 1,5 % - Absence jasného vítěze předčasných voleb ve Španělsku by mohla vést k delšímu období nejistoty na akciovém trhu.

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory