Likvidita a akcie v letošním roce – jiný a přitom stále stejný příběh

Likvidita byla na akciovém trhu před rokem 2020 hodně používaným a zároveň málokdy jasně definovaným pojmem. Což poskytovalo volnost pro řadu různých příběhů o tom, jak ovlivňuje akcie. Já jsem tu již párkrát psal, že se to s jejím přímým vlivem možná přehání, dnes se podíváme na aktuální vývoj „likvidity“ v USA a jeho (ne)vztah k akciovému trhu.

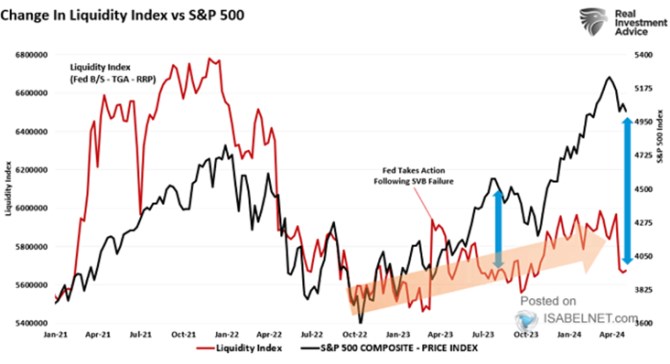

1. Likvidita a akcie: RIA do svého indexu likvidity zahrnuje změnu rozvahy americké centrální banky upravenou o změnu tzv. US Treasury General Account (TGA) a reverzní repo operace RRP. V prvním případě jde o provozní účet americké vlády, který spravuje centrální banka. V druhém o půjčky kryté cennými papíry. Takto sestavovaný index ukazuje na prudký růst likvidity v roce 2021 a v podstatě opačný vývoj v roce 2022, Vidět je i skok v likviditě vyvolaný snahou o uklidnění situace v bankovním sektoru v březnu/dubnu minulého roku. Pak přichází vlna na jejímž současném konci je index na úrovni podobné říjnu 2023:

Zdroj: X

Likvidita nepatří a nepatřila mezi klíčové proměnné určující vývoj na akciovém trhu (stále stejný příběh). Nyní její případný brzdící vliv válcují teze a příběhy točící se kolem potenciálu nových technologií. Ty zvyšují očekávaný růst zisků a volného toku hotovosti a mohou přispívat i k poklesu rizikových prémií. K tomu se obrázek o brzdícím vlivu likvidity (graf) mění, pokud nedáme na tok, ale na zásobu - celkovou velikost rozvahy. Z tohoto pohledu je likvidity stále habaděj a vracím se tak k tomu, že likviditu lze zadefinovat různě a výsledné příběhy podle toho vypadají.

2. QE a QT: V souvislosti s grafem bych ještě rád poukázal na to, co se vlastně děje, pokud roste, či klesá rozvaha americké centrální banky. Přesněji řečeno, co je vlastně kvantitativní uvolňování QE, či jeho protějšek utahování QT? V souvislosti s uvolňováním byl často používán výraz tisk peněz, o němž jsem tu párkrát psal, že může být dost zavádějící. V principu je totiž tímto uvolňováním výměna aktiv mezi centrální bankou a soukromým sektorem. Konkrétně centrální banka – Fed, kupovala od bank hlavně dluhopisy a platila jim za ně rezervami. Co je cílem takového kroku?

Ony cíle mohou být v principu dva. První z nich je uklidnění situace v systému v rozbouřené době, kdy banky chtějí mít co nejlikvidnější aktiva a ani vládní dluhopisy nejsou z tohoto pohledu dost dobré. Centrální banka tak vytvoří onu likviditu a vymění ji s bankami za vládní dluhopisy (koupí je na trhu). Druhý cíl, který už je předmětem větších diskusí o přínosech a negativech, je podpora ekonomické aktivity. Ona výměna aktiv totiž zvyšuje poptávku po dluhopisech a tudíž by měla tlačit nahoru jejich ceny a dolů jejich výnosy. A následně tlačit dolů náklad kapitálu a půjček a podporovat spotřebu i investice*.

Kvantitativní utahování, které je tématem současné doby, je pak opět onou výměnou, ale v opačném směru – banky „vrací“ centrální bance její rezervy a „berou“ si nazpátek dluhopisy. To vše přes trh a tento proces by měl snižovat poptávku po dluhopisech a tlačit výnosy nahoru (ceny dolů). Nicméně se (opět) ukazuje, že ekonomický výhled a situace jsou zde daleko významnějšími faktory.

Jako takovou technickou zajímavost můžeme dodat, že kdyby byly dluhopisy považovány za dokonalou náhradu „peněz“, QE (a následně QT) by nemělo žádný význam – centrální banka by si vyměňovala se soukromým sektorem v principu stejné aktivum. Efektivita QE by měla být naopak tím větší, o co větší rozdíl mezi vyměňovanými aktivy je. Třeba u BoJ se hodně hovoří o nákupu dluhopisů, ale v podstatě neslyšíme o tom, že se v roce 2021 stala největším držitelem japonských akcií na světě (The Impact of Central Bank Stock Purchases: Evidence from Discontinuities in Policy Rules, Masao Fukui, Masayuki Yagasaki, leden 2023).

*To sebou nese určitý paradox, protože pokud je taková politika úspěšná, výnosy dluhopisů by měly jít nakonec nahoru právě jako odraz lepšího ekonomického výhledu. Tento paradox se jasně projevoval při řadě diskusí o QE a o tom, zda je efektivní, či ne. O jeho konečné efektivitě totiž vypovídal růst a ne pokles výnosů.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Daňové přiznání v roce 2020 i za rok 2019. Změny kvůli koronaviru, platby daní 2020, vysvětlení pojmů i povinností, formuláře zdarma.

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Daň z příjmů v roce 2020, změny kvůli koronaviru i daňové přiznání za rok 2019

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.