Poznatky ze schůzky FOMC: Proč může inflační riziko podrazit Fedu nohy

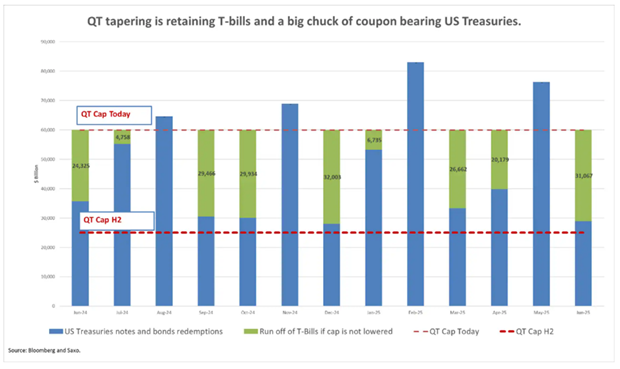

- Fed sice oznámil, že dojde ke zpomalení QT a žádný bezprostřední pokles sazeb nehrozí, ale celkový tón jeho sdělení byl holubičí. Snížení měsíčního limitu QT ze 30 na 25 miliard USD naznačuje, že si chce americká centrální banka větší část kuponových dluhopisů ponechat, čímž podpoří duraci.

- Fakt, že Powell odmítl možnost zvyšování sazeb, ale zároveň popřel, že by mělo v nejbližší době dojít k jejich snížení, svědčí o tom, že i nadále počítá s „vyššími sazbami po delší dobu“, jak kvůli perzistentní inflaci, tak kvůli silnému trhu práce. Kdy dojde k prvnímu snížení sazeb, tak zůstává nejisté. Je možné, že Fed počká až do listopadu, kdy bude po volbách.

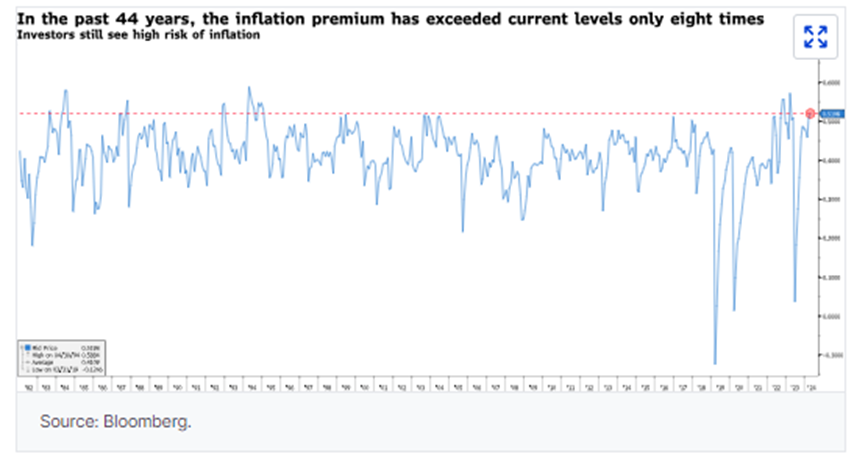

- Vyvstává otázka, proč Fed tlumí QT v době, kdy má velké rezervy. Zpomalení QT sice může zmírnit tlak na výnosovou křivku, ale pořád jsou zde obavy z inflace a monetizace dluhu, které se mohou ovlivnit vnímání trhu s dluhopisy, a vyžádat si tak vyšší inflační prémii.

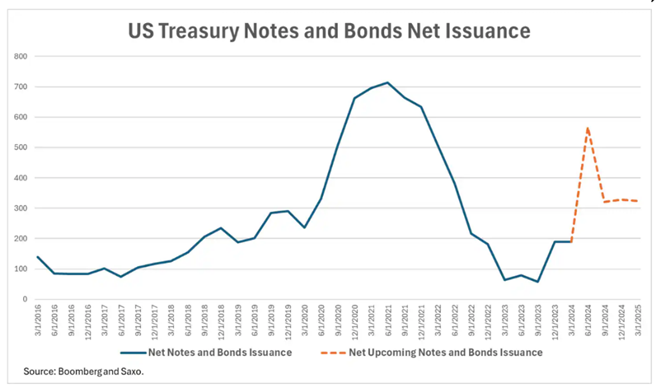

- Čistý objem vydávaných kuponových státních dluhopisů bude v tomto čtvrtletí v USA nejvyšší za poslední dva roky a investoři dál pozorně hodnotí inflační rizika, takže může přijít další bear-steepener (dlouhodobé výnosy porostou rychleji než krátkodobé).

1. Proč je postoj FOMC vnímán jako holubičí?

I když se Federální rezervy snažily vyslat vyrovnané poselství, oznámily, že v červnu začne zpomalení kvantitativního zpřísňování (Quantitative Tightening, QT), a bezprostřední snižování základní sazby označily za nepravděpodobné, trh vnímá jejich tón celkově jako holubičí. Příčinou je rozhodnutí snížit měsíční limit QT ze 30 miliard USD, navrhovaných některými politickými činiteli, na 25 miliard USD.

Limit ve výši 30 miliard USD by stačil, aby si mohl Fed nechat v rozvaze pokladniční poukázky, ale jeho snížení na 25 miliard naznačuje, že si chce americká centrální banka ponechat i značnou část kuponových dluhopisů. S měsíčním limitem 60 miliard USD by Fedu do roka zůstaly jen státní dluhopisy v hodnotě 53 miliard. S limitem 25 miliard si však může ponechat kuponové dluhopisy v hodnotě zhruba 300 miliard dolarů, tedy o 25 % víc než s 30miliardovým limitem. Tento tah mluví ve prospěch durace, neboť zmírňuje tlak na vzdálenější konec výnosové křivky.

2. Vyšší sazby na delší dobu: Zvyšování se nekoná, ale v nejbližší době nelze čekat ani pokles.

Dalším důvodem, proč se zdá být poselství Fedu holubičího charakteru, je fakt, že Powell kategoricky odmítl možnost zvyšování sazeb, z čehož plyne, že až příště ke změně sazeb dojde, půjde o snížení, i když to patrně kvůli perzistentní inflaci a silnému trhu práce ještě nějakou chvíli potrvá. Powell prohlásil: „Letos nám zatím data nezajistila potřebnou jistotu. Zejména údaje o inflaci jsou, jak už jsem zmiňoval, vyšší, než se čekalo. Je pravděpodobné, že získání větší jistoty potrvá déle, než jsme očekávali.“ a „Současné cílové rozmezí sazby federálních fondů jsme připraveni držet tak dlouho, jak bude potřeba.“

Fed sice bude mít údaje za 2. čtvrtletí už v době červencové schůze, která se má konat krátce po zpomalení QT, ale se snižováním sazeb bude možná chtít počkat až do listopadu, kdy bude moci zhodnotit ekonomické dopady tohoto útlumu. Na druhou stranu je možné, že pokud inflace nezačne klesat ke 2 % a pracovní trh zůstane nadále stabilní, Fed už do konce roku sazby nesníží.

3. Monetizují Federální rezervy americký dluh?

Po schůzce Federálního rezervního systému musí každého napadnout, zda Fed fakticky nemonetizuje americký státní dluh. Oznámení o zpomalení QT ve stejnou dobu, kdy ministerstva financí plánuje zvýšit objem vydávaných kuponových dluhopisů, vyvolává otázky. Snížení objemu kuponových cenných papírů, které opouští rozvahu Fedu, sice snižuje tlak na vzdálený konec výnosové křivky a pomáhá trhům absorbovat příliv dluhopisů, zároveň je však nutné si uvědomit inflační dopady monetizace dluhu.

Navzdory tomu, jak trh na schůzku FOMC zpočátku reagoval, mohou ještě investoři svůj odhad reálné hodnoty dluhopisů přehodnotit a požadovat vyšší inflační prémii. Ta je v současnosti zvýšená, což je situace, k níž došlo od roku 1980 pouze osmkrát. S růstem inflační prémie požadují investoři za držení amerických státních dluhopisů v době zvýšených inflačních rizik větší kompenzaci.

4. Ukotvený bližší konec křivky, 5 % na obzoru pro 10leté americké státní dluhopisy.

Očekává se, že dokud nebudou o snižování sazeb k dispozici jasné informace, bude se bližší konec výnosové křivky pohybovat kolem 5 %. V důsledku toho se předpovídá fluktuace 2letých výnosů mezi 4,75 % a 5 %. Případná diskuse odpovědných činitelů o možném zvýšení sazeb by mohla tyto výnosy katapultovat nad 5 % a stabilizovat je v rozmezí od 5 do 5,25 %.

Bližší konec křivky sice zůstává pevně ukotvený, dlouhodobé výnosy však mohou dál růst. Důvodů je hned několik:

- Vyšší prémie za splatnost: S rostoucími inflačními riziky a tržní nejistotu budou investoři za držení amerických státních dluhopisů nejspíš požadovat vyšší prémii, a vyvíjet tak tlak na posun vzdálenějšího konce výnosové křivky výš.

- Vyšší hodnota vydávaných kuponů: Navzdory snížení limitu QT, který zmírní tlak plynoucí z vydávání značného objemu kuponových dluhopisů, hodlá americké ministerstvo financí odprodat v tomto čtvrtletí zatím nejvyšší objem dluhopisů od roku 2022 a počínaje 3. čtvrtletím výrazně překročit předcovidové průměry.

A tak zůstává vzdálený konec křivky náchylný k vyšším výnosům. Nelze vyloučit scénář, kdy 10leté výnosy ještě před koncem čtvrtletí dosáhnou 5 %.

Althea Spinozzi, specialistka na dluhopisy Saxo Bank

Althea Spinozzi je obchodníkem v Saxo Bank a specializuje se na dluhopisy. Působí v globálním prodejním týmu.

Althea Spinozzi začala v Saxo Bank pracovat v roce 2017 jako specialistka na dluhopisy. Vytváří průzkumy dluhopisů a spolupracuje přímo s klienty, kterým pomáhá vybírat dluhopisy a obchodovat s nimi. Vzhledem k tomu, že má široké znalosti pákového dluhového efektu, zaměřuje se hlavně na dluhopisy s vysokým výnosem a na firemní dluhopisy s atraktivním poměrem rizika a výnosu. Althea má v oblasti finančních služeb sedmiletou zkušenost, zejména v oblasti dluhopisů a platforem.

Před svým nástupem do Saxo Bank pracovala v týmu Leveraged Loan v Royal Bank of Scotland a předtím s týmem Institutional Fixed Income v Mitsubishi UFJ v Londýně nebo v týmu Platform Sales v Bloomberg LP.

Althea k obchodování s dluhopisy přistupuje velmi aktivně a zaměřuje se na maximalizaci celkových výnosů. Althea má titul MSc v oblasti managementu rozvoje z londýnské School of Economics a bakalářský titul v oblasti mezinárodního obchodu z bostonské Northeastern University. Althea má FCA certifikát CF30.

Dánská banka pro investory a tradery

Saxo Bank je důvěryhodná dánská banka pro investory a tradery, kterým poskytuje již více než 30 let prvotřídní obchodní platformu se všemi třídami aktiv a více než 71 000 instrumenty. Kromě investičních nástrojů můžete využít službu půjčování cenných papírů nebo úročení volné hotovosti v 18 různých světových měnách.

Více informací na:www.saxobank.cz/cs-cz

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Kdy můžete do předčasného důchodu a o kolik peněz přijdete?

- Sleva na poplatníka 2023 - 30.840. Kč. Slevu může uplatnit zaměstnanec i OSVČ. Sleva zůstává stejná jako v roce 2022.

- Sleva na manželku 2023 - 24.840 Kč. Slevu na manžela nebo manželku můžete uplatnit, pokud manželka / manžel nemá příjmy vyšší než 68.000 Kč.

- FOMC snížil QE o dalších 10 mld.USD, bilance Fedu by mohla vyvolat bubliny

- Technická analýza - Odpolední projev W. Dudleyho z Fedu a zveřejnění zápisu z posledního zasedání FOMC může podpořit dolarové býky

- Bianco: Inflační chyba Fedu bude pro všechna aktiva hodně bolestná. Rizikem je, že to přežene i z druhé strany - Diskuze, názory, doporučení a hodnocení

- Minutes Fedu naznačily, že úrokové sazby jsou na vrcholu, ale inflační rizika jsou stále přítomná

- Šéfekonom ČSOB Martin Kupka: Venku je rizik dost, do nohy se ale můžeme střelit i sami (video)

- Alžírsko: Informativní schůzka OPECu by se mohla změnit v minořádnou schůzku, pro stabilizaci trhu by stačila ubrat 1 mbd

- Powell: Naplnění inflačního cíle Fedu může trvat přes tři roky

- Inflační očekávání významně vzrostla. Může za to šéf Fedu?

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory