Důchod nás jednou čeká všechny a jen na stát se spoléhat nemůžeme. Potřebujeme mít našetřeny nějaké peníze nebo majetek, abychom měli v důchodu z čeho žít. Nejsme-li už nyní milionáři, je potřeba odkládat pravidelně nějaké peníze stranou – a začít ideálně co nejdříve. Jenže kolik? Otázky typu, kolik budu na důchod potřebovat nebo kolik si mám odkládat měsíčně se mohou zdát složité. Být ale nemusí. Spočítali jsme to za vás a můžete se od toho odrazit. Hlavní totiž je mít alespoň rámcovou představu a cíl, ke kterému postupně směřujete a zpřesňujete jej.

Předně si ale vyjasněme jednu věc. Důchod čeká většinu z nás pracujících až za řadu let. Je proto potřeba na důchod investovat, nejen spořit. Spoření, respektive spořicí účty a produkty, je vhodné pro krátkodobé uložení peněz. Nikoliv dlouhodobé. K tomu je investování, které jako jediné může v dlouhém čase porazit inflaci, aby vaše peníze neztrácely hodnotu.

S čím počítat od státu?

To lze jen těžko odhadovat. Jisté však je, že státní důchod se bude jen zmenšovat v poměru k průměrným mzdám. Kdo si nenašetří něco bokem, čeká jej chudý důchod. Podle některých studií bude například v roce 2070 dosahovat státní důchod jen jedné čtvrtiny průměrné mzdy (aktuálně to je cca 40 %). V dnešních penězích by to znamenalo průměrný důchod kolem 10 tisíc Kč.

Jistě do té doby vyroste celková životní úroveň a za průměrný plat si toho budeme moci dovolit více než dnes, ale bez vlastních úspor se v důchodu neobejdeme.

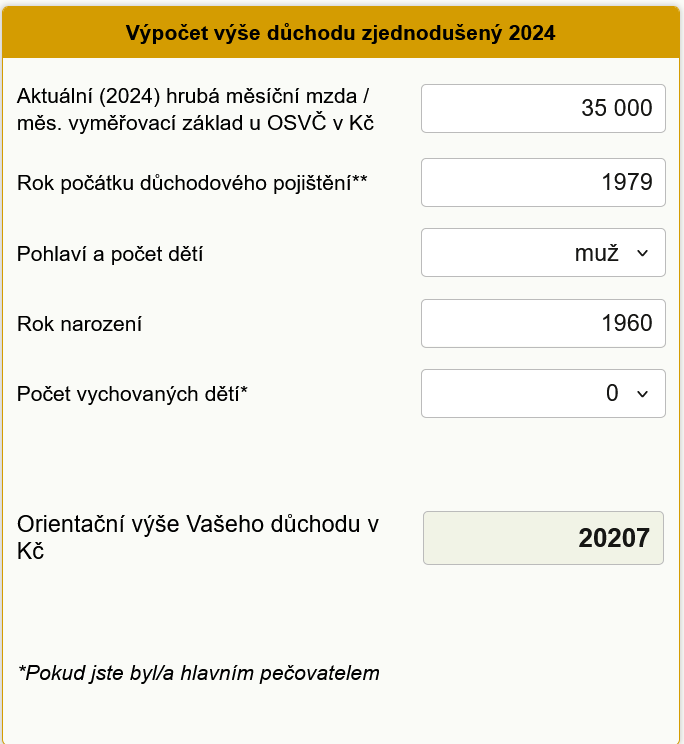

Pokud by vás zajímalo, kolik vychází odhad státního důchodu přímo pro vás, skrze portál občana nebo datovou schránku, zjistíte zde.

Kolik dávat měsíčně stranou?

Nyní přichází to hlavní. Abychom se dostali k číslu, kolik máme pravidelně odkládat stranou a investovat, potřebujeme zodpovědět především následující:

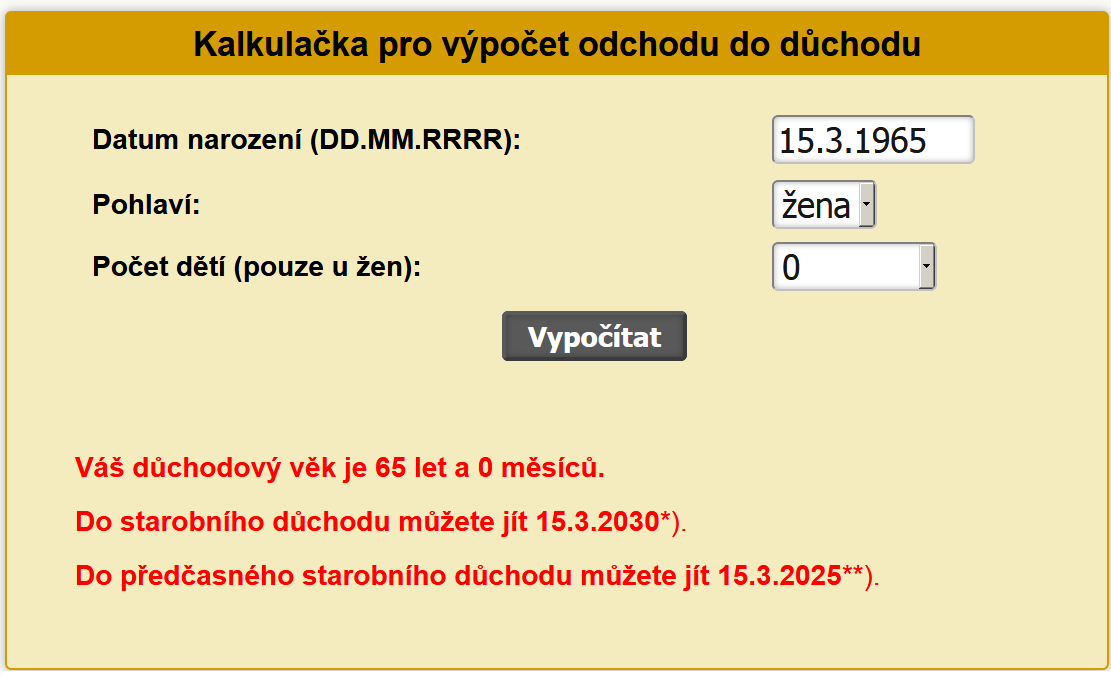

- Za jak dlouho půjdeme do důchodu? Ročníky 1965 a mladší (detaily třeba zde) to čeká nejdříve ve věku 65 let. Když od toho odečteme současný věk, máme výsledek.

- Jak dlouho budeme chtít v důchodu čerpat z našetřených peněz? Neboli, kolik let si budeme měsíčně chtít vyplácet rentu. Zde záleží hlavně na tom, kolika let se plánujeme dožít. Ženy se v průměru dožívají 82 let, muži o pět méně.

- Jaký budeme chtít měsíčně v důchodu příjem? Zde nás zajímá zejména to, kolik budeme chtít měsíčně vybírat z vlastních úspor jako přilepšení ke státnímu důchodu. Ten ale, jak jsme říkali, asi valný nebude.

Možná vás nyní napadá, že přece nevíte, jaké budou ceny, až budete v důchodu. Stanovení potřebné částky tak může vypadat složitě. Úvaha je to určitě správná, kvůli inflaci budou ceny třeba za 20 let výše. Tím si to ale nemusíte nyní komplikovat, využijte následující tip na zjednodušení:

Při stanovování potřebných částek peněz na důchod přemýšlejte v současných cenách: „Kolik byste chtěli mít měsíčně v důchodu, kdyby začal dnes?” Výslednou částku, kterou je potřeba měsíčně investovat, pak jen pravidelně navyšujte o inflaci a růst cen tím vyvážíte.

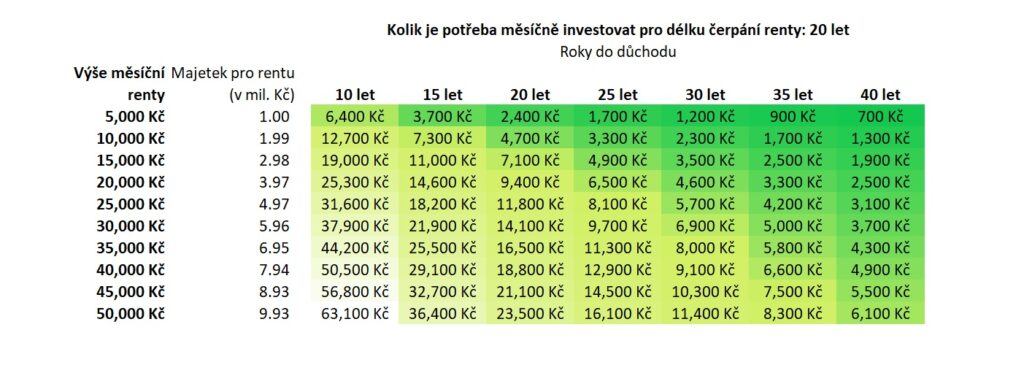

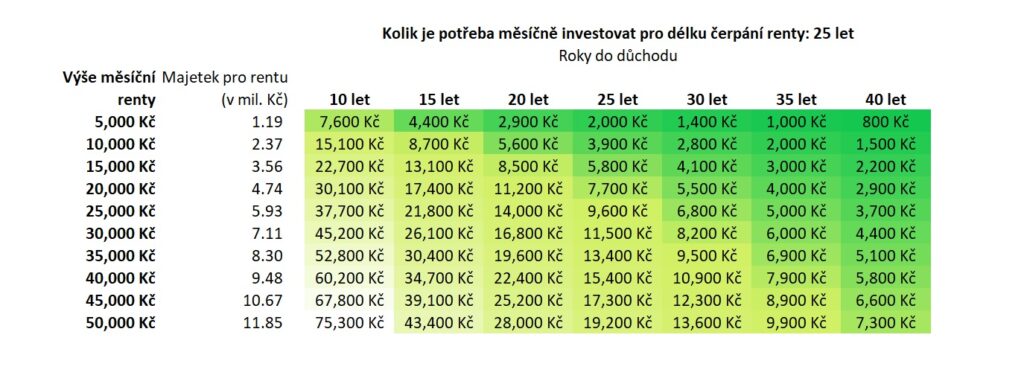

V tabulkách níže zjistíte orientační částku, kterou byste měsíčně měli investovat, abyste mohli po stanovenou dobu čerpat požadovanou rentu. Tabulky jsou tři: první počítá s dobou čerpání v důchodu po dobu 15 let, druhá po dobu 20 let a třetí po dobu 25 let, tedy jako kdybyste ji chtěli čerpat například od 65 do 90 let. Jak se v nich orientovat? Stačí si v prvním sloupci zvolit výši požadované renty v důchodu (nad rámec státního důchodu) a pak se přesunout do sloupce s roky podle toho, kolik let vám do důchodu zbývá.

Například 35letý člověk, který chce v 65 letech odejít do důchodu a po dobu 15 let čerpat ze svých uspořených peněz 25 tisíc měsíčně by měl nyní začít měsíčně investovat cca 4 500 korun.

Z tabulek je jasně vidět jedno: čím dříve začnete, tím lépe. Měsíčně bude totiž stačit odkládat menší částku. Peníze se budou při investování v čase zhodnocovat a využije se efekt tzv. složeného úročení, který vám výrazně pomůže mít na důchod pěkný balík peněz.

Co si z tabulek odnést?

Částky, které je potřeba investovat pro dosažení požadované renty, je potřeba brát orientačně. Výsledek by nám ale měl dát představu o tom, kolik je nyní potřeba začít odkládat stranou, abychom měli bohatší důchod. Měl by nám dát také představu, zda jsou naše cíle reálné nebo s čím můžeme počítat, pokud budeme měsíčně investovat více/méně.

Částky potřebné k investování se také (často výrazně) sníží, pokud již například máte nějaké úspory nebo investice. Každých 100 tisíc zainvestovaných dnes může mít za 30 let hodnotu kolem tři čtvrtě milionu.

Každopádně pokud již nyní například na důchod investujete menší částku než tu, která vám vyšla v tabulce a můžete si dovolit investovat více – udělejte to. Vaše budoucí já vám poděkuje.

Kam peníze na důchod vložit?

Na důchod je potřeba využívat dlouhodobé produkty, nikoliv krátkodobé jako je spořicí účet. Díky příspěvkům státu (až 2 760 Kč ročně) a často i zaměstnavatele se vyplatí část peněz vkládat do doplňkového penzijního spoření (tzv. DPS). Příspěvky se hodí, problémem však bývají často vyšší celkové vnitřní náklady (TER) tohoto produktu. Ty mohou mohou u některých fondů přesáhnout i 3 % ročně, což značně ukrojí z jejich výkonnosti. Proto dává smysl do něj část peněz dávat a čerpat výhody, ale se zbylými penězi můžeme nakládat jinak, lépe.

Ostatní peníze na důchod je vhodné investovat formou nízkonákladového pasivního investování do ETF, které v dlouhém horizontu dosahuje nejlepších výsledků. Zvolit můžete portfolia na míru, které skládá Portu právě z ETF. Tyto portfolia jsou uzpůsobena pro dlouhodobé a pravidelné investování. Jsou složena tak, aby člověk “nesáhnul vedle”. Obsahují totiž tisíce akcií a dluhopisů z celého světa napříč státy a sektory.

Pro dlouhý horizont si také můžete dovolit více rizika. Jste-li mladí, volte určitě dynamickou investici, tedy vyšší rizikový profil portfolia. Počáteční kolísání vás nemusí trápit.

Pojmenujte portfolio “Na důchod”. Tento detail má totiž velký psychologický účinek. Pokud totiž penězům přiřadíte určitý štítek s označením, jaký je jejich účel, je méně pravděpodobné, že je například za pár let vyberete a utratíte. Pomůžete si tím lépe se zajistit na důchod.

Dlouhodobý investiční produkt

Na důchod můžete investovat i prostřednictvím nového Dlouhodobého investičního produktu. Důchodový účet Portu je určen k investování v režimu DIP. DIP neboli Dlouhodobý investiční produkt je režim, který vám umožní zajistit se na stáří s daňovým zvýhodněním. V rámci DIPu si sami zvolíte, jak budete na důchod investovat. Nebo to můžete nechat na Portu a o nic se nestarat. V obou případech se zvýhodněným poplatkem 0,5 %, v případě investiční rezervy jen 0,25 %. Vklady na váš DIP si můžete odečíst z daňového základu až do výše 48 tisíc Kč ročně. Přispívat vám může i zaměstnavatel.

Zájem je opravdu velký, DIP si u nás založilo již více jak 6 tisíc lidí. Řada z nich na tento produkt dlouho čekala a založila si jej hned po spuštění. DIP si zakládají jak stávající klienti, tak i ti, kteří na Portu dříve neinvestovali. Zpracováváme nyní stovky dotazů týdně převážně týkajících se DIPu.

Na nic už nečekejte

Čas je drahý a v investování to platí dvojnásob. Rozhoupejte se a se zajišťováním se na důchod začnete co nejdříve. Založte si své důchodové investiční portfolio na míru ještě dnes. Na základě krátkého dotazníku vybereme pro vás to pravé. Během pár minut to zvládnete sami, online z domova. Stačí kliknout zde a zaregistrovat se.

_______________________________________

Na co si dát po přečtení tohoto článku pozor?

– Článek není investičním doporučením

– Historická výnosnost není nikdy zárukou budoucích výnosů

– Investice na kapitálových trzích jsou vždy rizikové

– Portu negarantuje dosažení výnosů z investice na kapitálových trzích

– Nejste si jistí, jaký rizikový profil je pro vás vhodný nebo zda je pro vás vhodné například tematické investování? Vyplňte si náš investiční dotazník a my vám poradíme.

____________________________________

Jak čísla v tabulkách vznikly?

K výpočtům jsou použity základní vzorce finanční matematiky pro stanovení budoucí, respektive současné, hodnoty a výše potřebných pravidelných plateb. Výpočty předpokládají průměrné nominální zhodnocení investice ve výši 7,5 % ročně v době investování peněz a následně 4 % ročně v době čerpání s ohledem na uvažovanou úpravu portfolia na více konzervativní. Inflace se uvažuje na průměrné úrovni 2 % ročně.