Klesající sazby a ceny komodit

Co tak obvykle dělá s cenami komodit pokles sazeb americké centrální banky? Jednu z možných odpovědí nabízí Bank of America, neuškodí jí přitom podle mne pár dodatečných poznámek.

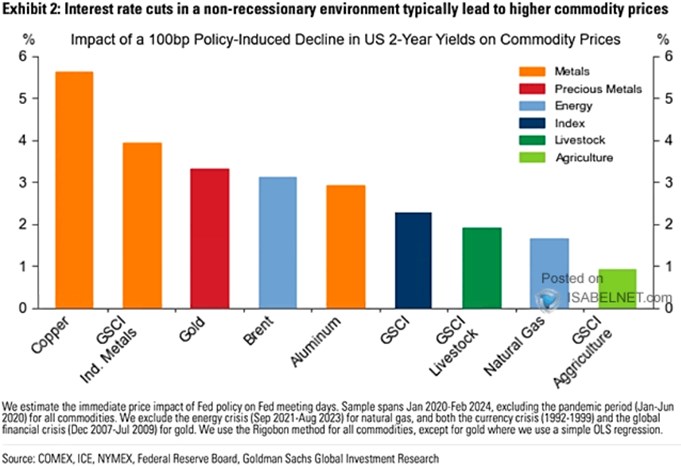

1 . Komodity, sazby a výnosy dluhopisů: Následující graf ukazuje vývoj cen komodit v době snižování sazeb centrální banky. Přesněji řečeno, jde o citlivost cen komodit na pokles výnosů dvouletých vládních dluhopisů o jeden procentní bod (který odráží pokles sazeb centrální banky). A to vše pouze v případě, že v ekonomice nenastane recese:

Zdroj: X

2 . Sazby a výnosy dluhopisů (a recese): Nejdříve pár poznámek k onomu případnému vývoji dvouletých vládních dluhopisů: Výnosy těchto dluhopisů jsou nyní u 4,6 %, naposledy se na takových úrovních (před rokem 2022) nacházely v roce 2007. I to ukazuje, že u sazeb a dluhopisových výnosů došlo k velkému posunu. Zatím se stále neví, jak moc je strukturálního a jak moc cyklického rázu. Do výnosů se přitom promítají jak sazby Fedu, tak vývoj v ekonomice. A občas můžeme narazit i na úvahy o tom, že výnosy dvouletých obligací jsou vlastně indikátorem toho, co by centrální banka měla se svými sazbami dělat.

Dodatečná myšlenková hříčka by pak poukázala na to, že pokles výnosů krátkodobých dluhopisů by měl postupně vést k deinverzi výnosové křivky. Tedy k návratu těchto výnosů pod výnosy dluhopisů dlouhodobých. A pokud se díváme na posledních pár desetiletí, tak právě tato deinverze byla indikátorem blížící se recese (tedy ne předchozí inverze, jak se často tvrdí). Určitě si ale nelibuji v predikcích různých nelibých scénářů a historie se opakovat nemusí, její případné rýmy mohou být hodně slabé.

3 . Ceny komodit: Pokud by tedy došlo k poklesu výnosů dluhopisů o jeden procentní bod bez recese, podle grafu v takovém prostředí nejvíce rostou ceny mědi. Odpovídá to jejímu profilu průmyslového kovu citlivému na cyklus (s implicitním předpokladem, že pokles sazeb by nakonec měl stimulovat ekonomickou aktivitu). O zlatu se také říká, že mu prospívají nižší sazby a naopak (i když vývoj posledních pár let to „naopak“ moc nepotvrzuje). A intuitivní je asi i malá citlivost zemědělských komodit, které jsou do značné míry taženy nabídkovými faktory a ne poptávkovým cyklem ekonomiky.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Komodity:

Přečtěte si také:

Prezentace

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

12.12.2024 Český trh zaplavily extrémně zlevněné Samsungy.

05.12.2024 K nejprodávanějšímu telefonu sezony tablet zdarma.

Okénko investora

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Tomáš Vrňák, Ušetřeno.cz

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Lenka Rutteová, Bezvafinance

Oznámení o zvýšení důchodu přijde letos naposledy na papíru zdarma

Jiří Sýkora, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz

I přes zdražení distribuce mohou domácnosti v roce 2025 ušetřit

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla

Marek Pokorný, Portu

Jak snížit daně díky DIPu? Zde je návod pro vyplnění daňového přiznání