Největším obchodem v ČR byl loni prodej Meopty. A počet transakcí v Evropě se propadl o téměř 24 %, teď už má však zůstat stabilní, predikuje Deloitte M&A Index

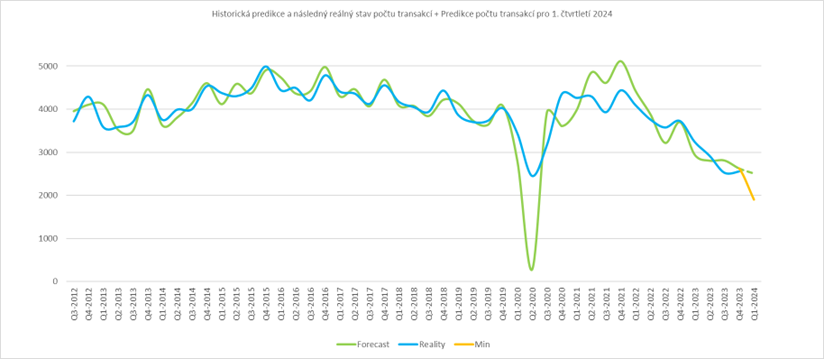

Vzhledem k relativně stabilnímu počtu transakcí v předchozích dvou čtvrtletích a mírně se zlepšujícímu ekonomickému prostředí předpokládá Deloitte M&A index pro aktuální kvartál jen mírný pokles počtu transakcí. Predikce očekává 2 506 transakcí, což je obdobný počet jako v předchozím čtvrtletí.

"Pokud by se měl naopak naplnit pesimistický scénář, mohli bychom očekávat pokles na 1 905 transakcí. Taková možnost by ovšem připadala v úvahu až v souvislosti s citelnými turbulencemi na trhu, kdy by se Německo i Spojené království propadly do hlubší recese, a panovala by nejistota ohledně tempa snižování úrokových sazeb. Tyto okolnosti by pak mohly zbrzdit rychlé oživení a potenciálně způsobit i takový výraznější pokles trhu. Navzdory možnému propadu počtu transakcí v aktuálním kvartálu však stále existuje důvod k optimismu, který je podpořen očekáváním nižších úrokových sazeb a pokračujícího hospodářského oživení. Aktivní správa portfolia, včetně strategických akvizic a odprodejů, zůstává pro společnosti, které se pohybují ve volatilním tržním prostředí, nadále klíčová,“ vysvětluje Miroslav Linhart, vedoucí partner v oddělení finančního poradenství Deloitte.

Podle Linharta zůstávají strategické akvizice, partnerství a především prodeje spolu s carve-outy nadále nezbytnou součástí řízení rizik. Investoři musí dál pečlivě vyhodnocovat svá podniková portfolia a zvažovat odprodej vedlejších aktiv v rámci probíhajících transformačních strategií. Takové kroky umožňují společnostem přizpůsobit se a prosperovat v neustále se měnícím prostředí. V nadcházejícím období lze podle něj očekávat primární nárůst transakcí na trhu středních a malých podniků – především díky aktivní realizaci strategických růstových programů. Tyto transakce mají tvořit pevný základ pro očekávaný pozitivní vývoj na trhu v budoucnu.

Trhy fúzí a akvizic jsou nadále podporovány hotovostními zůstatky nealokovaného private equity kapitálu, které na konci loňského roku držely hodnotu přibližně 2,49 bilionu amerických dolarů. Očekává se, že finanční i strategičtí investoři budou v letošním roce znovu vstupovat na trh ve zrychleném tempu a – podporováni překvapivě dobrou kondicí bankovního sektoru – nadále vyhledávat investice do vysoce kvalitních aktiv, například firem se silnou pozicí na trhu, dlouhou historií nebo funkční obchodní strategií.

"Hotovostní rezervy a nealokovaný private equity kapitál nadále posilují trhy fúzí a akvizic, přičemž investoři jsou připraveni těžit ze strategických akvizic. Vzhledem k přetrvávající ekonomické nejistotě se jako klíčový faktor pro orientaci ve stále se měnícím M&A prostředí ukazuje uvážlivý přístup k oceňování a strategickému rozmístění kapitálu," doplňuje Jan Brabec, partner v oddělení podnikových financí v poradenské a technologické společnosti Deloitte.

Shrnutí M&A trhu za rok 2023

Globální vývoj a politika podle expertů Deloitte nadále ovlivňuje trhy. Válka na Ukrajině pokračuje a mohla by se dostat do patové situace. Dále hrozí, že Čína může napadnout Tchaj-wan a napětí na Blízkém východě se v důsledku konfliktu mezi Izraelem a Hamásem zvýšilo. Přestože dopad těchto geopolitických událostí na finanční trhy, dodavatelské řetězce, ceny ropy a dalších komodit není zcela přesně měřitelný, je podle odborníků společnosti Deloitte zřejmé, že se globální ekonomika stává více roztříštěnou.

Navzdory rostoucímu počtu globálních konfliktů a politickému napětí se spolu s přísnou měnovou politikou rok 2023 vyvíjel jako období konsolidace, které účinně odvrátilo hrozící hospodářskou recesi. Relativně stabilní ceny komodit hrály klíčovou roli při podpoře dezinflačních tendencí v průběhu celého roku. Domácnosti a řada podniků, zejména v Německu a v regionu střední a východní Evropy (CEE), se však potýkaly s přetrvávajícími ekonomickými problémy, které omezovaly spotřebu domácností – hlavní hnací sílu hospodářského růstu.

Tento problém prohlubuje pokračující nízká důvěra spotřebitelů, ačkoli loni došlo oproti roku 2022 ke zlepšení. Souběh faktorů, včetně přetrvávajících inflačních tlaků a opatrného výhledu růstu, negativně ovlivňoval ekonomické prostředí během celého loňského roku.

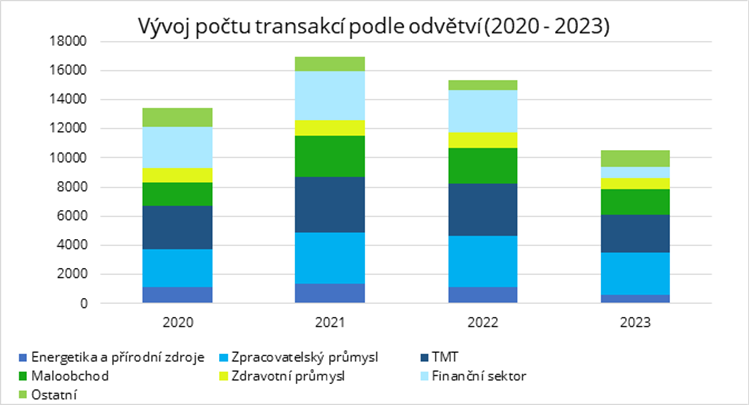

V uplynulém roce navíc pokračoval pokles počtu transakcí, a to z 15 249 v roce 2022 na 11 629 v roce 2023, což představuje meziroční propad o 23,7 %, čímž se celkový objem transakcí přiblížil pandemické úrovni. Navíc i celková hodnota transakcí zaznamenala meziročně výrazný pokles, konkrétně o 34 %.

Evropský trh v počtu transakcí loni zaostal za tím americkým i celosvětovým – trh Evropy (27 zemí EU + Spojené království) totiž zaznamenal pokles o 23,7 % ve srovnání s celosvětovým trhem, který se propadl o 20 %, a výrazněji za americkým trhem, kde došlo ve stejném období k poklesu o 13,5 %. Celkový propad tržní aktivity lze přičíst vyšším úrokovým sazbám, pokračujícímu geopolitickému napětí a obecně negativnímu ekonomickému výhledu v Evropě.

Globální aktivita v oblasti fúzí a akvizic na jednotlivých trzích

|

Meziročně

| ||||

|

57997

|

49923

|

39959

|

-20,0 %

| |

|

21602

|

18250

|

15778

|

-13,5 %

| |

|

Asijsko-pacifický region

|

11500

|

9878

|

9277

|

-6,1 %

|

|

Afrika/Blízký východ

|

1534

|

1424

|

1107

|

-22,3 %

|

|

Latinská Amerika

|

1660

|

1354

|

1056

|

-22,0 %

|

|

EU 27 + UK

|

17017

|

15249

|

11629

|

-23,7 %

|

Kromě Bulharska a Lucemburska zaznamenaly všechny evropské M&A trhy rychlý pokles počtu transakcí. Mezi nejvíce postižené regiony patřil Kypr (meziročně -53,7 %), Malta (meziročně -46,2 %) a Litva (meziročně -40,6 %). Německo a Francie zaznamenaly propad počtu transakcí o zhruba 30 % a u dalších významných evropských trhů (Itálie, Velká Británie a Španělsko) byl pokles přibližně 20 %.

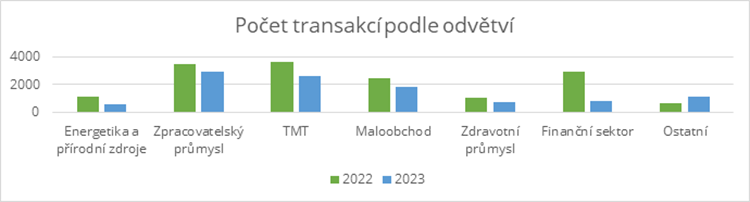

Dominantní postavení v oblasti fúzí a akvizic si i nadále udržel zpracovatelský průmysl, který se na celkovém počtu transakcí v loňském roce podílel 28 %. Těsně za ním následoval sektor technologií, médií a telekomunikací (TMT) s 25 % a na třetí místo se posunul maloobchod se 17 %. Naopak největší snížení počtu transakcí mezi lety 2022 a 2023 zaznamenal finanční sektor, a to z 19 % na 8 %.

Jak si vedlo Česko

V roce 2023 se v české ekonomice projevily negativní dopady energetické krize a vysoké inflace, které vedly ke stagnaci a poklesu HDP. Negativní vliv měly zejména problémy německé ekonomiky, která je s českou ekonomikou úzce propojena. V roce 2023 se očekává pokles HDP o 0,6 %, přičemž růst by se měl obnovit v roce 2024, kdy se očekává nárůst HDP o 1,1 %. Klíčový příspěvek by měl mít zahraniční obchod. Snížení inflace by mělo podpořit oživení růstu spotřeby domácností.

„Přestože se nejednalo o rekordní rok co se týče objemu a počtu transakcí, byli jsme svědky řady velmi významných transakcí, jako byl například prodej Packety nebo Nej.cz. Největším obchodem minulého roku byl prodej společnosti Meopta Optika, což byla i jedna z největších transakcí za posledních 30 let. Z tohoto hlediska byl tedy rok 2023 velmi atraktivní,“ říká Jan Brabec, partner v oddělení podnikových financí v poradenské a technologické společnosti Deloitte.

Experti Deloitte nyní očekávají, že se pokračující snižování inflace a úrokových sazeb projeví ve snížení nákladů na externí (hlavně bankovní) financování a může posílit apetit zejména finančních investorů. Valuace společností však mají zůstat na podobné úrovni jako v minulém roce. Oživení kapitálových trhů má umožnit řadě firem získat nový kapitál, což by se mělo projevit i ve zvýšené aktivitě v oblasti fúzí a akvizic. Fondy, které v posledních letech získaly kapitál, budou pravděpodobně aktivně vyhledávat akviziční příležitosti.

„V důsledku vyšších úrokových sazeb, inflace a částečně i geopolitické nejistoty dochází k výraznějšímu rozdílu v představách prodávajících a kupujících. Přestože je zejména mezi finančními, ale i strategickými investory stále dostatek peněz, dopad již zmíněných faktorů - zejména dražší akviziční financování - se projevuje ve sníženém objemu a počtu transakcí. Podle Capital IQ bylo v ČR v minulém roce uskutečněno 99 transakcí, což je desetiprocentní propad oproti 110 transakcím v roce 2022,“ říká Brabec a dodává, že trh fúzí a akvizic v Česku ovlivňuje zejména generační výměna, konsolidace některých odvětví a také aktivita větších PE fondů.

Deloitte M&A Index je výhledový ukazatel, který předpovídá budoucí počet fúzí a akvizic a identifikuje klíčové faktory ovlivňující podmínky uzavírání transakcí na evropském trhu (charakterizovaném jako 27 zemí EU + Velká Británie). Model, který shromažďuje údaje z různých globálních databází, včetně Capital IQ, Mergermarket, Pitchbook, Eurostat a mnoha dalších, využívá kombinaci statistických a algoritmických nástrojů, aby poskytl komplexní přehled o aktivitě na M&A trhu. Index je vytvořen na základě složeného souboru tržních ukazatelů týkajících se makroekonomické reality, likvidity a obecné dynamiky trhu. Tyto proměnné jsou následně testovány na statistickou a ekonomickou významnost pro vývoj počtu transakcí na trhu fúzí a akvizic. Výsledkem je dynamický, vyvíjející se a aktuální model, který expertům Deloitte a jejich klientům či partnerům umožňuje přesný vhled do aktuální situace na M&A trhu i předpovídání - s vysokou mírou jistoty – aktivity v následujících obdobích.

Deloitte

Deloitte je největší poradenskou společností na světě poskytující profesionální služby v oblasti daní, auditu, konzultingu, podnikových rizik, finančního a právního poradenství prostřednictvím více než 400 000 odborníků ve více než 150 zemích světa. Čerpá ze své 175 leté historie a v posledních letech firmám pomáhá také s digitalizací, cloudovou transformací, kyberbezpečností, připraveností na evropské směrnice, automatizací a umělou inteligencí nebo s udržitelností a ESG.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Uzavření obchodů - Koronavirus a uzavřené obchody

- PHILIP MORRIS ČR A - Akcie PHILIP MORRIS ČR A aktuálně, kurzy Burza - akcie online

- Akcie PHILIP MORRIS ČR A, PHILIP MORRIS ČR - TABÁK, aktuální vývoj cen obchodů Burza, akcie-cz online

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie PHOTON ENERGY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie KOFOLA CS, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie COLT CZ GROUP SE, aktuální vývoj cen obchodů Burza, akcie-cz online

- Investiční zlato - prodej zlata

Prezentace

16.01.2025 Nejnadupanější telefon současnosti se začal…

27.12.2024 Stále více lidí investuje do bitcoinu.

Okénko investora

Štěpán Křeček, BHS

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Petr Lajsek, Purple Trading

Cena ropy prolomila klíčovou úroveň. Kolik si připlatíme za pohonné hmoty?

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI