US500 beze změn před zasedáním FOMC

- Fed dnes ve 20:00 oznámí první rozhodnutí o sazbách v roce 2024.

- Ekonomové neočekávají změnu sazeb

- Toto zasedání nebude doprovázeno zveřejněním nových ekonomických projekcí

- Americká centrální banka se může pokusit nastavit očekávání ohledně načasování prvního snížení sazeb

- Trhy spekulují o možnosti zpomalení či dokonce pozastavení QT

- USD zůstává silný, zatímco americké indexy se obchodují poblíž rekordních hodnot

Federální rezervní systém dnes večer (20:00) oznámí první rozhodnutí o úrokových sazbách v roce 2024. USD byl v poslední době velmi silný, protože šance trhu na březnové snížení sazeb se snížily. Navíc pohyb EURUSD směrem dolů byl navíc podpořen nedostatkem jestřábích komentářů ze strany ECB. Navíc oživení cen ropy a napětí na Blízkém východě vytvářejí riziko druhé vlny inflace a zároveň zvyšují poptávku po bezpečných aktivech včetně amerického dolaru. Co bychom měli očekávat od dnešního zasedání FOMC? Na co se trhy zaměří?

Načasování prvního snížení sazeb

Investorům byla v poslední době nabídnuta řada makrozpráv ze Spojených států, které naznačily, že americká ekonomika je stále v dobré kondici a že Fed může s poskytnutím snížení sazeb počkat.

- Údaje o NFP za prosinec dosáhly 216 tisíc, což je více než očekávaných 170 tisíc. Míra nezaměstnanosti klesla na 3,7 %.

- Anualizovaný růst HDP USA ve 4. čtvrtletí dosáhl 3,3 %, zatímco trh očekával pouze 2,0 %.

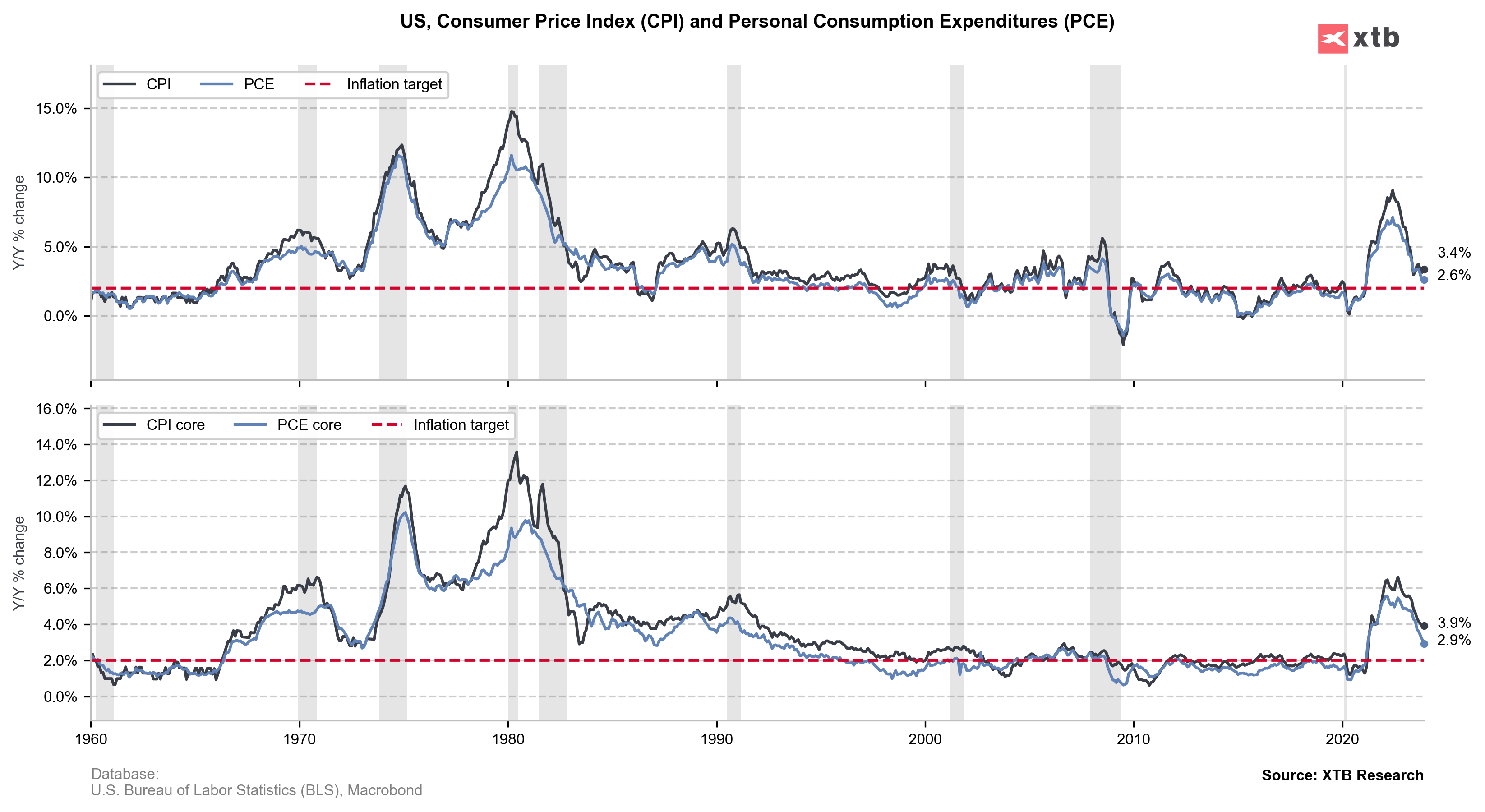

- Americká spotřebitelská inflace v prosinci zrychlila na 3,4 % r/r, zatímco jádrová míra zpomalila méně, než se čekalo

- Spotřebitelský sentiment Michiganské univerzity se v lednu odrazil od 69,7 bodu na 78,8 bodu.

- Index PMI ve výrobním sektoru se v lednu vyšplhal zpět nad hranici 50 bodů, zatímco index ve službách vyskočil na téměř 53 bodů

- Zpráva JOLTS ukázala, že počet volných pracovních míst se v prosinci vrátil nad 9 mil.

Na druhé straně jsou ve hře i některé negativní faktory, které mohou odůvodnit potřebu rychlejšího ukončení přísné měnové politiky.

- Regionální indexy ukázaly propad ekonomické aktivity, ale není to důkazem PMI.

- Jádrová PCE inflace v prosinci meziročně klesla na 2,9 %, zatímco celková PCE inflace zůstala beze změny na 2,6 % meziročně.

- Klesající inflace PPI naznačuje další negativní dopad na spotřebitelské ceny

- Zpráva ADP za leden ukázala nárůst zaměstnanosti o 107 tis. osob, což je méně, než se očekávalo, a to 145 tis. osob

Inflace spotřebitelských cen se v prosinci odrazila ode dna, zatímco inflace PCE byla pod očekáváním trhu. Zdroj: Bloomberg Finance LP, XTB

Inflace spotřebitelských cen se v prosinci odrazila ode dna, zatímco inflace PCE byla pod očekáváním trhu. Zdroj: Bloomberg Finance LP, XTB

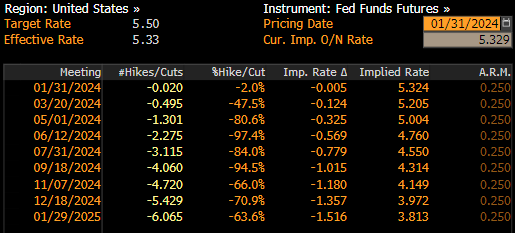

Jak je vidět, pozitivních faktorů je mnohem více než negativních, a proto je šance, že Fed přistoupí k prvnímu snížení sazeb již na březnovém zasedání, poměrně malá. Peněžní trhy oceňují šanci na takový vývoj na méně než 50 %. Načasování prvního snížení sazeb však nebude to jediné, na co se investoři zaměří. Pozorně budou sledovat také rozhodnutí o kvantitativním zpřísňování (QT). Je spíše nepravděpodobné, že by Fed dnes oznámil nějaké zásadní změny, ale jakékoliv náznaky mohou být pro americký dolar důležitým hybatelem.

Šance na snížení sazeb Fedu v březnu je na peněžních trzích nižší než 50 %, zatímco ještě v prosinci dosahovala téměř 90 %. Zdroj: Bloomberg Finance LP

Je rozvaha důležitější?

Zatímco v posledních měsících se diskuse soustředily především na načasování snižování úrokových sazeb, členové Federálního rezervního systému se na prosincovém zasedání zabývali důležitou otázkou - snižováním rozvahy Fedu. Díky předchozím programům QE, zejména tomu souvisejícímu s pandemií, se rozvaha Fedu rozšířila na masivní úroveň 9 bilionů dolarů. Fed svou rozvahu omezuje tím, že od poloviny roku 2022 neinvestuje do dluhopisů, což zatím vedlo ke snížení bilance o přibližně 1,5 bilionu dolarů. Již dříve Fed naznačil přání snížit rozvahu o přibližně 2,5 bilionu dolarů. Objevily se však obavy, že další snižování by mohlo vést k problémům s likviditou, jak tomu bylo v roce 2019. Poptávka po dolarové likviditě výrazně vzrostla, což vedlo k výraznému zvýšení sazeb dolarových úvěrů. Fed rychle zasáhl programem operací na volném trhu, ale v jednu chvíli došlo ke znatelným pohybům na dluhovém trhu, posílení dolaru a poklesu akciového trhu.

Fed ve svém výzkumu navrhl, že snížení zůstatku o 2,5 bilionu dolarů by odpovídalo zvýšení úrokových sazeb o 50 bazických bodů. Vzhledem k současné úrovni inflace a úrokových sazeb není nutné snižovat bilanci takovým tempem, nebo dokonce pokračovat v celém QT.

Není proto vyloučeno, že během dnešního zasedání zazní signály o budoucnosti QT. Pokud budou předloženy konkrétnější informace, například možnost zpomalení v březnu nebo červnu nebo ukončení QT do konce letošního roku, mohlo by to vést k oslabení amerického dolaru a poskytnout podporu akciovému trhu. Pokud však nebudou poskytnuty žádné konkrétní podrobnosti, budou zásadnější signály o prvním možném snížení úrokových sazeb.

V současné době zůstává likvidita na trhu vysoká, o čemž svědčí probíhající reverzní repo operace, které stahují likviditu z trhu. Současně dochází k výraznému poklesu těchto operací, což může naznačovat, že se blíží okamžik opuštění QT.

Na co se zaměřit v prohlášení a během Powellovy tiskové konference?

- Změna formulace prohlášení s cílem zdůraznit, že politika je v odpovídajícím nastavení, by mohla být vnímána jako holubičí vývoj a mohla by oslabit americký dolar. Dříve prohlášení Fedu naznačovalo potřebu posílit nastavení politiky

- Přidání věty o zvýšení nejistoty související s trhem práce a inflací - taková věta byla přidána v roce 2019 před snížením sazeb.

- Investoři by také měli hledat podobná prohlášení, která byla přítomna v lednu 2019 a která předznamenala konec QT. Tehdy byla naznačena možnost přizpůsobení detailů normalizace rozvahy potenciálním ekonomickým a finančním změnám

Zahrnutí takových prohlášení by potvrdilo holubičí obrat Fedu a mohlo by vést k potenciálnímu oslabení amerického dolaru a dalším ziskům na Wall Street. Zachování současného stavu a absence jakýchkoli změn v prohlášení by bylo pro USD pozitivní a mohlo by vyvolat tlak na akcie. Je však třeba říci, že výkonnost akciového trhu se nyní řídí především zprávami o ziscích.

Jak budou trhy reagovat?

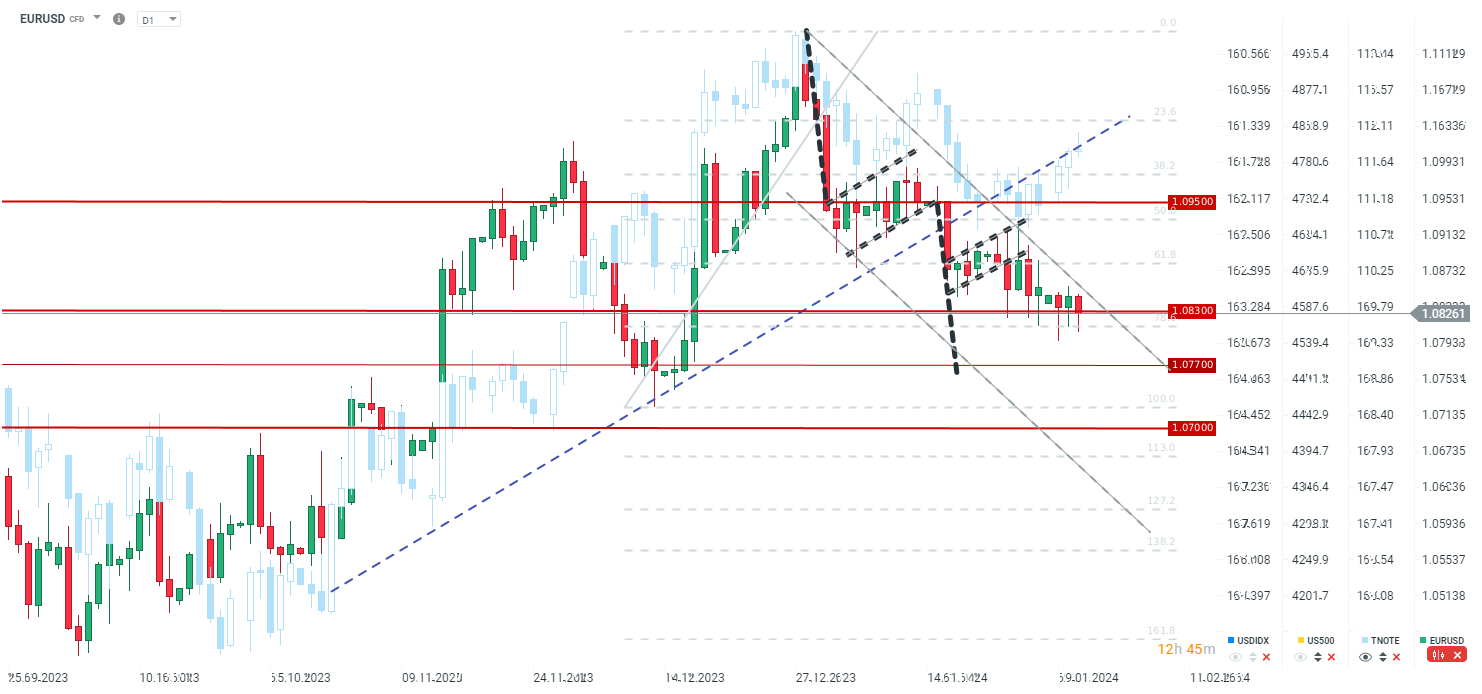

Hlavní měna se snaží zotavit po testu hranice 1,0800, podpořena klesajícími výnosy dluhopisů. Mezi EURUSD a dluhopisovými trhy existuje výrazná divergence, která naznačuje potenciál pro odraz páru. Pokud však Fed nenaplní holubičí očekávání, USD může získat s tím, že pár prolomí pod tržní podporu s 78,6% retracementem v oblasti 1,08.

Zdroj: xStation5

Zdroj: xStation5

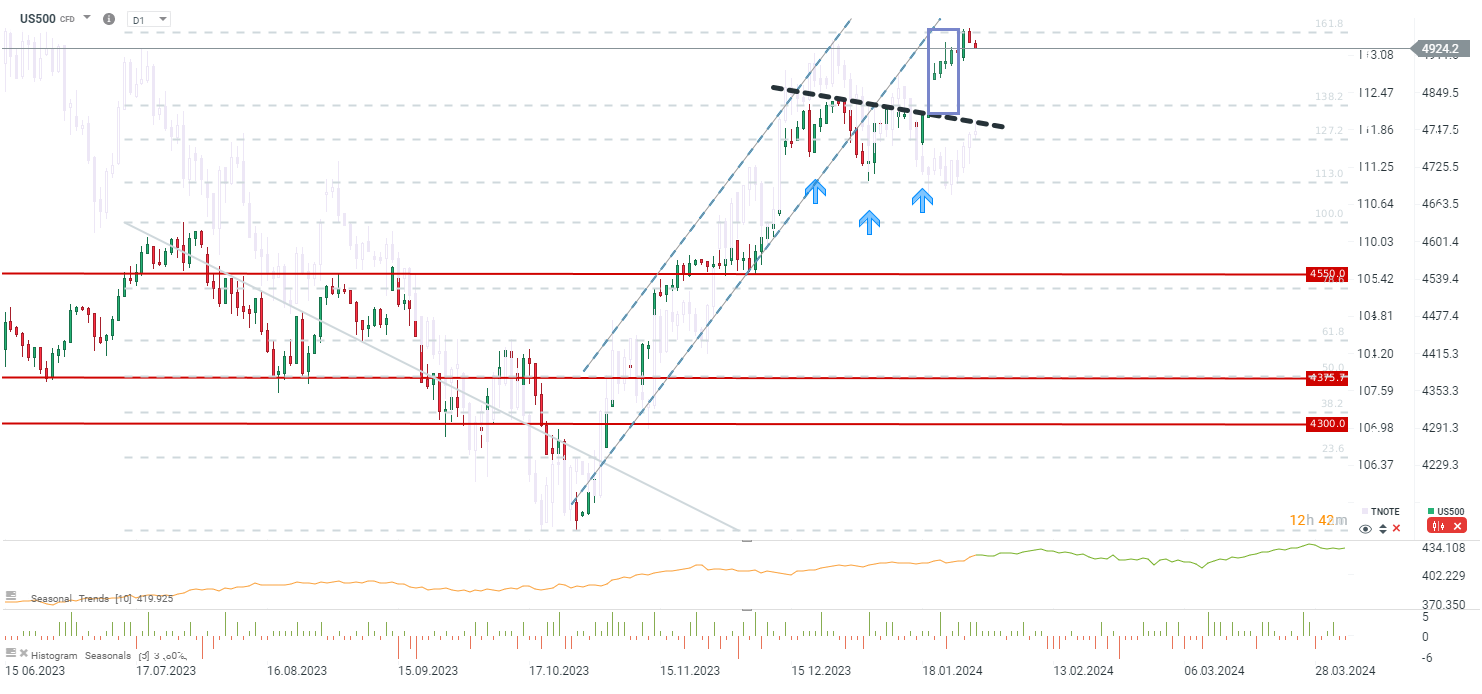

US500 dosáhl rozsahu proražení z inverzní formace hlava a ramena a nyní se stahuje z oblasti 4 950 bodů. Lze rovněž zaznamenat pokles výnosů dluhopisů (zvednutí na trhu TNOTE). Nelze vyloučit, že se divergence mezi akciovým a dluhopisovým trhem zmenší, ale US500 může počkat na další sadu špičkových technologických výsledků ve čtvrtek (Apple, Amazon a Meta), než přinese další velký pohyb. Pokud Fed nesignalizuje změnu svého politického postoje, nelze vyloučit, že se US500 stáhne až do oblasti 4 830 bodů. Na druhou stranu holubičí obrat ze strany Fedu může indexu umožnit vystoupat nad psychologickou hranici 5 000 bodů.

Zdroj : xStation5

Zdroj : xStation5

X-Trade Brokers

X-Trade Brokers

X-Trade Brokers (XTB) je mezinárodní brokerský dům, který poskytuje profesionální podmínky pro obchodování CFD na forex, indexy, komodity, kryptoměny a pro investování do akcií a ETF. Své služby neustále zdokonaluje, o čemž svědčí řada mezinárodních ocenění a potvrzují to i tuzemská ocenění Broker roku a Forex broker roku, získaná opakovaně na Investičním summitu MoneyExpo. Pro své klienty nabízí XTB poskytuje profesionální obchodní platformy MetaTrader 4 a xStation 5 s integrovanou kalkulačkou, bezplatné vzdělávání, 24h zákaznickou podporu, bezplatné vzdělávání a denní zpravodajství z finančních trhů.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 72 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Daňové přiznání k dani z příjmů fyzických osob 2019 včetně změn kvůli koronaviru

- Srážková daň 2020 - daň vybíraná srážkou, změny kvůli koronaviru

- Změna času - střídání času 2019, konec střídání času, letní a zimní čas

- Aktuální změny ve výpočtu čisté mzdy v roce 2023. O kolik se vám zvýší čistá mzda?

- Aktuální změny ve výpočtu čisté mzdy v roce 2024. O kolik se vám zvýší čistá mzda?

- USD sazby beze změn, dolar po zasedání FOMC oslabil k 1,328 USD/EUR

- US500 klesá před FOMC Minutes o 1 %

- US500 před FOMC minutes klesá

- US500 před zveřejněním zápisu FOMC klesá ❗

- US500 se před FOMC pohybuje na úrovni 4 400

- Akciové trhy před výsledkem zasedání Fedu bez velkých změn

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory