Nevšední pravdy – 10 nepravděpodobných, ale možných scénářů pro rok 2024 - Invesco

Je čas zapomenout na standardní scénáře a přemýšlet o těch méně pravděpodobných a přesto možných. Trhy zakončily rok 2023 pozitivně a náš seznam možných překvapení se proto kloní negativním směrem. Tyto hypotetické události jsou naším pohledem na to, co by se mohlo stát, ačkoli to nutně není součástí našeho hlavního scénáře, píše v komentáři hlavní globální analytik společnosti Invesco Paul Jackson.

Aristoteles řekl, že "pravděpodobná nemožnost má vždy přednost před nepravděpodobnou možností“, což znamená, že je pro nás snazší věřit v nemožné, byť zajímavé věci (například bombardér B-52 na Měsíci) než v situace možné, ale nepravděpodobné. Cílem tohoto dokumentu je najít takové nepravděpodobné možnosti – nápady vymykající se konsensu pro rok 2024, o kterých se však domnívám, že mají alespoň 30% šanci na uskutečnění. Koncept jsem si bez ostychu vypůjčil od svého kolegy Byrona Wiena, který bohužel v průběhu roku 2023 zemřel.

Domnívám se, že největší výnosy získáte (popř. vyhnete se největším ztrátám) úspěšnými pozicemi, které jdou proti konsensu. Před rokem byli všichni po obtížném roce 2022 opatrní. Proto byly mé nepravděpodobné, ale možné, scénáře vychýleny na pozitivní stranu ("Jádrová inflace CPI v USA klesne pod 4,0 %"; "Ukrajinský státní dluh bude outperformovat" či "Pákistánské akcie překonají hlavní indexy" byly nápady, které fungovaly). Nyní je nálada (po býčím konci roku 2023) o poznání optimističtější, proto jsem opatrnější v mém aktuálním seznamu – vnitřní konzistenci s minulým rokem však nehledejte, žádná není.

Soudě podle nedávné výkonnosti trhů s akciemi a high yield dluhopisy to vypadá, že obavy z recese jsou malé. Nicméně až do razantního růstu HDP ve 3. čtvrtletí o 4,9 % (mezikvartálně anualizované) se zdálo, že americká ekonomika spíše zpomaluje, což dávalo smysl vzhledem k monetárnímu utahování ze strany Fedu a poklesu reálných příjmů. Silný růst ve 3. čtvrtletí navíc pocházel ze tří hlavních zdrojů: vládní spotřeby (příspěvek k HDP 1,0procentního bodu), zásob (1,3 p.b.) a osobní spotřeby (2,1 p.b.). Je těžké si představit, že by vláda poskytovala takovou úroveň podpory po delší dobu (naše výpočty naznačují, že hrubý vládní dluh přesahuje 120 % HDP a že vládní úrokové náklady se v listopadu 2023 přiblížily 16 % příjmů, což je úroveň nevídaná od roku 1997). Co se týče zásob, bývají nestálé, přičemž přírůstek v jednom čtvrtletí se často mění na pokles v následujících obdobích. Nejvíce znepokojující je skutečnost, že spotřebitelské výdaje byly ve 3. čtvrtletí podpořeny prudkým poklesem úspor (disponibilní důchod vzrostl o 0,7 %, ale úspory poklesly o 17 %). Pochybuji, že spotřebitelé tento trik zopakují i v následujících čtvrtletích. Vzhledem k možným zpožděným efektům utahování Fedu se domnívám, že bychom se mohli do konce roku 2024 dočkat dvou po sobě jdoucích záporných čtvrtletí HDP nebo recese.

2. S&P 500 skončí rok na nižší úrovni než na začátku

Globální akcie završily rok 2023 silným růstem, přičemž index S&P 500 za celý rok zaznamenal posílení o 24 %. Sice tím pouze vyrovnal úroveň, které dosáhl již na konci roku 2021, ale tu bych pokládal za přehnanou (rekordní závěr byl 3. ledna 2022 na hodnotě 4797). Graf 1 naznačuje, že americký trh zůstává drahý (Shillerovo PE nad 31 podle našich odhadů). Dlouhodobý výnos při takovém ocenění bývá spíše nižší, a navíc mám podezření, že optimismus trhů může zůstat nenaplněn, zejména v případě recese nebo vyšší inflace.

Graf 1: Recese v USA, Shillerovo P/E a budoucí výnosy z akcií (v % meziročně)

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Měsíční údaje od ledna 1881 do prosince 2023. Recese NBER jsou období recese v USA podle definice Národního úřadu pro ekonomický výzkum. Definice a prohlášení o vyloučení odpovědnosti viz přílohy. Zdroj: Robert Shiller, Federal Reserve Bank of St Louis, LSEG Datastream a Invesco Global Market Strategy Office.

3. USD/JPY klesne pod 125

Měnový pár dolar/jen (USD/JPY) dosáhl v listopadu 2023 vrcholu kolem 152 (33leté maximum) a od té doby ustoupil na úroveň kolem 141 (k 29. prosinci 2023). Tomuto odrazu jenu napomohly spekulace, že Bank of Japan brzy zvýší sazby (divím se, že tak ještě neučinila), a samozřejmě i to, že Fed se chystá začít uvolňovat. Při růstu reálného HDP o 1,5 % ve třetím čtvrtletí 2023 (což vzhledem k demografickému vývoji není špatné) a indexu spotřebitelských cen 2,8 % v listopadu (3,8 %, pokud se zohlední čerstvé potraviny & bez započtení energií), je záhadou, proč BOJ pokračuje v tak uvolněné politice (základní úroková sazba -0,1 % a trvající nákupy některých cenných papírů). Předpokládejme, že BOJ skutečně začne svou politiku normalizovat, a naproti tomu většina ostatních velkých centrálních bank začne uvolňovat – potom bych očekával výrazné posílení jenu. 10% posílení jenu v roce 2024 by znamenalo, že se USDJPY ocitne pod 125, což si myslím, že je relativně snadno dosažitelné (jen by pak v reálném vyjádření stále vypadal historicky levně).

4. Demokraté vyhrají alespoň dva ze tří hlavních voleb

Volby v USA se konají 5. listopadu 2024 a kromě souboje o Bílý dům se volí všechna křesla ve Sněmovně reprezentantů a 34 ze 100 křesel v Senátu. Průzkumy veřejného mínění však pro demokraty nejsou příjemné. Analýzy společností 270toWin naznačují, že Donald Trump se pravděpodobně vrátí do Bílého domu, republikáni si pravděpodobně udrží Sněmovnu reprezentantů a zároveň znovu získají Senát (viz 270towin.com). Čistá výhra republikánů by znamenala druhé, radikálnější Trumpovo prezidentství, což by mohlo vyvolat vlnu šoku na domácí i mezinárodní úrovni. Všechny troje volby však vypadají těsně a předpokládám, že demokraté si povedou lépe, než se v současnosti očekává. Snížení sazeb Fedu může zlepšit náladu v zemi, republikáni v posledních volbách/referendech nedosáhli v průzkumech veřejného mínění očekávaných výsledků (zejm. kvůli hlasům bouřících se žen) a vždy existuje možnost, že soudní opletačky Donalda Trumpa nakonec podlomí jeho popularitu. Pochybuji, že se republikánům podaří vyhrát vše – spíše mám pocit, že demokraté uspějí alespoň ve dvou z těchto tří voleb.

5. ANC ztratí dominanci v Jihoafrické republice

Od prvních všeobecných voleb v roce 1994 je vládnoucí stranou v Jihoafrické republice Africký národní kongres (ANC). Počínaje vítězstvím Nelsona Mandely podíl hlasů ANC nikdy neklesl pod 62 %... až do vítězství Cyrila Ramaphosy v roce 2019 (57,5 %). Ještě slabšího výsledku dosáhl ANC v celostátních komunálních volbách v roce 2021, kdy klesl výsledek strany na 46 %. Poslední průzkumy veřejného mínění naznačují, že v parlamentních volbách v roce 2024 (mezi polovinou května a polovinou srpna) dosáhne strana pouze 40-50 %. Volební systém je systémem poměrného zastoupení, ale tentokrát dochází k některým změnám (včetně kandidatury nezávislých kandidátů), což může výsledek zkomplikovat. Soudě podle průzkumů veřejného mínění bude ANC největší stranou v parlamentu, ale pokud nedosáhne nadpoloviční většiny křesel, je možných několik variant složení vlády: za prvé, koalice s Bojovníky za ekonomickou svobodu (marxisticko-leninská černošská nacionalistická strana); za druhé, širší koalice zahrnující jak ANC, tak centristickou Demokratickou alianci (oficiální opozice) a za třetí, ANC vstoupí do opozice (vůči vládě vytvořené skupinou stran Charta více stran, vedenou DA). V každém případě by Jihoafrická republika směřovala koaliční vládě, což může přinést nestabilitu.

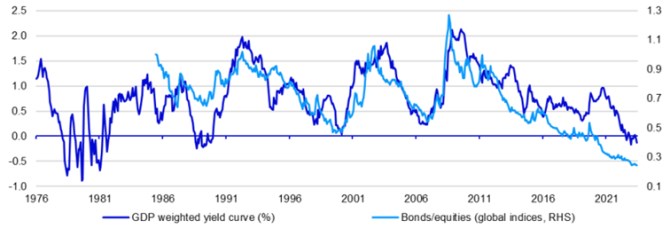

6. Globální státní dluhopisy výkonnostně překonají akcie

Jak ukazuje obrázek 2, globální státní dluhopisy od globální finanční krize nedosahují výkonnosti akcií. To není nijak překvapivé, vzhledem k nízkým výnosům dluhopisů po většinu tohoto období. Nyní, když dluhopisové výnosy opět vzrostly, se domnívám, že dlouhé období slabé výkonnosti státních dluhopisů je minulostí. Obrázek 2 dále naznačuje, že státní dluhopisy měly tendenci překonávat výkonnost akcií v situacích, kdy dochází k napřimování výnosových křivek, což je právě moje předpověď pro rok 2024, v němž centrální banky hodlají snižovat úrokové sazby. Očekávám tedy, že v tomto roce státní dluhopisy (ICE BofA Global Government Bond Index) výkonnostně překonají akcie (index MSCI World), což by bylo poprvé od roku 2018 (a předtím od roku 2011). Případná recese by tomu jen napomohla.

7. Geopolitika vynese Brent/zlato nad 100 dolarů/2350 dolarů

Nevýrazný výkon globální ekonomiky vysvětluje, proč omezení nabídky ropy ze strany OPEC+ a konflikt mezi Izraelem a Hamásem měly na ceny energií jen omezený vliv. Nicméně vzhledem k narůstajícím problémům na Blízkém východě (včetně rizika zapojení Íránu a problémů v Rudém moři), probíhajícímu konfliktu mezi Ruskem a Ukrajinou a volebnímu cyklu v USA, který by mohl destabilizovat globální geopolitiku, považuji za možné, že se cena ropy Brent v roce 2024 dostane nad 100 USD (téměř o 30 % růst proti 29. prosinci 2023, počítáno z futures za první měsíc). Zlato od útoku Hamásu na Izrael zhodnotilo o více než 200 USD a myslím, že by se mohlo dostat nad 2350 USD, zejména v případě při opakování "Trumpovy prémie" z roku 2016 (která podle mého názoru přidala k ceně více než 200 USD).

Graf 2: Globálně státní dluhopisy mají tendenci překonávat akcie, když se výnosové křivky zvedají

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Na základě měsíčních dat od ledna 1976 do prosince 2023 (k 29. 12. 2023). "Výnosová křivka vážená HDP" je průměrný desetiletý výnos mínus dvouleté srovnání výnosů v 10 ekonomikách (Austrálie, Brazílie, Kanada, Čína, eurozóna, Indie, Japonsko, Rusko, Velká Británie a USA) vážené podle HDP. "Dluhopisy/akcie" vychází z indexů celkové návratnosti v amerických dolarech a představuje index MSCI World dělený indexem ICE BofA Global Government Index. Zdroj: ICE BofA, MSCI, LSEG Datastream a Invesco Global Market Strategy Office.

8. Kolumbijské akcie překonají hlavní indexy

Při hledání příležitostí na exotických akciových trzích obvykle cílím na svatý grál dividendového výnosu, který převyšuje poměr P/E (cena/zisk). V loňském roce jsem si vybral Pákistán, který navzdory silnému růstu indexu nadále zůstává v této kategorii. Mezi další příklady patří např. Bahrajn, Česko, Keňa a Rumunsko, ale letos jsem se rozhodl pro Kolumbii. Index MSCI COLCAP po 7% růstu v roce 2023 vykazuje poměr P/E 6,1 a dividendový výnos je 11,2 % (mění se na 6,4, resp. 7,7 % na základě konsensuálních prognóz pro rok 2024 podle agentury Bloomberg, ke dni 4. ledna 2024). Obvykle, kdykoli se oceňovací metriky objevují na takových úrovních, znamená to buď velkou příležitost, nebo že se chystá něco velmi špatného. Konsenzuální odhady ukazují na pokles zisků i dividend, ale dividendový výnos stále zůstává vyšší než PE. Také obvyklá makroměřítka (inflace a vládní/mezinárodní bilance) nesignalizují blížící se katastrofu a peso během roku 2023 posílilo. Jak je u tohoto druhu tipu obvyklé, jde o malý trh, v tomto případě s tržní kapitalizací pod 20 miliard USD.

9. Čínské akcie si povedou lépe než ty americké

Jako by se zastavil čas, v tomto případě zůstávám věrný myšlence z loňského roku, která až nápadně ztroskotala – totiž myšlence, že čínské akcie překonají nejvýznamnější indexy. Ovšem slabší minulá výkonnost, pouze posiluje argument postavený na ocenění. Čínský cyklicky očištěný poměr PE činil na konci roku 2023 13,1 ve srovnání s 35,7 v USA, 42,2 v Indii a vlastním historickým průměrem 25,3. Domnívám se také, že čínská ekonomická situace je ve skutečnosti lepší, než si mnozí vykládají: meziroční růst HDP ve třetím čtvrtletí roku 2023 činil 4,9 % a výrazně překonával hodnotu 2,9 % v USA. Předpokládám, že s centrální bankou, která v posledních letech uvolňuje svou politiku, bude čínská ekonomika i nadále překonávat USA. Domnívám se také, že čínská politika se stává předvídatelnější, což naopak nemusí platit v případě změny v Bílém domě v USA.

Turnaj UEFA Euro 2024 se bude hrát ve Německu v červnu a červenci, přičemž finále se uskuteční v Berlíně v neděli 14. července. Sázkové kanceláře nejvíce favorizují Anglii, ačkoli to může být zkresleno místem, odkud řídí svůj byznys. Předpovědi ztěžuje skutečnost, že o třech z 24 soutěžících zemí se teprve rozhodne (v několika play-off) a že čtyři účastníky osmifinále budou tvořit nejlépe umístěné týmy na třetích místech ze skupinové fáze. Při pohledu na potenciální cestu týmů soutěží předpokládám (zcela nevlastenecky), že Anglie bude v semifinále vyřazena Francií, která pak podle mého názoru zaznamená vítězství v Den dobytí Bastily proti Španělsku.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Státní svátky 2024

- Kalendář jmen 2024 - svátky

- Státní svátky Prosinec 2024

- Kalendář jmen Listopad 2024 - svátky

- Kalkulačka OSVČ 2024 (za rok 2023) - výpočet daně, sociálního a zdravotního pojištění

- Rodičovský příspěvek 2024 - kalkulačka. Nárok na celkem 350.000 Kč na 1 dítě a 525.000 Kč na vícerčata mají všichni rodiče. Liší se rychlost čerpání.

- Zvýšení důchodu 2024 - kalkulačka: důchod 18.000 Kč se od června 2023 zvýší o 722 Kč.

- Ošetřovné 2024 - kalkulačka: celkem 6.399 Kč za 9 dnů ošetřovného při příjmu 40.000 Kč. O 27 Kč více než vloni.

- Nemocenská 2024 - kalkulačka: lidé s příjmy nad 41.000 Kč si na nemocenské letos mírně polepší.

- Aktuální změny ve výpočtu čisté mzdy v roce 2024. O kolik se vám zvýší čistá mzda?

- Výpočet čisté mzdy reforma 2024. Jak se vypadá čistá mzda před a po reformě?

- Minimální mzda 2024

Prezentace

28.11.2024 Nejlepší chytré hodinky na světě jsou Samsung.

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

Okénko investora

Radoslav Jusko, Ronda Invest

Olívia Lacenová, Wonderinterest Trading Ltd.

Petr Lajsek, Purple Trading

Zmatek na ropném trhu. Jak se promítne do cen pohonných hmot?

Ali Daylami, BITmarkets

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

_w60h45_w76h50.jpg)