Firmy na dividendách vyplácí mimořádně nízké částky v poměru k ziskům. Jaký je vztah k valuacím a možná příčina?

Od roku 1870 až do roku 1950 vyplácely americké obchodované firmy v průměru asi 70 % svých zisků na dividendách. Nyní je to méně než 40 %. Jak jsem psal včera, tento výplatní poměr POR je jednou z proměnných, které ovlivňují valuace na trhu. V podstatě se o něm ale nehovoří a i jinak docela zanedbávaná riziková prémie trhu je proti němu mediální hvězdou. Podívejme se dnes tedy trochu na něj, včetně vztahu k současným valuacím.

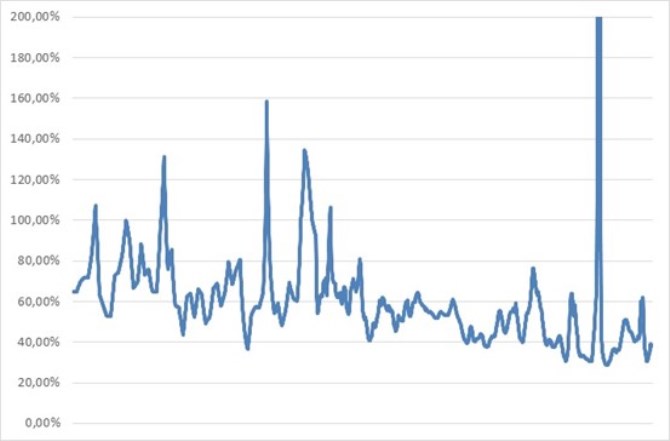

Historii POR od roku 1870 shrnuje následující graf, data jsou od Roberta J. Shillera. Vidíme jasně klesající trend – jak jsem psal, až do padesátých let byl POR průměrně na 70 %, nyní jsme pod 40 %, za poslední dva roky na cca 35 %. Průměr posledních deseti let je na 42 %, dvaceti a padesáti let téměř u 50 %:

Na trhu je jako velmi jednoduché valuační měřítko nejčastěji používané PE, tedy poměr cen akcií k ziskům (většinou těm odhadovaným pro příštích 12 měsíců). Pokud se na PE chceme dívat z perspektivy fundamentu (a Gordonava růstového vzorce), jeho velikost je dána jednoduchým vzorcem. Odvozeným od toho, že „férová“ cena P se rovná dividendám (tedy ziskům vynásobeným POR) děleným rozdílem mezi požadovanou návratností R a dlouhodobým očekávaným růstem G. Tedy:

P = (POR * E)/(R – G) a následně:

P/E = POR/(R – G)

Na trhu se nejčastěji hovoří o bezrizikových sazbách (výnosech dluhopisů), popř. růstu, méně o rizikových prémiích (spolu s výnosy tvoří požadovanou návratnost R). O POR téměř neslyšíme, jeho váha je ale samozřejmě stejná, jako u zbylých proměnných. Vezměme příklad ze včerejška:

Pokud by se na konci příštího roku pohybovaly výnosy desetiletých dluhopisů u 4 % jako nyní a riziková prémie byla na 5,5 % (můj předpoklad ohledně dlouhodobého standardu), požadovaná návratnost je na 9,5 %. Pokud k tomu dáme 6 % dlouhodobý růst zisků (historický standard) a poměr dividend k ziskům POR na 50 % (průměr posledních 20 let), je férové PE pro konec letošního roku 14,29.

Kdyby se ale POR držel na současných úrovních 38 – 39 %, je férové PE jen na 11,4. Pokud by se POR naopak zvedlo na standard let 1870 – 1950, tedy na 70 %, férové PE vyskočí na 20. Občas tu přitom poukazuji na to, že valuace amerických obchodovaných firem jsou nyní z historického hlediska níže, než je třeba PE (jsou blíže dlouhodobým průměrům). A zdá se, že příčinou jsou relativně nízké výdaje na investice. Vše dohromady mi pak naznačuje, že zisky jsou dnes „výživnější“ z hlediska toho, kolik z nich firmy dokážou dostat na volném toku hotovosti. Ale tato výživnost se nepromítá do toho, že by firmy zvyšovaly poměr dividend a zisků*.

Pokud jdeme po této stopě, navede nás buď k tomu, že firmy zadržují více (čisté) hotovosti v rozvahách. A/nebo je příčina uvedeného ve vyšších odkupech. O nich se samozřejmě hovoří jako o jednom ze způsobů vracení hotovosti akcionářům, jehož výhoda může být na straně daňové, ve vyšší flexibilitě a v dalších faktických i domnělých oblastech. Zrovna tak mohou doplňovat opční programy odměn – odkupy z takového pohledu brání zvyšování počtu akcií a tzv. ředění zisků. To vše je pak téma samo o sobě, zde jej zmiňuji zejména proto, že vývoj POR může něco říkat i o relativní atraktivitě odkupů.

*Mimochodem, před časem jsem tu poukazoval na jednu řekněme neobvyklou kalkulaci férového PE od BofA, Z krátké komunikace s jejich analytikem jsem vyrozuměl, že za ní mimo jiné stojí předpoklad 100 % POR. Tj., předpoklad, že firmy vyplácí vše akcionářům. Na jednu stranu se o tom dá uvažovat jako o velmi dlouhodobém stálém stavu, na stranu druhou realita hovoří dost jinou řečí – viz výše. Tím vůbec neříkám, že BofA postupovala „špatně“. Je to spíše další z mnoha ukázek, že podobné výpočty jsou jen sumarizací parciálních informací a předpokladů, které do nich vložíme.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Dividenda KOMERČNÍ BANKA - Dividenda Burza, Dividendy KOMERČNÍ BANKA 2020

- Dividenda ČEZ - Dividenda Burza, Dividendy ČEZ 2020

- Dividendy Burza - Dividendy akcií na Burze Praha

- Kalkulačka nezabavitelné částky

- Nezabavitelná částka 2024 - kalkulačka: snížení normativních nákladů

- Nařízení vlády o platových poměrech zaměstnanců ve veřejných službách a správě č. 341/2017 Sb.

- Zdanění dividend - daň z výnosu z akcií

- Města a obce v ČR - vyhledávání firem a osob na adrese, zajímavosti - Města a obce

- DIČ - Daňové identifikační číslo, ověření DIČ firem a osob

- Firmy na dividendách vyplácí mimořádně nízké částky v poměru k ziskům. Jaký je vztah k valuacím a možná příčina? - Diskuze, názory, doporučení a hodnocení

- Firmy na dividendách vyplácí mimořádně nízké částky v poměru k ziskům. Jaký je vztah k valuacím a možná příčina?

- Firmy na dividendách vyplácí mimořádně nízké částky v poměru k ziskům. Jaký je vztah k valuacím a možná příčina? - Diskuze, názory, doporučení a hodnocení

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.