Nastavení měnověpolitických sazeb se ani v průběhu 3. čtvrtletí 2023 nezměnilo, a tak dvoutýdenní repo sazba zůstala na úrovni 7,00 %, diskontní sazba na 6,00 % a lombardní na 8,00 % - Měnové podmínky - Vývoj ekonomiky České republiky - 3. čtvrtletí 2023

Nastavení měnověpolitických sazeb se ani v průběhu 3. čtvrtletí 2023 nezměnilo, a tak dvoutýdenní repo sazba zůstala na úrovni 7,00 %, diskontní sazba na 6,00 % a lombardní na 8,00 %. [1] V průběhu 3. čtvrtletí docházelo k postupnému oslabování koruny vůči euru i dolaru. Kurz koruny vůči euru dosahoval na konci června 23,73 CZK/EUR a do konce září oslabil na 24,34 CZK/EUR. Průměrný kurz koruny vůči euru ve 3. čtvrtletí činil 24,14 CZK/EUR a mezičtvrtletně tak byl slabší o 55 haléřů. Meziročně byl silnější o 44 haléřů. Kurz koruny vůči dolaru oslabil z 21,83 CZK/USD na konci června na 22,97 CZK/USD ke konci září. Průměr za celé 3. čtvrtletí dosáhl 22,17 CZK/USD a kurz vůči dolaru tak mezičtvrtletně oslabil o 50 haléřů, ale meziročně byl silnější o 2,23 koruny.

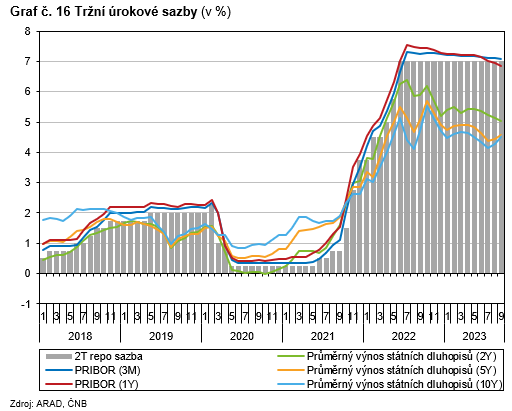

Krátkodobé úrokové sazby mezibankovního trhu se v souladu s měnověpolitickými sazbami téměř neměnily. Měsíční PRIBOR sazba prakticky stagnovala a tříměsíční PRIBOR sazba klesla o 0,06 p. b. [2] na 7,09 % ke konci září. Výraznější pohyb byl ve 3. čtvrtletí patrný u mezibankovních sazeb s delší splatností – šestiměsíční PRIBOR sazba klesla o 0,11 p. b. na 7,06 % a roční dokonce o 0,29 p. b. na 6,85 %. Průměrné výnosy vládních dluhopisů s krátkodobou splatností během 3. čtvrtletí klesly o 0,32 p. b. na 5,04 %. U střednědobé splatnosti (mezi 2 a 5 lety) výnos klesl o 0,07 p. b. na 4,57 %. Naopak u dlouhodobých dluhopisů došlo k nárůstu sazby o 0,15 p. b. na 4,49 %.

Změny úrokových sazeb vkladů domácností byly ve 3. čtvrtletí minimální. Průměrná úroková sazba jednodenních vkladů ke konci září činila 1,56 % a podobně jako úročení běžných účtů (0,26 %) se téměř nezměnila. Drobný pokles sazby byl zaznamenán u vkladů domácností s dohodnutou splatností (−0,09 p. b. na 6,02 % na konci září). Úročení jednodenních vkladů pro nefinanční podniky naopak dál rostlo (0,16 p. b. na 2,06 % ke konci září) a podobně na tom byly také jejich běžné účty (+0,13 p. b. na 1,23 %). Naopak v případě vkladů s dohodnutou splatností úrokové sazby v podstatě stagnovaly a ke konci 3. čtvrtletí dosahovaly v průměru 6,50 %. Celkový objem vkladů meziročně stoupl o 8,0 % a tempo tak mírně zrychlilo. Rychleji narůstaly vklady vládních institucí (16,2 %) a domácností [3] (6,9 %). Naopak u nefinančních podniků došlo k výraznému oslabení meziročního růstu na 1,2 %, za čímž kromě silné srovnávací základny loňského roku stojí i poněkud netypicky hluboký mezičtvrtletní propad vkladů. Po šesti čtvrtletích propadů mírně meziročně vzrostl objem netermínovaných vkladů (0,4 %), termínované vklady byly meziročně vyšší o 22,7 %, což je nejmenší přírůstek od konce roku 2021.

Pohyb úrokových sazeb úvěrů pro domácnosti se ve 3. čtvrtletí také téměř zastavil. Prakticky se nezměnilo průměrné úročení úvěrů na spotřebu (9,52 % ke konci září). V případě úvěrů na bydlení se průměrná úroková sazba zvýšila o 0,10 p. b. na 5,50 %, přičemž za tím téměř výhradně stály úvěry s fixací mezi pěti a deseti lety, kratší fixace zůstaly téměř nezměněny. Co se týká objemu úvěrů poskytnutých domácnostem, meziroční přírůstek objemu úvěrů na spotřebu dosáhl 10,5 % a podruhé v řadě tak byl dvouciferný. Meziroční růst objemu úvěrů na bydlení zpomalil na 4,3 %. Pokračovalo zrychlování meziročního růstu objemu úvěrů ze stavebního spoření (28,1 %), který roste dvojciferným tempem již čtyři čtvrtletí. Naopak u hypoték tvořících naprostou většinu úvěrů na bydlení tempo zpomalilo na 4,1 %. Údaje o nových hypotečních úvěrech [4] neukazovaly na výraznější změnu situace ve srovnání s předchozím půlrokem. Většinu z nových úvěrů ke konci září tvořila ostatní nová ujednání (11,3 mld. korun) následovaná čistými novými úvěry včetně navýšení (10,1 mld.). Refinancované úvěry dosáhly 1,7 mld. korun. Většinu nových smluv tak tvořily dříve uzavřené úvěry, u kterých došlo k ukončení období fixace a bylo nutné sjednat nové podmínky. Celkové zadlužení domácností se meziročně zvýšilo o 4,7 % na 2 294,8 mld. korun.

Vývoj úrokových sazeb úvěrů pro nefinanční podniky byl během 3. čtvrtletí různorodý. Zatímco průměrná sazba v případě úvěrů do 7,5 mil. korun stoupla o 0,27 p. b. na 8,30 %, úrokové sazby u střední kategorie úvěrů mezi 7,5 a 30 miliony stagnovaly těsně pod 9 % (8,96 % ke konci září) a úvěry nad 30 milionů byly úročeny v průměru 8,82 %, což představuje pokles o 0,30 p. b. Celkový objem úvěrů a pohledávek nefinančních podniků byl ke konci 3. čtvrtletí meziročně vyšší o 4,3 %, přičemž za růstem zcela stály úvěry v cizí měně [5] (14,9 %), zatímco korunové úvěry meziročně klesly o 4,3 %. Úvěry v cizí měně představovaly 49,4 % z celkového objemu úvěrů poskytnutých nefinančním podnikům. Výrazně meziročně narůstal objem úvěrů poskytnutých v uskupení profesních, vědeckých, technických a administrativních činností (17,7 %), v peněžnictví a pojišťovnictví (15,0 %), v odvětví výroba a rozvod elektřiny, plynu, tepla, vzduchu, vody a odpadů (12,7 %) a v zemědělství (11,5 %). Zvýšil se také objem úvěrů v činnostech v oblasti nemovitostí (7,7 %) a ve stavebnictví (5,8 %). Objem poskytnutých úvěrů byl meziročně výrazně nižší v dopravě a skladování (−10,2 %) a klesl také u informačních a komunikačních činností (−6,1 %), v ubytování a stravování (−4,4 %). Drobné meziroční poklesy se po delším období růstu objevily také ve zpracovatelském průmyslu (−1,5 %), ve velkoobchodě a maloobchodě a opravách a údržbě motorových vozidel (−1,3 %) a ve veřejné správě a obraně, povinném sociálním zabezpečení, vzdělání a zdravotní péči (−1,1 %).

[1] Není-li uvedeno jinak, je zdrojem údajů v této kapitole databáze ARAD České národní banky. Hodnoty směnných kurzů jsou rovněž převzaty od ČNB.

[2] Není-li uvedeno jinak, je změnou úrokových sazeb myšlen rozdíl mezi hodnotou ke dni 30. 6. 2023 a 31. 3. 2023.

[3] O byvatelstvo včetně živnostníků.

[4] V nových smlouvách jsou zahrnuty i refinancované úvěry a ostatní ujednání. Refinancované úvěry zahrnují stávající smlouvy sjednané nově u jiné banky, zatímco ostatní nová ujednání jsou stávající smlouvy sjednané s novými podmínkami u stejné banky.

[5] Úvěry v cizí měně začaly prudce růst po začátku opětovného zvyšování měnověpolitických sazeb v červnu 2021.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?

Okénko finanční rady

Tomáš Kadeřábek, Swiss Life Select

Iva Grácová, Bezvafinance

Jak se připravit na nečekané výdaje: Tipy na vytvoření a správu nouzového fondu

Lukáš Kaňok, Kalkulátor.cz

Energie dál zlevňovat nebudou, vyplatí se fixovat aktuální ceny?

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Tomáš Vrňák, Ušetřeno.cz

Aleš Rothbarth, Skupina Klik.cz

U nehod bez zimních pneumatik mohou pojišťovny krátit plnění

Lukáš Raška, Portu

Portu vydělalo svým uživatelům už přes 5 miliard, spravuje jim více než 36 miliard korun