Ojedinělá propast mezi produktem a příjmy – relevance pro akcie?

Je to už nějaký čas, co jsem tu poukazoval na hodně atypické oddělení amerického hrubého domácího produktu od hrubých domácích příjmů/důchodů. První ukazatel patřil do skupiny, které naznačuje pokračující sílu celé ekonomiky, druhý vyzníval hodně opačně. Co to vše (ne)říká směrem k akciovému trhu?

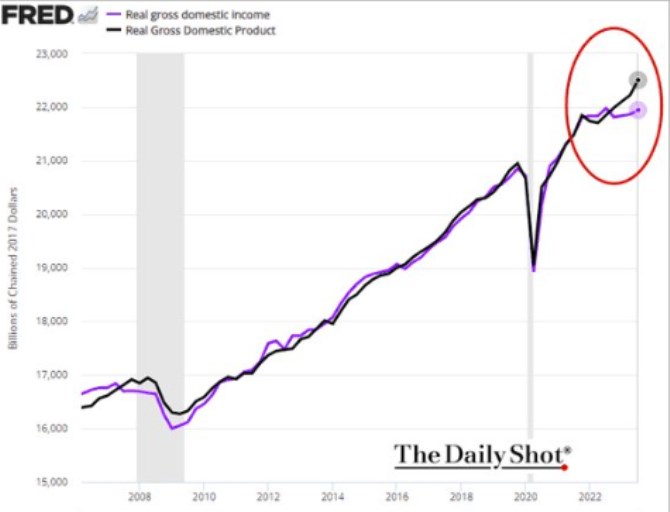

Jak ukazuje následující graf, produkt a důchody se sice nekopírují úplně stoprocentně, ale jejich současná mezera je hodně výjimečná. Podobný byl vývoj jen kolem roku 2008, což může třeba naznačovat, že některé statistické metody jsou postaveny na standardnější prostředí. A pokud se věci rozkolísají, začnou generovat čísla, která ač by stále měla, na sebe moc nesedí.

Zdroj: X

Z grafu tedy vidíme, že příjmy by již nějaký čas ukazovaly na pokračující recesi v USA, produkt signalizuje naopak až nadtrendový růst. Pokud si složíme širší obrázek, jehož výraznou součástí by mimo jiné byl trh práce, asi by se výrazně klonil k tomu, co říká produkt. Z pohledu akciového investora je samozřejmě ekonomický růst relevantní proměnnou, ale vlastně jen do té míry, do jaké hovoří o vývoji zisků obchodovaných firem (a jak se promítá do sazeb a výnosů dluhopisů*).

Vývoj na akciích nemusí nutně kopírovat ten v celé ekonomice. Prvním důvodem jsou valuační násobky, tedy konkrétně poměry cen k ziskům. Ty mohou cyklus předbíhat, či se za ním zpožďovat a synchronizaci trhu a produktu tak výrazně narušovat. A druhým důvodem jsou právě zisky, které také nemusí kopírovat chování celého produktu, popřípadě příjmů. Mimochodem minulý týden jsem tu ukazoval, že za poslední desetiletí moc nedrží pomyslný učebnicový cyklus, kdy by valuace měly předbíhat změny zisků. Spíše najdeme takovou všehochuť všech možných kombinací. Jak to se zisky vypadá nyní?

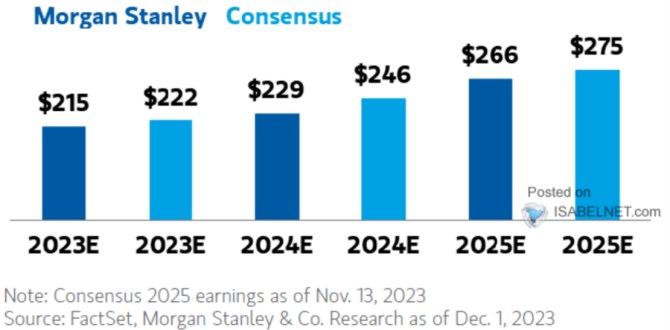

Nedávno jsme tu trochu rozebírali predikce zisků a cen akcií od Goldman Sachs, v rámci dnešní úvahy se můžeme podívat, co předpovídají v Morgan Stanley. V roce 2022 dosáhly zisky na akcii v indexu SPX 218 dolarů. Letos to podle MS vypadá na celoroční mírnou ziskovou recesi, konsenzus hovoří o mírném růstu:

Zdroj: X

Ed Yardeni vidí příští rok na 250 dolarech, konsenzus na 246 a MS na 229. I podle jejich scénáře by tedy měly zisky růst, zisková recese/stagnace skončí letos. Rok 2025 by pak podle všech měl být nadále ziskově růstový. I tyto predikce by napovídaly, že anomálií by nyní bylo spíše chování hrubých domácích důchodů, než produktu.

Na závěr malá technická: Akcionáře by tedy měly zajímat hlavně zisky, které se nutně nemusí držet cyklu a tudíž produktu/celkových důchodů. A vlastně ani zisky nejsou tím nejdůležitějším – tím je (volný) tok hotovosti (o kterém při různých mediálních diskusích v podstatě neslyšíme). Zisky jsou jen účetní položkou, dividendy se nevyplácí z nich, ale právě z toku hotovosti. Nejde přitom jen o detail – jak jsem tu letos psal, současné vysoké valuace měřené na základě zisků mohou být taženy i tím, že poměr cash flow k ziskům je nyní vyšší, než v minulosti.

*Zaznamenat jsme mohli například názory, podle kterých je vývoj důchodů indikátorem rychle slábnoucí ekonomiky a tudíž motivací k tomu, aby Fed rychle otočil svou politiku. Alespoň prozatím se ale tento argument nezdá být zrovna pádný.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Ostatní příjmy, § 10 - Zákon o daních z příjmů č. 586/1992 Sb.

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory