Digitální revoluce - progresivní řešení získání kapitálu pro podnikání využívané napříč Evropou

Zdroj:

Globální

vývoj objemu faktoringu (FCI)

Tito největší dravci vyskytující se v Polsku zde tvoří jednu z hlavních koncentrací v Evropě. Digitální revoluce

Factoring, finanční nástroj, který si podniky oblíbily, bude v roce 2024 ještě perspektivnější. Jedná se o prodej pohledávek finanční instituci nebo třetí straně, tzv. faktoru, za účelem získání okamžité hotovosti. Co však dělá faktoring podnikáním, díky němuž můžete generovat zisk?

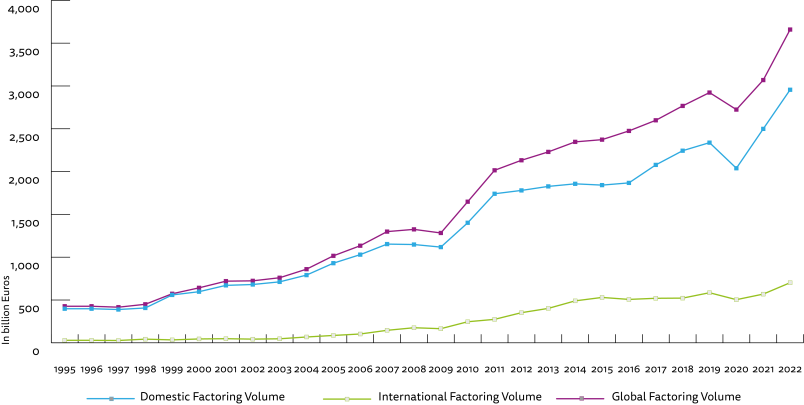

I v době ekonomické nejistoty vypadá budoucnost factoringu jako oboru mimořádně dobře. Nejnovější zpráva FCI odhaluje, že sektor factoringu a financování pohledávek zaznamenal stabilní růst s pozoruhodným nárůstem 18,3 % (i v porovnání s tehdy působivými 12,3 % v roce 2021). Tím byl vytvořen historický precedens, neboť v tomto odvětví došlo k největšímu nárůstu objemu za jeden rok.

V roce 2024 bude faktoring stále nabízet pozoruhodné výhody, zejména malým a středním podnikům. Potenciál zisku je značný a zde je důvod.

Důvody pro růst faktoringu

Globální ekonomika se vyvíjí a podniky hledají flexibilnější možnosti financování. Proto vidíte, jak factoring trvale roste, a to zejména v posledním desetiletí. Tento růst je způsoben rostoucí poptávkou po provozním kapitálu, který podniky potřebují k udržení svého provozu. Factoring poskytuje rychlý a efektivní způsob přístupu k finančním prostředkům, což je pro malé a střední podniky s omezenými zdroji zásadní.

Proč je factoring lepší než tradiční úvěrové financování

Factoring nabízí oproti tradičnímu úvěrovému financování výraznou výhodu. Poskytuje okamžitý peněžní tok bez zadlužení. Společnosti mohou rychle přeměnit své pohledávky na likvidní aktiva a vyhnout se tak úrokům a tlakům na splácení spojeným s úvěry. Tato flexibilita je výhodná zejména pro malé a střední podniky, protože pomáhá efektivně řídit peněžní toky.

Proč by se banky měly připravit na popularitu faktoringu mezi malými a středními podniky?

Snadný přístup k financování a snížené riziko nezaplacení činí faktoring atraktivní volbou pro malé podniky. Banky mají možnost spolupracovat s factoringovými společnostmi nebo rozšířit své vlastní factoringové služby, aby uspokojily rostoucí poptávku. Banky by proto měly být připraveny na rostoucí oblibu faktoringu mezi malými a středními podniky.

Význam digitalizace ve faktoringu

V moderním podnikatelském prostředí je digitalizace klíčová pro každé finanční odvětví; faktoring není výjimkou. Automatizace zjednodušuje celý proces, od počáteční žádosti až po distribuci prostředků a správu inkasa. Digitální řešení zvyšují transparentnost, urychlují rozhodování a snižují riziko chyb, čímž vytvářejí poptávku po specializovaném nástroji pro obsluhu zákazníků, pokročilém vypořádacím systému a diverzifikovaném přístupu k faktoringovým službám prostřednictvím různých kanálů.

Aby se banky připravily na rostoucí poptávku po těchto službách a vyvíjející se technologické požadavky factoringového odvětví, měly by zvážit přijetí factoringového softwaru, který je v souladu s těmito rostoucími standardy. Příkladem takového moderního factoringového řešení je Comarch Factoring Platform - intuitivní, transparentní a potřebám uživatelů přizpůsobená platforma, která je k dispozici i v cloudu. Díky silné podpoře ze strany uživatelů factoringu, včetně malých a středních podniků, může tato platforma sloužit jako významný přínos pro strategii digitalizace každé factoringové společnosti a pomoci jí jít v souladu s dnešním rychle se rozvíjejícím podnikatelským prostředím.

Souhrnně lze říci, že rok 2024 bude pro faktoringové odvětví významný. Potenciál zisku a růstu factoringu spolu s jeho výhodami ve srovnání s tradičním úvěrovým financováním z něj činí atraktivní volbu pro podniky, zejména malé a střední. Banky se musí tomuto rostoucímu trendu přizpůsobit a investovat do digitalizace, aby zůstaly konkurenceschopné a uspokojily měnící se potřeby svých klientů v dynamickém světě financí.

Iuliia Toporova, Business Development Manager at Comarch

Upozornění redakce Kurzy.cz: Články, jejichž autorem nejsou Kurzy.cz, nevyjadřují názor redakce či provozovatele portálu Kurzy.cz. Využijete-li v článcích poskytnutá sdělení jako investiční doporučení nebo poradenství, činíte tak z vlastního uvážení, na vlastní náklady a riziko.

Poslední zprávy z rubriky Prezentace:

Přečtěte si také:

Příbuzné stránky

- Koronavirus v Evropě

- Podnikání v České republice

- Digitální revoluce - progresivní řešení získání kapitálu pro podnikání využívané napříč Evropou

- Progresivní řešení získání kapitálu pro podnikání využívané napříč Evropou. Digitální revoluce

- Regionální akce projektu Digitální revoluce CZ seznamují s příležitostmi i úskalími pokračující digitalizace průmyslu, podnikání i společnosti

- Nová publikace "Digitální Česko v digitální Evropě"

- Evropa připravená na digitální věk: Komise navrhuje nová pravidla pro digitální platformy

- Komise investuje téměř 2 miliardy eur z programu Digitální Evropa do podpory digitální transformace

- Vedení Peugeotu schválilo plán na získání kapitálu

- Příležitost k získání kapitálu: Veletrh ve Washingtonu 2. – 9. září

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Petr Lajsek, Purple Trading

Cena ropy prolomila klíčovou úroveň. Kolik si připlatíme za pohonné hmoty?

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI