Kdy se časování trhu vyplatí

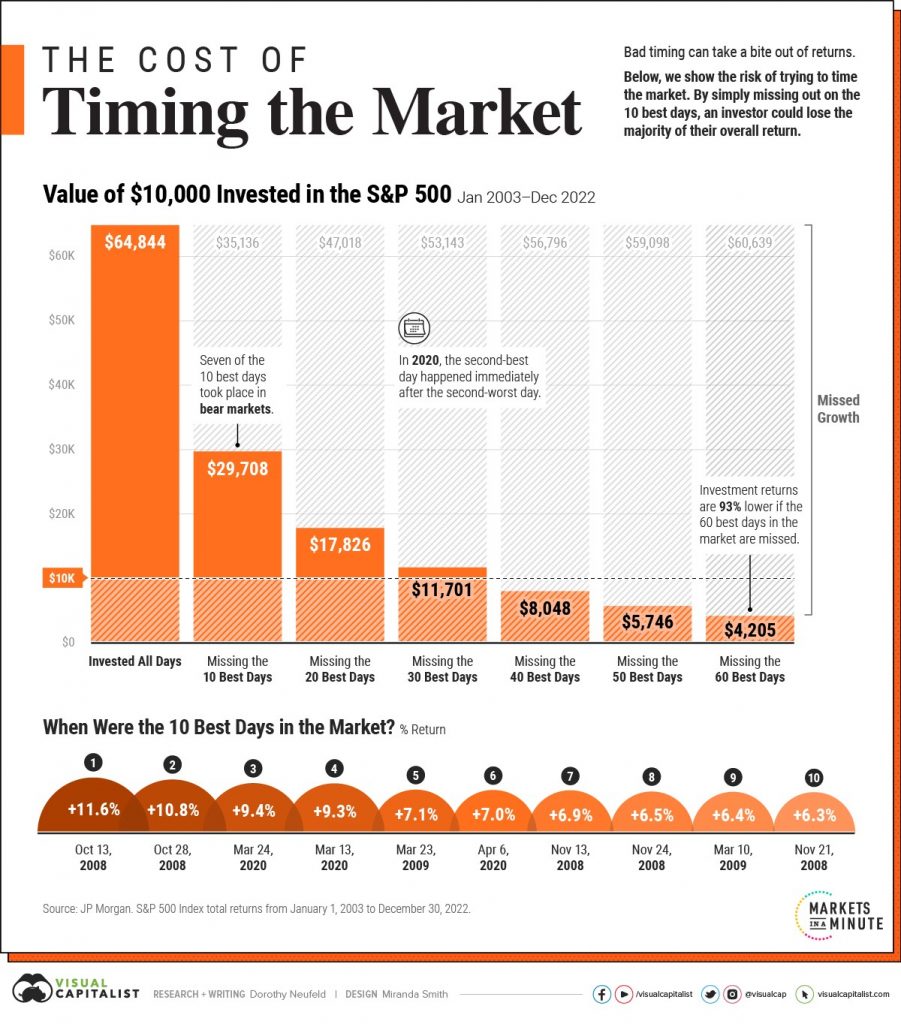

Následující graf o časování trhu jste již jistě v různých obměnách viděli, jelikož se jedná o často používanou ilustrační pomůcku pro argument, proč je strategie koupit & držet ta nejlepší strategie. Při prvním pohledu na infografiku je zřejmé, jak je důležité investovat hotovost a udržet ji investovanou co nejdelší časový horizont, abyste nepřišli o těch několik dní, kdy se tvoří značná část zisků vašeho portfolia. Čím více budete s investováním otálet, tím větší je pravděpodobnost, že promeškáte těch několik málo nejlepších dnů a tím přijdete i o největší potenciální zisky.

Je faktem, že velkou část zisků trhu za posledních několik desítek let zajistil poměrově malý počet dní. Jednalo se o něco mezi jedním až dvěma sty obchodních dnů za posledních 50 let. Už to samo o sobě je jistě silný argument, proč zůstat zainvestovaný. Avšak argument „nejlepších dní“ je pouze jednou stranou mince. O té druhé se zase až tolik nemluví a právě proto se jí budu věnovat v tomto článku.

Otázkou, kterou si jistě nejen já kladu, je: „A co nejhorší dny? Jak by moje portfolio vypadalo, kdybych se dokázal vyhnout nejhorším dním? Nebo dokonce jak by vypadalo, kdybych se nějakým zázrakem dokázal vyhnout oběma extrémům?“

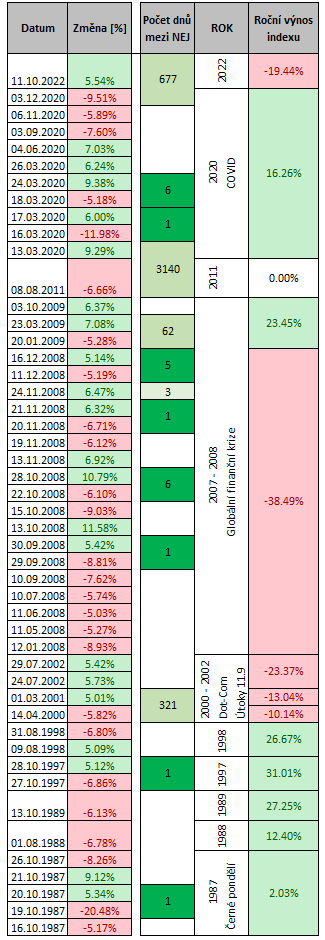

Za kritérium pro označení dnů jako nejlepších či nejhorších budeme v rámci tohoto článku považovat denní změnu indexu větší než ± 5 %. Pokud aplikujeme toto kritérium na index S&P 500 a jeho výsledky za posledních padesát let, tak mezi lety 1980 a zářím 2023 nalezneme celkem 48 takových dní. O 22 z nich můžeme říci, že to byly nejlepší dny, a o 26 lze mluvit jako o nejhorších dnech.

Při pohledu na tabulku s přehledem těchto dní zjistíme, že nejlepší dny velmi často následovaly bezprostředně po nejhorších dnech. Analyzujeme-li nejlepší a nejhorší dny společně, otevíráme dveře argumentům pro časování trhu. Například největší denní procentuální zisk indexu S&P 500 byl +10,79 % (28. října 2008), avšak tomu předcházely obrovské denní ztráty v předchozích dnech či měsících. Z toho vyplývá, že vynecháním jak nejlepších, tak nejhorších dní na trhu by se investorovi dařilo lépe než celkovému indexu.

Dalším poměrně zajímavým zjištěním je, že mnoho z největších denních zisků přišlo v letech, kdy trh klesal. Pokud bychom se také dívali pouze na statistiku nejlepších dní, pak např. zjistíme, že velké množství nejlepších dní se událo v období mezi roky 2000 až 2002 či v roce 2008, kdy ale roční výnos indexu skončil celkově v záporných hodnotách. Bylo by tedy výhodné tyto velké denní zisky vynechat a vyhnout se tak i ztrátám, které trh za daný rok vykázal.

Proč tedy časování trhu nezkoušet?

Jednoduchá odpověď by byla, protože dříve nebo později se zcela jistě ocitnete na špatné straně barikády, a jedinou otázkou potom bude, zda tato situace bude pro vaše portfolio fatální, nebo ne. To ale není jediná možná odpověď. Mezi další významné faktory bych zahrnul následující:

- Nepředvídatelnost trhu. Trh je komplexní a je ovlivňován mnoha faktory – ekonomickými, politickými, geopolitickými událostmi i psychologií investorů. Přesné předpovídání, kdy budou tyto faktory mít vliv, je přinejmenším složité.

- Náhodnost krátkodobých pohybů. Krátkodobé pohyby trhu jsou často náhodné a založené na krátkodobých událostech, které nelze předvídat, což je patrné i z dat prezentovaných v tabulce. Mluvíme o tzv. shlukování volatility a z pokusů o načasování to činí bez nadsázky ruskou ruletu.

- Psychologické faktory. Časování trhu může vést k emočním rozhodnutím. Investoři mohou být náchylní k prodeji v době poklesu cen z obavy o další ztráty nebo k nákupu v době růstu z obavy, že ceny budou nadále stoupat.

- Často se mýlíme. Historie ukazuje, že i zkušení investoři a analytici se velmi často mýlí v předpovědích trhu. Přesné načasování vstupů a výstupů je obtížné či dokonce nemožné i pro ty nejzkušenější.

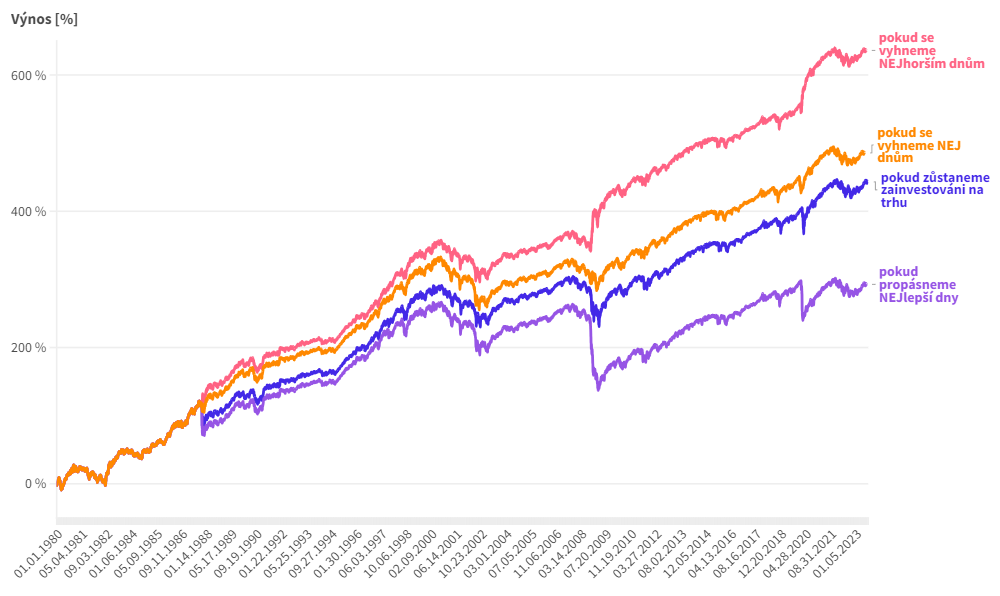

Vývoj investice do indexu S&P 500 mezi lety 1980 a 2023 při různých scénářích

Scénář: Vyhneme se nejhorším dnům

Řekněme si na rovinu, že vyhnout se nejhorším dnům nedokážeme. Nedokáže to AI, nedokáží to složité algoritmy, nedokáží to nejlepší finanční mozky naší doby, nedokáži to já… a neberte to osobně, ale nedokážete to s nejvyšší pravděpodobností ani vy.

I když bychom alespoň na chvíli dokázali připustit možnost, že váš soused je novodobý doktor Emmett Brown a vy jste se pomocí DeLoreanu právě vrátili s databází denních výnosů indexu S&P 500 na následujících 100 let, tak vstupují do hry ještě proměnné v podobě daňových konsekvencí, rychlosti provedených pokynů atd. Tato alternativa je tedy za mě ryze teoretická.

Scénář: Vyhneme se nejlepším i nejhorším dnům

Vidíme, že pokud bychom se dokázali vyhnout oběma extrémům, tj. nejlepším i nejhorším dnům, výnosům portfolia by to mírně pomohlo. Museli bychom ale úspěšně čelit všem výše zmíněným problémům spojeným s časováním trhu. Tedy je to opět velmi nepravděpodobná varianta.

Scénář: „Kup & drž“

Jak je patrné z grafu, strategie „kup & drž“ není svým výsledkem výrazně pozadu za předchozím scénářem. Velký rozdíl je v tom, že je to cesta, kterou může každý investor s dostatečně dlouhým investičním horizontem realizovat. Bohužel i tato strategie stejně jako každá jiná má své slabiny. Slabým bodem je lidská psychika. Emocionální rozhodnutí obvykle činíme v těch nejhorších okamžicích. Je to právě lidský faktor, který vede k tomu, že benchmarkové indexy opakovaně poráží výsledky jednotlivců. V průběhu času je totiž téměř nemožné absolutně zabránit emocím a pocitům v narušení naší investiční disciplíny.

Scénář: Propásneme nejlepší dny

Tento typický a bohužel velmi častý scénář následuje poté, co nedokážeme udržet na uzdě emocionální reakce na výrazné poklesy a vystoupíme z trhu. Vzhledem k blízkosti nejlepších a nejhorších dnů i skutečnosti, že nejhorší dny ve většině případů předcházejí těm nejlepším, tak v případě panických odprodejů částí svého portfolia si velmi pravděpodobně nepomůžeme, ba právě naopak.

Co rozhoduje o úspěchu investic

Naprosto rozhodující pro úspěch ve světě investic je uvědomění si, že je prakticky nemožné těžit z nejlepších dnů, aniž bychom netrpěli následky dnů nejhorších. Nejlepší dny na finančních trzích často následují po náročných obdobích, kdy dochází k významným ztrátám. Tím nechci naznačit, že investování nemá smysl. Naopak. Je důležité aktivně se angažovat na trhu, věřit historickým trendům a statistice. Je klíčové se zaměřit na jasně definovanou investiční strategii a dodržování této strategie s adekvátní investiční disciplínou. Investiční disciplína není samospásná, rozhodně neochrání vaše portfolio proti pohybům trhu, ale zaručeně dokáže minimalizovat možné škody.

Buďte aktivní na trhu, věřte historickým trendům i statistice. A když nastanou nové nejhorší dny (a věřte, že nastanou), udržujte emocionální stabilitu, neboť nejlepší dny budou následovat, což může být klíčové pro zotavení a posílení vašeho portfolia.

Jiří Cimpel, EFP

Jiří Cimpel je privátním investičním poradce a majitelem společnosti Cimpel & partneři. Ve financích působí již od roku 2002 a díky tomu se svými klienty mohl prožít růsty a krize za dvě poslední dekády. Tyto zkušenosti využívá denně při práci s novými klienty. Je držitelem prestižních evropských titulů EFA (Europien Financial Advisor) a EFP (Europien Financial Planner). Také je aktivním zvoleným členem výkonné rady AFPČR (Asociace finančních poradců ČR), která spojuje honorované finanční poradce v ČR. Posledních 5 let se věnuje, se svou rodinnou firmou Cimpel & partneři, privátnímu investičnímu poradenství a wealth managementu.

Cimpel & partneři

Cimpel & partneři

Cimpel & partneři je rodinná poradenská firma, specializující se na investiční poradenství a wealth management pro současné i budoucí rentiéry. Jsou průkopníky a propagátory honorovaného modelu investičního poradenství, který do ČR přináší z Velké Británie a USA. Díky honorovanému (bezproviznímu) modelu spolupráce a jejich orientaci na odměnu ze zisku investic, pracují nejčastěji pro zkušené investory - současné nebo bývalé majitele firem, podnikatele, lékaře, manažery a speciality z řad IT. Jejich specializací jsou burzovní investice prostřednictvím burzovně obchodovaných fondů (ETF), privátní investice do nemovitostí a jsou předními českými experty na oblast dědického plánování.

Pokud hledáte cestu, jak efektivně zhodnocovat své peníze, můžete si zdarma stáhnout jejich knihu Rentiérské minimum. Díky ní se naučíte spravovat své investice tak, jak to dělají největší světoví správci, jako je Nobelova nadace, se strategiemi, které nesou pravidelný a stabilní zhodnocení.

Více na https://cimpel.cz/.

Poslední zprávy z rubriky Okénko investora:

Přečtěte si také:

Příbuzné stránky

- Kdy má svátek Kateřina

- Nemocenská - kolik a od kdy dostanete?

- Přídavky na děti - kdy máte nárok a kolik dostanete

- Starobní důchod - kdy a kolik

- Kdy do důchodu?

- Kdy můžete do předčasného důchodu a o kolik peněz přijdete?

- Energie - vývoj cen energií na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Kdy se časování trhu vyplatí

- Kdy se vyplatí zvolit hypotéku a kdy úvěr ze stavebního spoření?

- Jaroslav Šura: Na americkém trhu držím současné vítěze a ty nové netipuji, časování trhu většinou nevychází

- Jak se stát mistrem v časování trhu

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ole Hansen, Saxo Bank

Šokující předpověď - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory