Dlouhodobé cykly nerovnosti v bohatství a investiční implikace

I v Bridgewater Associates se věnují takovým tématům, jako je nerovnost v bohatství. Já tu zase občas zmiňuji, že do cen a valuací akcií je nyní zabudován docela slušný růst budoucích zisků. Do něj přitom nebude promlouvat jen růst příjmů v celé ekonomice, ale i to, jak velký podíl na nich budou mít zisky a jak velký odměny zaměstnanců. Což už je téma úzce související s onou (ne)rovností. Uvidíme u ní náběh na nový cyklus?

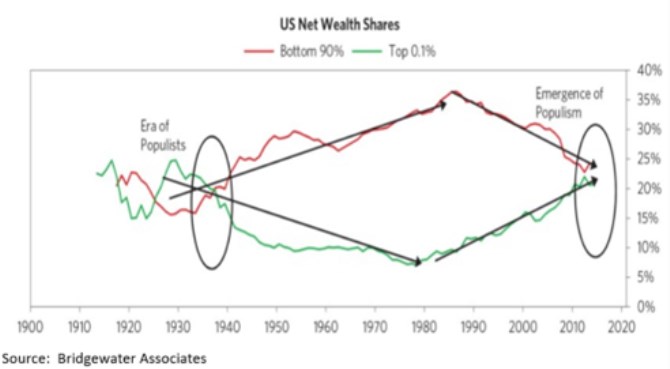

Bridgewater Associates v následujícím grafu ukazuje podíl na bohatství u nejbohatšího 0,1 % americké populace a u 90 % měřených zespodu. Zhruba do čtyřicátých let minulého století vidíme jeden cyklus, kdy se křivky prohodily. Pak nastal jeden velký půl-cyklus, kdy nejdříve rostl podíl 90 % a pak se začal cca od počátku osmdesátých let snižovat a naopak rostl podíl 0,1 %:

Zdroj: X

Graf má ale tu výhodu, že je skutečně dlouhodobý a ukazuje tak, že výchozím bodem v posledních 40 letech byl dost vysoký (z historického pohledu!) podíl 90 % a dost nízký podíl 0,1 %. Z velmi dlouhodobého pohledu jsme pak nyní spíše na pomyslném standardu, kdy mají obě skupiny cca 20 – 25 %. Můžeme to brát tak, že standard posledních 40 let je někde jinde, než posledních 100 let. A pokud by měly křivky k nějakému konvergovat, je dost rozdíl, ke kterému.

Nerozebírám zde, nakolik je „normální“, že 0,1 % má zhruba stejně, jako 90 %. A už vůbec ne to, jak případné anomálie řešit a jak je rozhodně neřešit. Pohled každého z nás se tu totiž bude dost odvíjet od toho, jak vůbec vnímáme fungování tohoto světa a „reality“. Směřuji zde čistě k tomu, že z hlediska dlouhé historie jsme nyní cca na onom pomyslném standardu, či průměru. Pokud by tu tedy fungovalo nějaké „vracení se k průměru“, nemusí být tlaky na pokles podílu zisků a odměn „kapitálu“ zdaleka tak velké, jako když bereme za relevantní posledních cca 40 let (dávám zde dost volné, ale přece jen podle mne znatelné rovnítko mezi těmito proměnnými a podílem 0,1 %).

Ona historie navíc také ukazuje, že křivky mají tendenci k oscilaci. Tedy nejen k vracení se k průměru, ale jeho znatelnému přestřelování. Pokud by se rýmy historie v tomto smyslu opakovaly, podíl 0,1 % by měl dokonce ještě růst a podíl 90 % klesat. Což je úplně opačný závěr, než k jakému bychom došli při pohledu na pouhých posledních 40 let (první odstavec pod grafem).

Číst historii včetně té vybrané v grafu lze nejedním způsobem a často je otázka, zda jde vůbec o produktivní cvičení. U tématu podílu zisků a mezd bychom místo toho mohli konkrétně hovořit o vlivu nových technologií, (de)globalizace, růstu tržní síly firem v některých odvětvích, atd. Obávám se ale, že závěry by byla podobně smíšené, jako ty výše uvedené. Jedno je tu ale zřejmé – historie říká dost rozdílné věci v závislosti na tom, jak daleko do ní hledíme. Což konec konců souvisí i s tématem předchozí úvahy – Maskované návraty k normálu.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Zlato - aktuální cena zlata, investiční zlato

- Investiční zlato 1 unce

- Investiční zlato - prodej zlata

- Stříbro - výkupní a prodejní ceny, zprávy, investiční stříbro

- Zlato - výkupní a prodejní ceny, zprávy, investiční zlato

- Investiční stříbro - Prodej stříbra

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Dlouhodobé cykly nerovnosti v bohatství a investiční implikace

- Vede nerovnost příjmů k nerovnosti bohatství? Švédský, americký a italský vzorec

- Vede nerovnost příjmů k nerovnosti bohatství? Švédský, americký a italský vzorec - Diskuze, názory, doporučení a hodnocení

- Zprávy o zlatě - Konec cyklu zvedání sazeb – implikace pro dolar (a zlato)

- Konec cyklu zvedání sazeb – implikace pro dolar (a zlato) - Diskuze, názory, doporučení a hodnocení

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.