Probíhá prudký pokles rozvah největších centrálních bank - pár souvisejících příběhů a zajímavostí

Rozvahy největších centrálních bank ve světě již nějaký čas znatelně klesají. Jenže z extrémně vysokých hodnot a dnes bych k tomu uvedl pár souvisejících příběhů a zajímavostí.

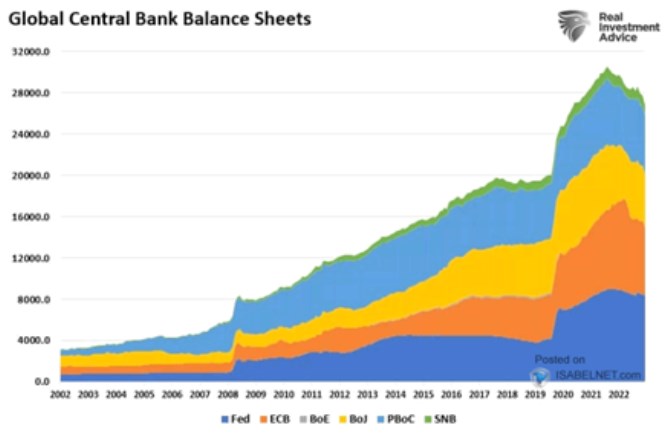

1. Rozvahy CB klesají, ale z velmi vysokých hodnot: Na následujícím grafu je přínosné to, že zahrnuje i vývoj rozvahy čínské centrální banky PBoC. Měřítko tu není popsáno, ale mělo by jít o miliardy dolarů. Vidíme, že Fed, ECB, PBoC a BoJ hrají ve srovnání s jinými jinou ligu a jejich vliv na monetární dění ve světové ekonomice je tak rozhodující. Nějaký čas přitom jejich kombinované rozvahy znatelně klesají. Ale z předchozích extrémních vrcholů (ne náhodou podobný příběh jako u M2, o kterém jsem psal nedávno). Za připomenutí tu ovšem už nyní stojí, že velikost rozvahy není jediným a obvykle také ne hlavním nástrojem monetární politiky.

Zdroj: X

2. QE a QT: Připomenout bych v souvislosti s uvedených chtěl, že zatímco se v hodně velké a někdy až kontraproduktivní zkratce hovoří, respektive hovořilo o tištění peněz, tzv. kvantitativní uvolňování QE bylo konkrétně výměnou aktiv mezi centrální bankou a soukromým sektorem. To samé je pak v obráceném směru současné kvantitativní utahování QR. Zatímco v prvním případě si soukromý sektor bral od centrálních bank jejich rezervy a dával jim za to obvykle vládní dluhopisy, v druhém si bere dluhopisy zpět a vrací Fedu a spol. rezervy.

Pokud bychom tedy třeba předpokládali, že centrální banky si se soukromým sektorem vyměňují jen velmi krátkodobé dluhopisy, které jsou vnímány v podstatě jako ekvivalent „peněz“, ona výměna tam i zpátky by neměla mít žádný reálný vliv. Čím více se v ní pak používají aktiva s větší vzdáleností od rezerv/peněz, o to větší by měl být její vliv. Ten se pak u QE dá rozdělit na „první pomoc“ a „stimulaci“. A dá se snad říci, že panuje docela konsenzus o tom, že použití rozvahy centrální banky v době akutních tlaků je namístě. Mnohem menší konsenzus pak nacházíme na straně neakutní rozvahové stimulace, s různými nezamýšlenými důsledky a podobně.

3. Paradox projevu úspěšné stimulace přes QE: Prakticky od chvíle, kdy centrální banky po roce 2007 začaly podporovat a stimulovat nejen kvalitativně (sazby) ale i kvantitativně, objevil se určitý paradox. Ten se pak prolínal řadou ekonomických a investičních diskusí: Kvantitativní uvolňování mělo za cíl snížit sazby u dlouhodobějších aktiv a tím podpořit ekonomickou aktivitu. Pokud by ale tato snaha byla úspěšná a ekonomický výhled se díky QE zlepšil, výnosy dluhopisů by šly nahoru, ne dolů.

Výnosy skutečně měly tendenci mířit během QE nahoru, což bylo vydáváno za důkaz, že QE nefunguje. Jenže opak byl v uvedené logice pravdou. S tím, že ale pak paradoxně mizí onen přenosový mechanismus – nižší výnosy dluhopisů. Dnes zase probíhá znatelné kvantitativní utahování (viz graf) a funkčním mechanismem by tu měl být růst výnosů. Jenže pokud by QT přes vyšší výnosy zhoršovalo ekonomický výhled, měly by výnosy nakonec klesat kvůli horšímu výhledu a chování soukromých investorů. Během QE bylo přitom navíc ještě jednodušší pohyby výnosů nějak interpretovat, protože sazby byly zafixovány u nuly. Nyní se hýbou a jsou nástrojem hlavním.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory