Index celkového (fundamentální) optimismu akcií je na extrémech. Tedy alespoň podle běžného pohledu, který nemusí být nutně ten nejlepší

Výnosy dluhopisů jdou nahoru, ale akciím to v dalším růstu nebrání. Fundamentální optimismus vydávaný za rizikové prémie je totiž mimořádně vysoko. Tedy alespoň na první - běžný pohled.

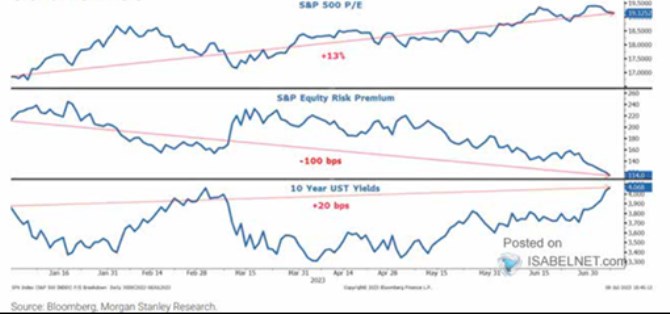

Následující troj-obrázek od Morgan Stanley vezměme zespoda. Poslední graf totiž ukazuje letošní vývoj výnosů desetiletých dluhopisů. Ty jsou součástí požadované návratnosti akcií (spolu s rizikovou prémií – viz níže). Pokud výnosy rostou, roste zajímavost alternativ k akciím a samo o sobě by to mělo ceny akcií táhnout dolů. Jak ukazuje poslední obrázek, trend výnosů je letos skutečně spíše rostoucí. Nicméně akcie jsou znatelně nahoře cenami i valuacemi – obrázek první. Ve hře tedy musí být něco jiného a odpověď ukazuje prostřední graf.

Zdroj: Twitter

V prostředním grafu MS ukazuje to, co nazývá rizikovou prémií akciového trhu. Je to takový nešvar, i když ne tak velký jako ten v Pelíšcích. MS a řada dalších totiž počítají tuto „prémii“ jako rozdíl mezi obráceným PE a výnosy vládních dluhopisů. Kdysi jsem to tu popisoval detailně matematicky, dnes tedy jen napíšu, že taková metodologie nevede k odhadu prémie. Ale toho, jak se vyvíjí riziková prémie smíchaná s růstovými očekáváními. Je to tedy takový indikátor (fundamentálního) optimismu IO, který má svou vypovídající hodnotu. Ale není to izolovaná riziková prémie.

Druhý graf ukazuje, že tento IO od počátku roku znatelně klesl. Tak, že více než vyvážil růst výnosů dluhopisů. A závěr je nepřekvapující – investoři nyní mají dost nízkou averzi k riziku a/nebo dost vysoká růstová očekávání. V letech hojné likvidity a nízkých sazeb se dalo spekulovat o tom, že právě averze k riziku kvůli nim výrazně klesla. Nyní už likvidity není tolik a dá se tak zase spekulovat, že IO táhnou nahoru spíše růstová očekávání. A to strukturální – technologická. Připomenu v této souvislosti následující graf, který porovnává výkony akcií a index likvidity od Morgan Stanley. Odtržení akcií od likvidity je z něj jasně patrné:

Zdroj: Twitter

Výše uvedené je tedy oním v úvodu zmíněným běžným pohledem. Stejně jako včera ale i v této souvislosti připomenu, že hodnotu akcií neurčují zisky, ale volný tok hotovosti FCF. Valuace akcií v USA měřené relativně k FCF jsou přitom nyní historicky znatelně níže, než našponované valuace měřené relativně k ziskům. V dnešní souvislosti to znamená, že IO měřený ne na základě PE (tedy cen a zisků), ale na základě poměru cen k FCF, by byl znatelně nižší. Tj, křivka a trend v prvním grafu by byly níž, v druhém grafu výš. Na závěr tak vlastně jen jako vedlejší poznámku píšu to, co je nejdůležitější.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- RWE - Akcie RWE aktuálně, kurzy Burza - akcie online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.