Velké úvěrové zamrznutí se nekoná

Klíčové body

- Nervozita v americkém bankovním sektoru zmizela.

- Banky čekají méně úvěrování a přísnější podmínky.

- Fed může dále zvýšit sazby, a to už v červenci.

Americká centrální banka na svém březnovém zasedání označila očekávané utažení podmínek úvěrování ze strany bank za důvod, který jí umožní nezvyšovat sazby až tak vysoko, jak trh v jednu chvíli očekával. Tehdy šlo o hodnoty na 6 %, aktuální prognóza Fedu přitom ukazuje vrchol na 5,6 %. Doručily americké banky dostatečné utažení?

Americká finanční média už příliš titulků se spojením „bankovní krize“ neobsahují. To můžeme označit za jeden ze signálů potvrzující uklidnění březnové nervozity. Krach bankovního sektoru se nekonal, šlo spíše o problémy jednotlivých bank. To však neznamená, že se nic nezměnilo.

Při sběru informací narážíme na jisté změny chování, zejména u menších a středních bank. Tyto instituce začínají klást důraz na zkrácení durace u všech tříd aktiv, včetně půjček a investic. Drží více likvidity i aktiv, která je možné na likviditu velmi rychle přeměnit. Nástroj dodávky likvidity BTFP od Fedu je stále využíván. Mnohé nasvědčuje tomu, že se z něj stane konvenční nástroj, nikoliv jednorázový pro aktuální situaci. Banky chtějí stavět na více robustních investicích a financování.

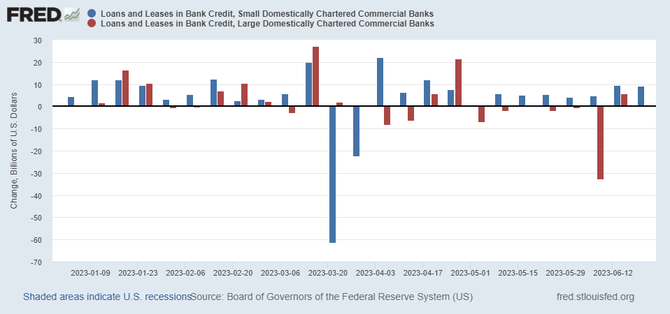

Při pohledu na poskytování úvěrů vidíme, že kola nezamrzla. A platí to zejména u malých a středních bank, u nichž bylo ono potenciální zamrznutí největším rizikem. Další důkaz, že je bankovní nervozita za námi.

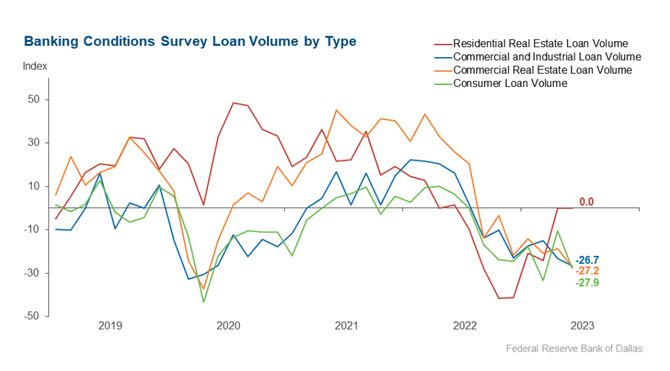

Kvartální report Fedu o stavu amerického bankovního sektoru, a především stavu podmínek úvěrování, bude zveřejněn v červenci. Jako jeho „předvoj“ nám může posloužit šetření dallaského Fedu. Poslední vydání z června ukázalo sedmý pokles poptávky po úvěrech v řadě. Většina bank čeká, že tento trend bude pokračovat. Celkové objemy klesají, především u spotřebitelů.

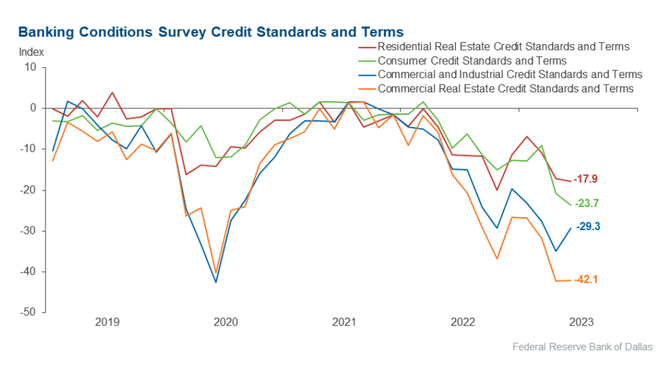

Podmínky úvěrování byly dle šetření utaženy, ceny půjček rostou. Výhled pro další měsíce je i zde pesimistický a souvisí s očekávaným poklesem ekonomické aktivity. Vzrůst by měl i počet nesplácených půjček.

Co z toho vyplývá? Banky na posun v úrokovém cyklu reagují, reakce však není tak intenzivní a rychlá, jako bylo očekáváno v březnu, v době bankovní nervozity. To samé vyplynulo i z komentářů v rámci ve středu zveřejěných Fed Minutes. Fed má tak prostor pro další zvýšení sazeb, podle nás už v červenci o dalších 25 bodů. Postup však bude opatrný a citlivý na data. Potvrzuje se totiž, že vyšší sazby nejsou v ekonomice stále plně propsány. Nic z toho ale nenasvědčuje tomu, že by úroky měly být brzy sníženy.

Na trzích jsme v posledních dnech pozorovali růst výnosů. V americké ekonomice došlo na napřímení výnosové křivky, přičemž rostly nejen nominální výnosy, ale i ty reálné, především na dlouhém konci křivky. Trh je naladěn na další zvýšení sazeb Fedu, které jde ruku v ruce s nad očekávání lepší kondicí americké ekonomiky. Dvouletý americký výnos se krátce dostal na 5%, desetiletý na 4 %. Globální růst výnosů shodil akcie i měny regionu. Na dolaru však výraznější zpěvnění nepozorujeme. Dnes nás čekají data z amerického trhu práce. Nad očekávání lepší výsledek by mohl podpořit výhled vyšších sazeb i dolar.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx aktuálně obchoduje za středový kurz 1,0888 EURUSD, dolarový index se pak nachází na hodnotě 103,02 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,0840 do 1,0921 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 23,88 EURCZK, vůči dolaru za středový kurz 21,94 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 23,78 až 23,96 EURCZK, ve dvojici s dolarem od 21,86 do 22,05 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Zdroj: RoklenFx, Bloomberg, Reuters, ECB, Fed, ČNB, TradingView, CME

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.