Bez technologií je americký trh možná „historicky“ levný

Goldman Sachs čas od času zveřejňuje valuační tabulku, která má z mého pohledu pro fundamentální investory vysokou uměleckou hodnotu. A trochu nabourává docela konsenzuální názor, podle kterého jsou americké akcie nyní docela drahé.

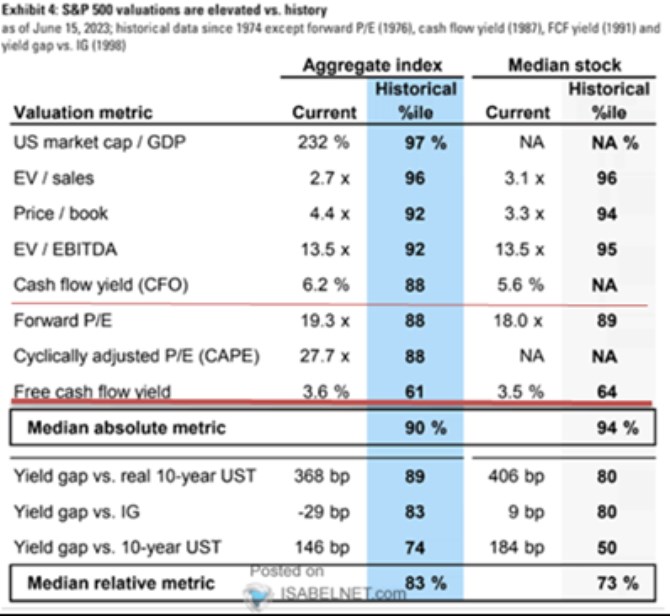

O tom, že poměry cen k ziskům jsou na US trhu historicky (opět) dost vysoko tu píšu poměrně často i já. Pokud totiž chceme nějak rychle fundamentálněji uchopit stav akciového trhu, nemá zase takový smysl hledět na ceny. Ale právě na to, kde jsou ceny relativně k nějakému měřítku výkonů firem. Tím mohou být zisky, tento týden jsem tu také psal o poměrech k tržbám (u velkých technologických firem). Zmíněná tabulka je na valuační násobky velmi výživná*, ukazuje je u celého indexu a mediánu akcií a percentilem indikuje současná hodnoty relativně k historii:

Zdroj: Twitter

V grafu jsem podtrh i poměr cen k provoznímu toku hotovosti. Jedním z hlavních kroků od něj k FCFE jsou investice firem. Pokud je pak tento poměr historicky mnohem výše, než poměr cen k FCFE, docela bych tvrdil, že příčinou jsou právě historicky nízké investice (relativně k cenám akcií a kapitalizacím firem).

Na trhu se pro valuace nejčastěji používá tzv. forward PE, které by na hodnotě 19,3 bylo historicky hodně vysoko. Nahoru jej táhnou zejména technologie a celkově se jeho hodnoty po rally posledních měsíců připisují i vizím týkajícím se potenciálu umělé inteligence. Naše dnešní tabulka není rozdělena na technologický sektor a zbytek trhu, ale dá se myslím se slušnou dávkou pravděpodobnosti říci, že i násobky založené na FCFE jsou výrazně taženy nahoru tímto sektorem podobně, jako násobky jiné. Je pak pravděpodobné i to, že zbytek trhu je svými FCFE valuacemi někde na historickém standardu, či dokonce pod ním.

Tedy suma sumárum: Trh jako celek historicky určitě levný není a to i z perspektivy poměru cen k FCFE. Nejde ale o míru, jakou by naznačovalo třeba PE. A trh bez technologií je nyní možná na historickém standardu, či pod ním.

*Spodní část tabulky ukazuje valuace měřené relativně k bezrizikovým výnosům reálným a nominálním a výnosům korporátních dluhopisů. A i zde vidíme značnou historickou našponovanost. Základem pohledu jsou tu přitom dividendové výnosy akciového trhu, což by nás mohlo svádět k úvahám, proč jsou akcie „na dividendách“ znatelně dražší, než na FCFE. Ale to možná někdy příště.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Dolar, Americký dolar USD, kurzy měn

- USD, americký dolar - převod měn na CZK, českou korunu

- Akcie USA - americké akcie

- Energie - vývoj cen energií na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Bez technologií je americký trh možná „historicky“ levný

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory