Podle příjmů je americká ekonomika letos v recesi

Jak to tak bývá, ohledně dalšího vývoje monetární politiky v USA se opět vyprofilovaly dva hlavní tábory. Jeden z nich považuje za rozumnější dál utahovat, druhý tvrdí, že již bylo dost, či dokonce příliš. Argumenty obou jsou většinou docela známy, ale z tábora druhého zaznívá i jeden poněkud nevšední, kterému bych se dnes chtěl věnovat.

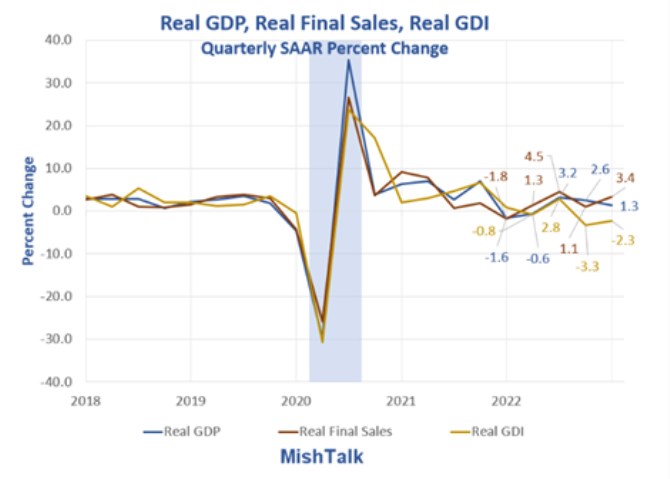

Následující graf ukazuje takzvaný hrubý domácí důchod (anglicky GDI), který by v principu měl odpovídat hrubému domácímu produktu, jen měřenému z druhé, tedy příjmové strany. Právě vývoj GDI je zmiňován některými ekonomy a investory, kteří věří, že utahování již bylo dost, protože americké hospodářství se již vydalo cestou znatelné dezinflace a útlumu. Na GDI upozorňují například v Ark Invest a následující graf od Mish Talk ukazuje proč:

Zdroj: Twitter

Můžeme si všimnout, že na počátku loňského roku nabíhala americká ekonomika do recese zase podle HDP, ale příjmy ukazovaly trochu větší sílu. Oficiálně recese nakonec vyhlášena nebyla a to může ukazovat na vypovídací relevanci příjmů. Ale možná hlavně na to, že recese je hodně široký pojem. A jak jsem tu už kdysi psal, je třeba otázka, zda by pro ekonomiku a trhy nebyla lepší krátká recese následovaná svižným oživením, nebo dlouhodobější potácení se na černé nule.

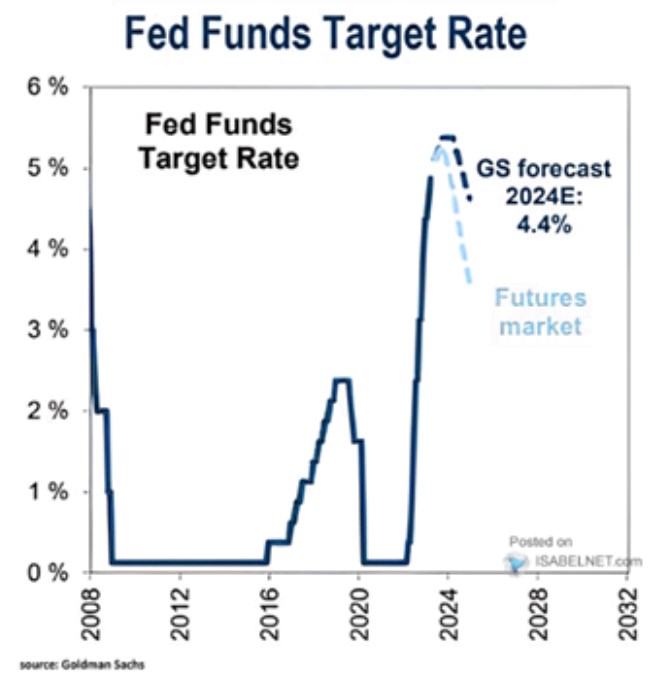

Pokud by tedy v americké centrální bance kladli velký důraz na vývoj GDI, nahrávalo by to obratu politiky k bílým opeřencům. Trhy přitom viděly terminální sazby nejvýše v v březnu, pak kvůli vývoji v bankovním sektoru očekávání spadla pod 5 %. A nyní trhy počítají s tím, že Fed v podstatě skončil. Tedy se zvedáním. Jak totiž ukazuje druhý graf, podle trhů by sazby měly bez větší přestávky zamířit směrem dolů. Třeba v Goldman Sachs to vidí podobně a zároveň hodně jinak. Také tu nepočítají s dalším růstem sazeb. Ale také ne s jejich brzkým poklesem:

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Daňové přiznání k dani z příjmů fyzických osob 2019 včetně změn kvůli koronaviru

- Paušální daň pro OSVČ / živnostníky s příjmy do 800 tisíc

- Rychlé a jednoduché porovnání mzdy a příjmů OSVČ

- Kalkulačka paušální daně pro OSVČ s příjmy do 800 tisíc, porovnání se současným výpočtem daně

- Ošetřovné 2024 - kalkulačka: celkem 6.399 Kč za 9 dnů ošetřovného při příjmu 40.000 Kč. O 27 Kč více než vloni.

- Nemocenská 2024 - kalkulačka: lidé s příjmy nad 41.000 Kč si na nemocenské letos mírně polepší.

- Prohlášení poplatníka daně z příjmů fyzických osob ze závislé činnosti 25 5457 (vzor číslo 27)

- Dolar, Americký dolar USD, kurzy měn

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Ekonomika - Makroekonomika ČR 2020, data, novinky

- USD, americký dolar - převod měn na CZK, českou korunu

- CZK, česká koruna - převod měn na USD, americký dolar

Prezentace

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

25.11.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

22.11.2024 Výsledková sezóna: Obhájila Nvidia svou…

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Elektrické návěsy od Range Energy: Klíč k udržitelnější kamionové dopravě?

Mgr. Timur Barotov, BHS

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?