Slabá ekonomika v příštím roce, nereálné předpoklady při predikci vývoje dluhů - Summers

Během bankovní krize se zdálo, že sazby nepůjdou výš, ale nová data z ekonomiky a dosažení dohody o dluhovém limitu opět zvyšují potřebu zvyšovat sazby. Pro Bloomberg to uvedl Larry Summers, podle kterého sazby v červnu nemusí jít nutně nahoru. Pokud by ale zůstaly beze změny a zároveň by pokračovaly silné inflační tlaky, v červenci by sazby měly jít nahoru o 50 bazických bodů (viz první část rozhovoru). Ve druhé části se věnoval zejména dalšímu vývoji dluhů a souvisejícím tématům.

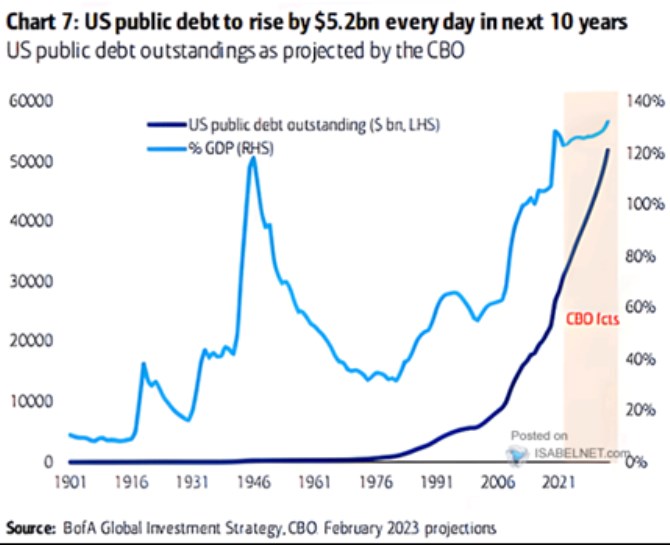

Na dotaz týkající se dohody o dluhovém stropu Summers poukázal na velké daňové úniky a podobná témata, zejména ale podle něj jde o dlouhodobý vývoj veřejných rozpočtů a zadlužení. Zmínil predikce CBO, tedy Rozpočtové kanceláře Kongresu, podle kterých by měly prudce růst deficity vládních rozpočtů, a tudíž i míra zadlužení. Summers přitom tyto predikce považuje za příliš optimistické, například „ani na moment nepochybuje o tom, že v následujících deseti letech budou výnosy tříměsíčních vládních dluhopisů v průměru na 2,3 %.“

Summers stejně tak nevěří tomu, že by výdaje na obranu během následujících deseti let v poměru k HDP klesly o 20 %. A výhrad k predikcím CBO má více. Podle něj se tak mohou rozpočtové deficity dostat až na úroveň 10 % HDP. Následující graf od Bank of America ukazuje historický vývoj veřejných dluhů v USA v absolutní hodnotě v poměru k produktu:

Zdroj: Twitter

Summers reagoval s tím, že důležitá je při posuzování výše dluhové služby právě výše sazeb a výnosů vládních dluhopisů. Jak bylo zmíněno, CBO počítá s tím, že u tříměsíčních obligací by se výnosy měly stále pohybovat pod 2,5 %. On sám by právě kvůli vývoji dluhů a také inflace předpokládal, že sazby budou muset být znatelně výše. Je tedy naprosto v pořádku zaměřit se zejména na vývoj dluhové služby namísto sledování samotné míry zadlužení. Podle ekonoma ale vývoj sazeb napovídá, že samotná dluhová služby by se mohla posunout na znepokojivé hodnoty.

Summers vývoj přirovnal k lidem, kteří mají hypotéku s proměnlivou sazbou. Těm nestačí, pokud je současná výše sazeb a následně splátek nízká. Měli by uvažovat o tom, jaký bude jejich vývoj v budoucnu. Americká vláda by přitom podle ekonoma měla hospodařit tak, aby měla rezervy i pro nečekané případy.

Na otázku týkající se pravděpodobnosti recese pak Summers uvedl, že historicky jsou měkká přistání výjimečnou záležitostí a inflace se stále drží znatelně nad 2 %. V následujících měsících se mu přitom recese nezdá pravděpodobná. Fed ale zřejmě „udělá dost na to, aby snížil inflaci, a to znamená docela slabou ekonomiku někdy v příštím roce.“

Zdroj: Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI