Monetární rizika v USA jsou nyní symetrická, domnívá se bývalý místopředseda Fedu

Richard Clarida působil ve vedení Fedu i investiční společnosti Pimco a nyní na CNBC hovořil o tom, že americká centrální banka udělala dalším zvýšením sazeb správný krok. Důvod je prostý a je jím i nadále vysoká inflace, která je daleko od cíle ve výši 2 %. Jaký může být podle ekonoma další vývoj?

Clarida míní, že „rizika jsou nyní symetrická“. To znamená, že na jedné straně může být inflace hlouběji zakořeněná, na stranu druhou je třeba brát v úvahu, že vývoj na trhu práce je obvykle zpožděným indikátorem. Současná síla pracovního trhu tak nemusí být vypovídající ohledně tlaků na pokles inflace. Podle ekonoma tak může nastat i scénář, kdy by slábly inflační tlaky i trh práce a výsledkem by byl obrat v politice Fedu a snižování sazeb.

Podle ekonoma má Fed pravdu v tom, že tenze v bankovním sektoru a ochlazování trhu s úvěry budou působit podobně jako další zvýšení sazeb. K tomu ale dodal, že pokud by se inflace pohybovala kolem 4 %, dalo by se tvrdit, že zvyšování sazeb o 25 bazických bodů nemá tak velký význam. Nicméně podle Claridy jsou inflační tlaky stále příliš vysoké na to, aby sazby zůstaly stabilní. V červnu by už ale pauza mohla přijít i kvůli tomu, že monetární politika působí se zpožděním.

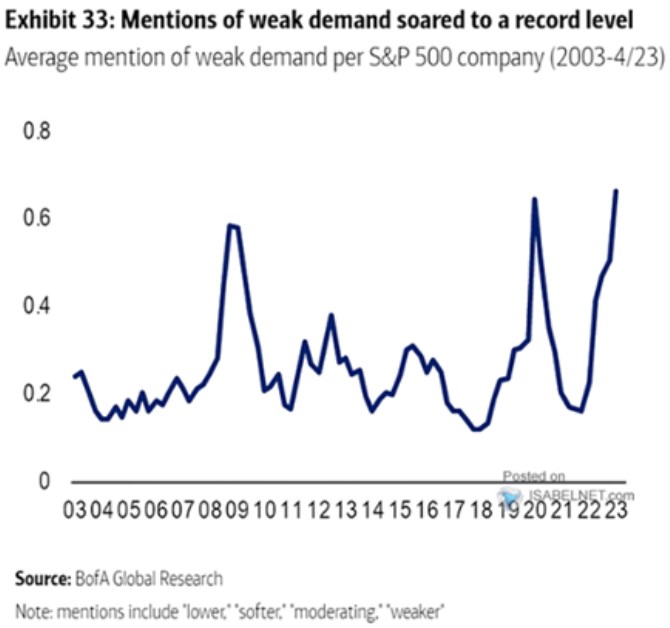

Clarida ve vztahu k tenzím v bankovním sektoru poukázal na to, že ten ve Spojených státech tvoří stovky bank. On pak podle svých slov souhlasí s hodnocením šéfa Fedu Powella, podle kterého je systém jako celek dostatečně likvidní a stabilní. Existují ovšem banky, o kterých se to říci nedá. Inflační tlaky pak ukazují, že v ekonomice je stále příliš silná poptávka. V budoucnu se možná bude ze zpětného pohledu zdát, že utahování monetární politiky bylo přílišné, ale nyní se to tak nejeví. Následující graf od Bank of America ukazuje četnost narážek na slabou poptávku v ekonomice ze strany obchodovaných firem:

Zdroj: Twitter

Zdroj: CNBC

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Monetární rizika v USA jsou nyní symetrická, domnívá se bývalý místopředseda Fedu

- Monetární rizika v USA jsou nyní symetrická, domnívá se bývalý místopředseda Fedu

- Riziko stagflace v USA je podle bývalého ministra financí Summerse vysoké

- Rozvíjející se trhy jsou nyní atraktivní, Evropa je až za nimi, domnívá se Mobius

- Schlosstein míní, že recese není jistá, rizika přílišného uvolnění a utažení monetární politiky nyní vyrovnaná - Víkendář (video)

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory