Další rekordní zisky letos nebudou. Nový trend?

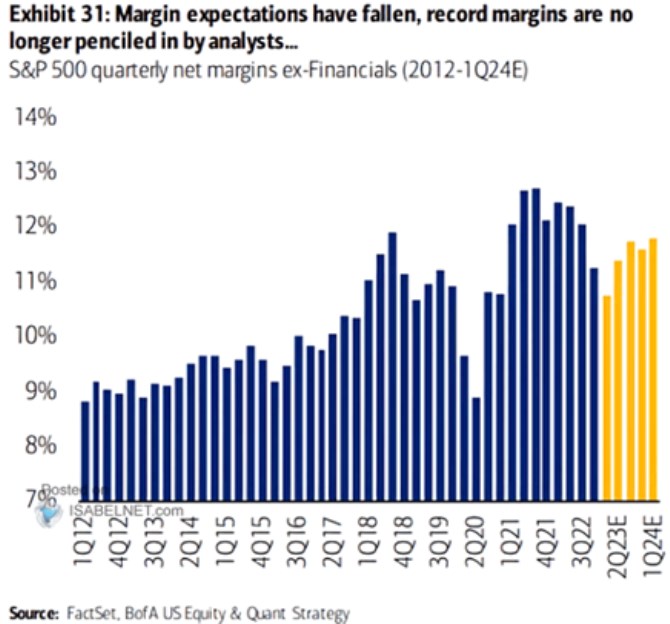

Bank of America poukazuje na to, že analytici pro letošní rok už nečekají rekordně vysoké marže obchodovaných firem. Jinak řečeno, očekávání na této rovině klesají. Podobně jako u valuačních násobků je to ale taková věc, u které je dobré mít trochu historické a ekonomické perspektivy.

Vývoj historických marží firem obchodovaných na americkém trhu a „konsenzuální“ predikce pro následující rok ukazuje graf. Není tomu zase tak dávno, co byly žluté sloupce na dosud nevídaných výškách. Došlo tak k jejich znatelné korekci. Nicméně je také zřejmé, že podle predikcí by se marže měly stále pohybovat na historicky hodně vysokých úrovních.

Zdroj: Twitter

Tehdy ale šlo o prostředí relativně utlumeného růstu s relativně vysokou nezaměstnaností. Podle zmíněných úvah firmám v konečném důsledku vyhovovalo, protože růst tržeb sice mohl být vyšší, ale na straně zisků to bylo více než kompenzováno nízkými mzdovými tlaky (danými vyšší nezaměstnaností)*. Nyní se pohybujeme v situaci značně rozdílné: Růst nominálního produktu je vysoko, nezaměstnanost zase mimořádně nízko. Ale jak ukazuje graf, doposud to trend rostoucích marží nezlomilo. Až ony žlutě vyznačené predikce na možný zlom.

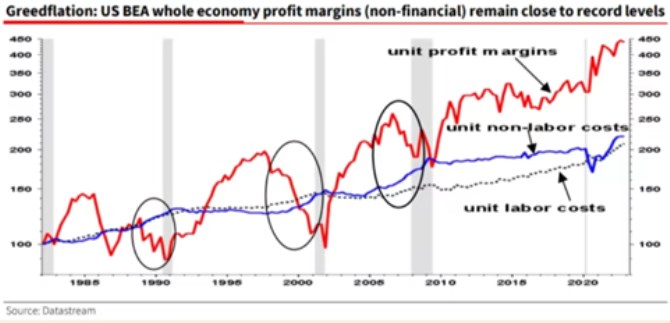

V tuto chvíli není ani zdaleka jasné, zda by tento zlom byl pouze cyklické povahy, či by šlo o něco strukturálnějšího. V takovém případě by zřejmě muselo dojít k výraznější změně na trhu práce. S tím, že pár kroků tímto směrem bylo již učiněno a zdá se, že firmy nejen v USA musí svým zaměstnancům nabízet celkově více, než tomu bylo zvykem. Každopádně výše uvedený graf může trochu zastírat, to, v jakých extrémech se marže z dlouhodobého hlediska pohybují – viz červená křivka v druhém grafu**

Zdroj: Twitter

*Z pohledu hodnoty akcií pak prostředí po finanční krizi přinášelo i velmi nízké sazby a celkovou požadovanou návratnost. Svým způsobem tak z hlediska akcií šlo o to nejlepší z nejlepšího – velmi přívětivý poměr požadované návratnosti k růstu zisků.

**V grafu je i vývoj jednotkových nákladů práce ULC, o kterých jsem psal i v pondělí. Jejich vývoj relativně k prodejním cenám může být ukazatelem toho, jak se o plody produkce dělí zaměstnanci a firmy. Ale v článku jsem nepřesně hovořil pouze o ULC.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Výsledky firem - tržby, zisk

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

- Nový občanský zákoník č. 89/2012 Sb.

- Nový stavební zákon

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Další rekordní zisky letos nebudou. Nový trend?

- Zisky bank ve skutečnosti letos nejsou vůbec mimořádné, vyplývá z nových dat ČNB. Ziskovější byly banky třeba i za Sobotkovy vlády, která je ani tak nijak mimořádně nedanila

- Apetit investorů ještě nebyl uspokojen. Letos přitečou do akcií rekordní sumy

- Nebýt vytěsnění, akcionáři O2 letos nejspíše mohli získat rekordní dividendu

- Nebýt vytěsnění, akcionáři O2 letos nejspíše mohli získat rekordní dividendu - Diskuze, názory, doporučení a hodnocení

- Nebýt vytěsnění, akcionáři O2 letos nejspíše mohli získat rekordní dividendu - Diskuze, názory, doporučení a hodnocení

- Nebýt vytěsnění, akcionáři O2 letos nejspíše mohli získat rekordní dividendu - Diskuze, názory, doporučení a hodnocení

- Automobilka BMW letos očekává rekordní zisk

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory