Týdenní zprávy 20.03.2023 - 24.03.2023

Klíčové události a ukazatele

| CZ - | Souhrnný indikátor důvěry v březnu vzrostl o 2,2 bodu m/m na hodnotu 95,2 | ||||||||||||||||

| EZ - | Kompozitní index PMI v březnu předběžně vzrostl na 54,1 z únorových 52 bodů | ||||||||||||||||

| PL - | Maloobchodní tržby v únoru poklesly o 4,1 % m/m a o 5,0 % r/r | ||||||||||||||||

| US - | Americký Fed zvýšil hlavní úrokovou sazbu o 0,25 p. b. do rozmezí 4,75 - 5,00 % | ||||||||||||||||

Očekávané události a ukazatele

| CZ - | Zasedání bankovní rady České národní banky | ||||||||||||||||

| DE - | Index podnikatelského klimetu Ifo (březen) | ||||||||||||||||

| EZ - | Index spotřebitelských cen HICP (březen) - předběžný odhad | ||||||||||||||||

| US - | Jádrová PCE inflace (únor) | ||||||||||||||||

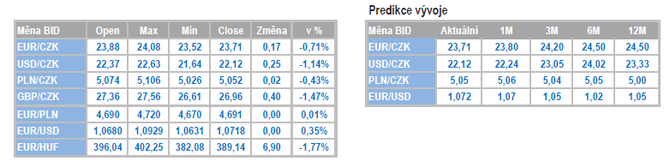

Měnové kurzy (vývoj v tomto týdnu) a Predikce vývoje

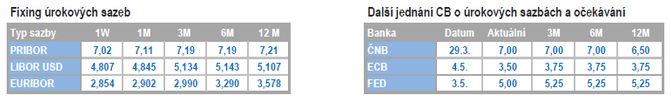

Úrokové sazby

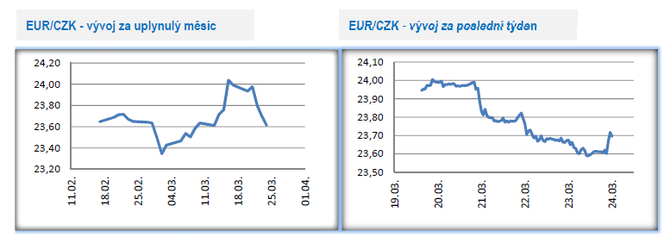

Vývoj EUR/CZK

• Z pohledu koruny byl tento týden ve znamení velkého obratu. Nervozita na finančních trzích v průběhu týdne postupně vyprchávala a na trhy se vracel optimismus. Koruna na to reagovala postupným posílením až na úroveň 23,60 CZK/EUR v pátek brzy ráno a de facto vymazala všechny ztráty, které si připsala od peripetií se švýcarskou Credit Suisse. Nervozita na trzích však nekončí, protože v pátek ráno zároveň probleskla informace, že americké úřady vyšetřují švýcarské banky Credite Suisse a UBS, zda nepomáhaly ruským oligarchům vyhnout se sankcím. Výprodejům navíc čelí německá Deutsche bank. V kombinaci se smíšenými březnovými daty PMI ve výrobě tak koruna začala od pátečního rána opět prudce oslabovat a zkraje pátečního odpoledne se pohybovala v blízkosti hladiny 23,70 CZK/EUR. Jasně se tak ukazuje, že převažující sentiment na finančních trzích bude i v závěru března hlavním hybatelem vývoje koruny a je tak nutné zatím i nadále počítat s vysokou volatilitou.

• Domácí makroekonomický kalendář byl v tomto týdnu téměř prázdný. Za pozornost stál alespoň březnový souhrnný indikátor důvěry, který oproti únoru vzrostl o 2,2 bodu na hodnotu 93,9. Zatímco podnikatelská důvěra v březnu vzrostla (+2,7 bodu m/m), tak spotřebitelská důvěra mírně poklesla (-0,6 bodu m/m).

• Detailnější pohled ukazuje, že mezi podnikateli vzrostla důvěra v průmyslu a v obchodě, zatímco ve stavebnictví a ve vybraných službách došlo k jejímu poklesu. Pozitivem je, že podnikatelé v průmyslu nově počítají s výrazným zvýšením očekáváné výrobní činnosti v následujících třech měsících. Obratem je však třeba dodat, že konkrétně tento ukazatel (očekávaný vývoj výrobní činnosti) je velmi volatilní a v březnu nebyl doprovázen výraznějším zlepšením v hodnocení současné poptávky. Rovněž i březnová data PMI z výroby ve Francii a v Německu nebyla úplně povzbudivá. Pokud jde o spotřebitelskou důvěru, tak ta po předchozím silném růstu (leden a únor) v březnu mírně poklesla. Podle nás se tak potvrzuje, že růst spotřebitelské důvěry na začátku roku je nutné vnímat nikoliv jako nárůst optimismu mezi domácnostmi, ale jako korekce přílišného pesimismu z druhé poloviny loňského roku. K tomu, že by v nejbližších měsících spotřebitelská důvěra dále rychle rostla, zůstáváme skeptičtí.

• Hlavní domácí makro událostí je v příštím týdnu zasedání bankovní rady České národní banky (ČNB). Zatímco zasedání Evropské centrální banky a amerického Fedu již proběhla, tak bankovní rada ČNB zasedá až v příštím týdnu, konkrétně ve středu 29. března. Bylo by však obrovským překvapením pokud by ČNB udělala něco jiného, než ponechala úrokové sazby beze změny, tj. hlavní sazbu na 7 %. Naposledy přitom ČNB zvyšovala sazby loni v červnu a letos v únoru navíc bankovní radu opustil M. Mora, který s T. Holubem jako jediný dlouhodobě hlasoval pro vyšší sazby. Jediným „jestřábem“ v bankovní radě tak nyní zůstává právě T. Holub. Předpokládáme, že noví členové bankovní rady, J. Kubíček i J. Procházka, budou hlasovat pro stabilitu sazeb. V příštím týdnu se nic nebude měnit ani na kvazi kurzovém závazku ČNB, tj. ČNB bude i nadále bránit nadměrným výkyvům kurzu koruny. Pro doplnění, naposledy ČNB intervenovala loni v říjnu. S prvním mírným snížením sazeb ze strany ČNB lze podle nás i nadále počítat nejdříve letos ve 4. čtvrtletí, pokud se tedy nestane nic mimořádného.

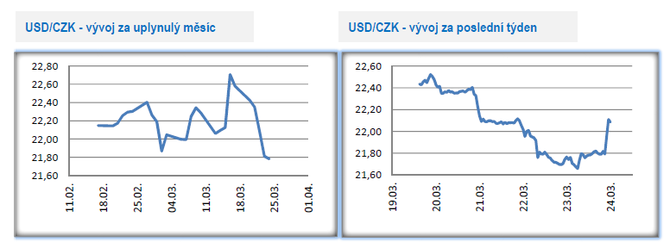

Vývoj USD/CZK

• Obchodování koruny vůči americkému dolaru bylo v tomto týdnu charakterizováno vysokou volatilitou. Koruna nejprve prudce posilovala – kombinace vývoje na EURCZK a EURUSD až k úrovni 21,70 CZK/USD. Nárůst rizikové averze v pátek ráno však korunu rychle vrátil k hranici 22 CZK/USD. Převažující sentiment na finančních trzích bude i v závěru března hlavním hybatelem vývoje koruny a je tak nutné zatím i nadále počítat s vysokou volatilitou.

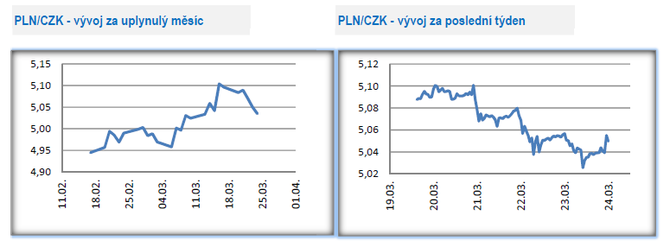

Vývoj PLN/CZK

• Koruna vůči zlotému v tomto týdnu posílila a obchodování se přeneslo k hladině 5,05 CZK/PLN.

• Tento týden byl bohatý na makroekonomické statistiky z polské ekonomiky. Průmyslová produkce v únoru vzrostla o 0,9 % m/m a poklesla o 1,0 % r/r. Zajímavé je, že reálná čísla z polského průmyslu mají poměrně značné zpoždění za indexem PMI. Zatímco index PMI signalizoval slabé výsledky průmyslu pro druhou polovinu loňského roku a v letošním roce oživení, tak výsledek je takový, že průmysl naráží na dno v 1. čtvrtletí. Polský maloobchod se v průběhu loňského roku držel i s ohledem na příhraniční nákupy velmi solidně, ale v posledních měsících bylo přeci jen patrné zjevné zhoršení tržeb. Maloobchodní tržby v únoru konkrétně poklesly o 4,1 % m/m a o 5,0 % r/r, což naznačuje pokles spotřeby domácností v 1. čtvrtletí. Vzhledem ke stále velmi vysoké inflaci a poklesu reálných mezd očekáváme, že oživení spotřeby domácností v průběhu letošního roku bude jen velmi pozvolné.

• Z dalších zveřejněných statistik stála za pozornost vyšší výrobní inflace (v únoru 18,4 % r/r a v lednu revize na 20,1 % r/r). Oproti tržnímu konsenzu v únoru zrychlil i růst mezd v soukromém sektoru (13,6 % r/r), což je v kombinaci s PPI inflací a vyšší jádrovou inflací argument pro pomalejší odeznívání vysoké inflace v Polsku. Poptávka firem po zaměstnancích se snižuje (v únoru zvolnění růstu zaměstnanosti na 0,8 % r/r).

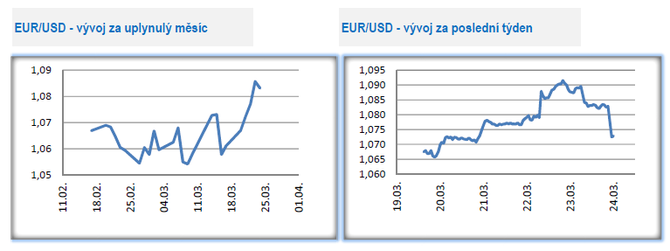

Vývoj USD/EUR

• Šéf Fedu J. Powell během tiskové konference navíc prohlásil, že neočekává, že by se měly letos sazby začít snižovat. Americký bankovní systém je podle něj odolný, ale současný vývoj v bankovním sektoru patrně povede k horšímu přístupu ekonomických subjektů k úvěrům a k omezení ekonomické aktivity. Výraznějších změn nedoznala kromě HDP (letos +0,4 % a v r. 2024 +1,2 %) ani nová prognóza Fedu. V souhrnu podle nás rozhodnutí Fedu nepůsobilo zdaleka tak holubičím dojmem, jak část trhu očekávala a k dalšímu udržitelnému posilování eura proto zůstáváme i nadále skeptičtí.

Informace obsažené v tomto dokumentu jsou poskytovány společností AKCENTA CZ a.s. a slouží výhradně pro informační účely. Nejedná se o žádnou pobídku k nákupu či prodeji měn, finančních nebo kapitálových nástrojů. AKCENTA CZ a.s. poskytuje tyto informace v dobré víře ze zdrojů, které považuje za důvěryhodné. Zároveň nečiní žádné prohlášení ohledně přesnosti nebo úplnosti těchto informací a nepřebírá za obsah těchto informací žádnou právní zodpovědnost ani za případnou ztrátu nebo škodu, kterou by klient mohl utrpět. Bez předchozího souhlasu AKCENTA CZ a.s. nelze tento dokument ani jeho části kopírovat nebo dále šířit. (c) AKCENTA CZ a.s.

Informace obsažené v tomto dokumentu jsou poskytovány společností AKCENTA CZ a.s. a slouží výhradně pro informační účely. Nejedná se o žádnou pobídku k nákupu či prodeji měn, finančních nebo kapitálových nástrojů. AKCENTA CZ a.s. poskytuje tyto informace v dobré víře ze zdrojů, které považuje za důvěryhodné. Zároveň nečiní žádné prohlášení ohledně přesnosti nebo úplnosti těchto informací a nepřebírá za obsah těchto informací žádnou právní zodpovědnost ani za případnou ztrátu nebo škodu, kterou by klient mohl utrpět. Bez předchozího souhlasu AKCENTA CZ a.s. nelze tento dokument ani jeho části kopírovat nebo dále šířit. (c) AKCENTA CZ a.s.

Miroslav Novák

Vystudoval obor Finance na Vysoké škole ekonomické v Praze a Finance a finanční služby na Vysoké škole finanční a správní. Zkušenosti v oblasti bankovnictví načerpal v UniCredit Group, kde působil na oddělení Treasury. Od roku 2010 pracuje jako analytik ve společnosti AKCENTA. K oblastem jeho zájmu patří především problematika měnových kursů. Miroslav Novák není ortodoxním zastáncem žádné ekonomické školy, což mu umožňuje hodnotit objektivně nejenom dění na finančních trzích, ale i na poli globální ekonomiky. Je autorem řady odborných článků a expertních komentářů, které pravidelně využívají přední česká i polská média.

AKCENTA CZ je jedním z nejvýznamnějších obchodníků s devizami na českém trhu a ve střední Evropě s více než 20 letou tradicí. Kromě výhodných individuálních kurzů pro nákup a prodej deviz a minimálních poplatků za zahraniční platební styk, nabízí i zajištění proti kurzovým rizikům (forwardové obchody a opce). Společnost aktivně působí také v Polsku, Maďarsku, Slovensku, Rumunsku, Německu a Francii. Klientské portfolio tvoří více než 46 tisíc subjektů, převážně malých a středně velkých firem orientovaných na export nebo import. Je držitelem licence platební instituce a obchodníka s cennými papíry udělenou ČNB.

Více informací na: https://www.akcentacz.cz/

Poslední zprávy z rubriky Okénko investora:

Přečtěte si také:

Příbuzné stránky

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Vodafone tarify 2023, ceny volání a SMS, data. Přehled tarifů Vodafone

- O2 tarify 2023, ceny volání a SMS, data. Přehled tarifů O2

- Nejlevnější tarify 2023 - srovnání tarifů operátorů

- Neomezený tarif 2023 - nejlevnější neomezené tarify

- T-Mobile tarify 2023, ceny volání a SMS, data. Přehled tarifů T-Mobile

- Neomezená data 2023 - mobilní tarify s neomezenými daty, neomezený internet do mobilu

- Aktuální změny ve výpočtu čisté mzdy v roce 2023. O kolik se vám zvýší čistá mzda?

- Kalkulačka OSVČ 2024 (za rok 2023) - výpočet daně, sociálního a zdravotního pojištění

- Sleva na poplatníka 2023 - 30.840. Kč. Slevu může uplatnit zaměstnanec i OSVČ. Sleva zůstává stejná jako v roce 2022.

- Sleva na dítě 2023: na 1. dítě 15.204 Kč, na 2. dítě 22.320 Kč, na 3. a další dítě 27.840 Kč. Daňové zvýhodnění dle počtu dětí

- Slevy na dani 2023, 2022: na poplatníka lze odečíst 30.840 Kč, na manželku/manžela 24.840 Kč

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory