V USA může být pádem ohroženo až takřka 190 bank, zjišťuje nová studie. Pády bank by zřejmě vedly k růstu ceny bitcoinu a dalších kryptoměn

Jak pravděpodobné jsou další pády a otřesy bank v USA? Poměrně značně.

Zranitelnost amerického bankovního systému v souvislosti s pádem Silicon Valley Bank citelně vzrostla, jak vyplývá z nové studie publikované americkým Národním úřadem ekonomického výzkumu. V kolapsovém stavu se může ocitnout až skoro 190 bank v USA. Což by mimo jiné, jak uvidíme, bylo vodou na mlýn mnohým kryptoměnám v čele s bitcoinem.

Současná tržní hodnota aktiv amerického bankovního systému je totiž podle uvedené studie o celé dva biliony dolarů nižší než jejich hodnota účetní. Důvodem je to, že jednotlivé banky drží majetek, například dlouhodobé vládní dluhopisy nebo hypoteční zástavní listy, jehož cena v důsledku výrazného růstu úrokových sazeb napříč ekonomikou poměrně dramaticky klesla. V jejich účetnictví je ovšem stále vykázána cena před tímto propadem, neboť se vychází z předpokladu, že banky budou dané cenné papíry držet až do splatnosti.

To ovšem není zaručeno, jak ukázal případ zmíněné Silicon Valley Bank. Ta musela část svých cenných papírů prodat za tržní cenu, tedy pod původní, účetní cenou, aby měla na výplatu peněz vkladatelů. Tím spustila lavinu přecenění z účetní na tržní cenu. Zároveň vyslala veřejnosti signál, že „je v úzkých“, když musí – zjevně nouzově – svůj majetek prodávat „pod (účetní) cenou“. Což jen přiživilo nájezd vkladatelů na tento ústav, takže nakonec zkrachoval.

Nájezd střadatelů na Silicon Valley Bank byl tak masivní proto, že tato banka vykazovala relativně velmi vysoký podíl nepojištěných vkladů. Ze stejného důvodu přišla tato banka a její pád „na řadu jako první“. Ovšem nikde není psáno, že nemohou přijít další takové krachy.

Zmíněná studie Národního úřadu ekonomického výzkumu vyvozuje, že pokud jednotlivé banky v USA přijdou jen o polovinu svých souhrnných nepojištěných vkladů, je v USA ohroženo kolapsem takřka 190 bank. Podle pátečních dat americké centrální banky přitom v druhém březnovém týdnu nastal historicky vůbec největší odliv vkladů z malých bank.

Případné další pády a otřesy bank euroamerického okruhu by přitom velmi pravděpodobně vedly k dalšímu růstu ceny bitcoinu a s ním i mnohých dalších kryptoměn.

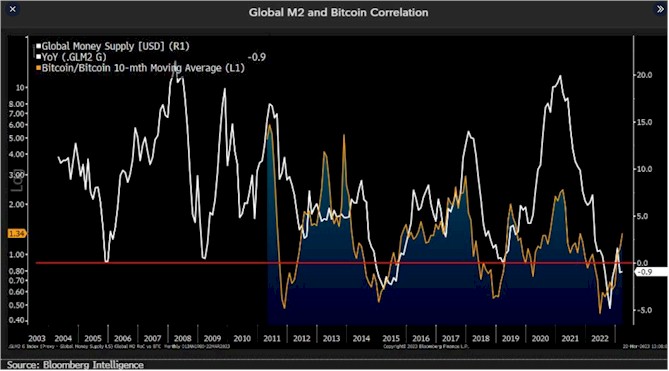

Vývoj ceny bitcoinu totiž vykazuje pozoruhodně těsnou vazbu s vývojem souhrnné peněžní zásoby nejvýznamnějších světových ekonomik. Konkrétně platí, že odchylka momentální ceny bitcoinu od jejího desetiměsíčního klouzavého průměru dopadá na své dno dva až sedm měsíců před zlomovým zvratem ve vývoji meziroční změny souhrnné peněžení zásoby třinácti největších světových ekonomik (viz graf).

Takhle bitcoin kapituloval loni v červnu, kdy ztráty na něm dosáhly největších extrémů. Jenže od třetího loňského čtvrtletí světově významné centrální banky postupně povolují své předchozí razantní měnověpolitické utahování. Například Bank of England musela už loni na podzim vhánět do finančního systému novou likviditu, aby tak zabránila potenciálnímu kolapsu segmentu britských penzijních fondů. Přidaly se také japonská a čínská centrální banka.

V současnosti zase americká centrální banka musela zvrátit své měnověpolitické utahování, aby po kolapsu zmíněné Silicon Valley Bank bránila pádům dalších bank. Zavedla nové programy výhodných půjček bankám a svého druhu i dotací jim určeným. Tyto programy představují likviditní injekce. Analytici americké banky Citigroup proto o opatřeních mluví jako o „kvantitativním uvolňování pod jiným jménem“. A analytici britské banky Barclays soudí, že navýšením mezibankovní likvidity vytvoří tyto programy tlak na pokles úrokových sazeb u bankovních půjček domácnostem a firmám.

Jinými

slovy, nová likvidita proudí do finančního systému a peněžní zásoba opět roste.

Vzestup objemu souhrnné světové peněžní zásoby (jak víme z grafu) vykazuje

pozitivní souvislost s vývojem ceny bitcoinu.

Fundamentálně totiž při něm dochází ke znehodnocování konvenčních peněz, což je vodou na mlýn právě bitcoinu, jakožto klíčové nemanipulovatelné alternativě konvenčních peněz. S případnými dalšími otřesy a pády bank bude třeba dalších likviditních injekcí, což tak tedy bude bitcoinu jen další vodou na mlýn. Jeho cena by tak měla růst

Vývoj ceny bitcoinu vykazuje pozoruhodně těsnou vazbu s vývojem souhrnné

peněžní zásoby nejvýznamnějších světových ekonomik. Konkrétně platí, že

odchylka momentální ceny bitcoinu od jejího desetiměsíčního klouzavého průměru

(žlutá křivka) dopadá na své dno dva až sedm měsíců před zlomovým zvratem ve

vývoji meziroční změny souhrnné peněžení zásoby třinácti největších světových

ekonomik (bílá křivka).

Lukáš Kovanda, Ph.D.

Hlavní ekonom, Trinity Bank

TRINITY BANK

Trinity Bank působí na finančním trhu již 25 let a vznikla transformací Moravského Peněžního Ústavu – spořitelního družstva. Má více než 92 000 klientů a její bilanční suma přesahuje 65 miliard Kč.

Trinity Bank se specializuje na privátní a korporátní bankovnictví, u fyzických osob se zaměřuje především na vkladové a spořicí produkty, které nabízejí nadstandardní zhodnocení úspor.

Více informaci na: www.trinitybank.cz

Kryptoměny, vývoj kurzu za týden

Více zpráv k tématu Bitcoin & Kryptoměny

Poslední zprávy z rubriky Banky:

Přečtěte si také:

Příbuzné stránky

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Kurzovní lístek UniCredit Bank, Kurzovní lístky bank

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Nejbližší banka, banky v ČR

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- KOMERČNÍ BANKA - Akcie KOMERČNÍ BANKA aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- ERSTE GROUP BANK A - Akcie ERSTE GROUP BANK A aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada