Monitoring centrálních bank I/2023

V tomto čísle

Inflace v řadě sledovaných zemí již pravděpodobně dosáhla vrcholu, stále se však pohybuje na velmi vysokých úrovních. Centrální banky nyní řeší, jak vysoko budou muset zvednout své úrokové sazby, aby dokázaly inflaci srazit k cíli. Některé banky včetně Fedu a ECB pokračují ve zvyšování svých sazeb, zatímco jiné banky svůj cyklus zvedání sazeb již ukončily či jej alespoň přerušily a na posledních zasedáních sazby ponechaly beze změny. Eurozóna se od ledna rozšířila o Chorvatsko, které se stalo jejím dvacátým členem. Pozornost v posledních měsících upoutala také Bank of Japan, která zůstává poslední centrální bankou se zápornými sazbami, upravila však parametry svého režimu cílování výnosové křivky a čeká ji změna na postu guvernéra. V březnu Fed zavedl nový program na podporu likvidity v bankovním sektoru v reakci na pád několika amerických bank a související nárůst nejistoty v tomto sektoru. Napětí na finančních trzích vzrostlo i mimo USA a na související problémy banky Credit Suisse reagovala švýcarská SNB.

Téma pod Lupou se zabývá měnovou politikou a dalšími kroky ukrajinské centrální banky v extrémních podmínkách války, které je Ukrajina již přes rok vystavena. Ve vybraném projevu se viceprezidentka německé Bundesbanky Claudia Buch věnuje nezávislosti a institucionálnímu rámci centrálních bank v kontextu aktuálního ekonomického dění.

Po uzávěrce tohoto čísla došlo v rámci pokračujících snah o zklidnění napětí na finančních trzích k oznámení dohody o převzetí Credit Suisse bankou UBS. Tuto dohodu podpořila SNB poskytnutím likvidity skrze půjčku ve výši až 100 mld. CHF. Banka UBS rovněž dostala od švýcarské vlády garanci na pokrytí ztrát Credit Suisse do výše 9 mld. CHF (za určitých podmínek). Několik klíčových centrálních bank (BoC, BoE, BoJ, ECB, Fed a SNB) pa k oznámilo koordinované kroky n a zvýšení dostupnosti dolarové likvidity skrze swapové dolarové linky.

Cílem této publikace je seznámit odbornou veřejnost s posledním vývojem měnové politiky, její strategie a komunikace ve vybraných centrálních bankách.

Aktuální i předchozí vydání lze volně stáhnout z webových stránek ČNB, oddíl Měnová politika: https://www.cnb.cz/cs/menova - politika/monitoring - centralnich - bank/ , kde je ke stažení i seznam všech tematických článků a projevů.

Publikaci zpracovává odbor měnové politiky a fiskálních analýz sekce měnové České národní banky a lze ji volně šířit. Kolektiv autorů: Vojtěch Molnár (editor), Barbara Livorová a Josef Simpartl.

Uzávěrka tohoto čísla je 16. března 2023.

Obsah

I. POSLEDNÍ VÝVOJ MĚNOVÉ POLITIKY VYBRANÝCH CENTRÁLNÍCH BANK 4

I.1 Klíčové centrální banky euroatlantického prostoru 4

I.2 Vybrané centrální banky zemí mimo EU s režimem cílování inflace 5

I.3 Vybrané centrální banky zemí EU cílující inflaci 6

II. ZAJÍMAVÉ UDÁLOSTI POSLEDNÍCH TŘÍ MĚSÍCŮ 7

III. TÉMA POD LUPOU: MĚNOVÁ POLITIKA UPROSTŘED VÁLEČNÉHO KONFLIKTU: PŘÍPAD UKRAJINY 10

IV. VYBRANÝ PROJEV: CLAUDIA BUCH: NEZÁVISLOST A MANDÁT CENTRÁLNÍCH BANK – VÝVOJ

POHLEDŮ 14

I. POSLEDNÍ VÝVOJ MĚNOVÉ POLITIKY VYBRANÝCH CENTRÁLNÍCH BANK

I.1 KLÍČOVÉ CENTRÁLNÍ BANKY EUROATLANTICKÉHO PROSTORU

| eurozóna (ECB) | USA (Fed) | Velká Británie (BoE) | |

| inflační cíl | 2 % | 2 %1 | 2 % |

| MP zasedání (změny sazeb) | 2. února (+0,50) 16. března (+0,50) | 31. ledna – 1. února (+0,25) | 2. února (+0,50) |

| aktuální klíčová sazba | 3,50 % | 4,5 – 4,75 %2 | 4,00 % |

| poslední inflace | 8,5 % (únor 2023)3 | 5,4 % (leden 2023)4 | 10,1 % (leden 2023) |

| očekávaná MP zasedání | 4. května 15. června | 21. – 22. března 2. – 3. května 13. – 14. června | 23. března 11. května |

Poznámka: 1 měřeno indexem PCE (Personal Consumption Expenditures); 2 v grafu je zobrazen střed pásma; 3 tzv. flash odhad; 4 index PCE.

ECB zvýšila na únorovém i březnovém zasedání sazby pokaždé o 50 p. b. Ačkoliv míra celkové inflace klesá, inflace očištěná o ceny energií naopak roste. ECB přehodnotila v březnové prognóze svůj výhled inflace směrem dolů (z úrovně 6,3 % na 5,3 % v roce 2023), a to kvůli nižším příspěvkům cen energií. Výhled růstu HDP byl v prognóze přehodnocen směrem nahoru. V komunikaci však ECB zmiňuje, že tato prognóza neobsahuje informace o posledním vývoji na finančních trzích a obestírá ji tak vysoká míra nejistoty. V dalším rozhodování se proto bude ECB nadále řídit přicházejícími daty a v případě potřeby je rovněž připravena využít svých nástrojů k podpoře likvidity ve finančním systému. Prezidentka ECB Ch. Lagarde nevidí trade-off mezi cenovou a finanční stabilitou – prognóza inflace vyžadovala další zvýšení sazeb a na zajištění finanční stability má ECB jiné nástroje. Objem držených aktiv z programu APP se v souladu s předchozím plánem snižuje, od počátku prodeje do června 2023 by se objem měl zmenšovat průměrným tempem 15 mld. EUR měsíčně.

Fed na měnověpolitickém zasedání na přelomu ledna a února rozhodl o zvýšení hlavní úrokové sazby (FFR) o 25 b. b. na úroveň 4,5–4,75 %. Další jednání se uskuteční až po vydání tohoto čísla Monitoringu, 21. - 22. března. Fed dosud očekával, že pokračující zvyšování FFR bude nutné k dosažení dostatečně restriktivní politiky, která povede k návratu inflace ke 2 %. Inflace sice od poloviny minulého roku klesá, ale stále je vysoko nad cílem. Nezaměstnanost zůstává nízká a růst nominálních mezd zpomaluje, ale stále je zrychlený. Fed bude pokračovat v kvantitativním utahování. Od června 2022 Fed snížil objem držených státních cenných papírů a hypotečních zástavních listů o zhruba 500 miliard USD.

BoE na únorovém zasedání rozhodla o zvýšení měnověpolitické sazby o 50 b. b. Růst mezd v soukromém sektoru i růst cen v sektoru služeb byly vyšší, než jaké očekávala listopadová prognóza. Celková spotřebitelská inflace se začala snižovat a pravděpodobně bude dále ve zbytku roku klesat, mimo jiné vlivem efektu srovnávací základny, kdy se předchozí rychlý růst cen energií přestane projevovat v meziročních inflačních číslech. Inflace však v letošním i příštím roce stále zůstane nad cílem, kdy proinflační tlaky vychází z napjatého trhu práce a z domácích cenových a mzdových tlaků. Výhled je stále obestřen nejistotami. BoE v lednu dokončila prodej státních dluhopisů nakoupených v rámci podzimního zásahu banky reagujícího na turbulence na dluhopisovém trhu (viz Téma pod lupou v minulém vydání Monitoringu centrálních bank ) .

I.2 VYBRANÉ CENTRÁLNÍ BANKY ZEMÍ MIMO EU S REŽIMEM CÍLOVÁNÍ INFLACE

| Norsko (NB) | Švýcarsko (SNB) | Nový Zéland (RBNZ) | Kanada (BoC) | |

| inflační cíl | 2 % | 0–2 % | 2 % | 2 % |

| MP zasedání (změny sazeb) | 19. ledna (0,00) | 22. února (+0,50) | 25. ledna (+0,25) 8. března (0,00) | |

| aktuální klíčová sazba | 2,75 % | 1,00 % | 4,75 % | 4,50 % |

| poslední inflace | 6,3 % (únor 2023) | 3,3 % (leden 2023) | 7,2 % (4Q 2022) | 5,9 % (leden 2023) |

| očekávaná MP zasedání | 23. března 4. května | 23. března | 5. dubna 24. května | 12. dubna 7. června |

NB na lednovém měnověpolitickém zasedání ponechala úrokové sazby beze změny. Zvýšená úroveň sazeb a vysoká inflace oslabují kupní sílu domácností a firmy očekávají zpomalení ekonomické aktivity. Ve své komunikaci NB uvádí, že za krátké období byla měnověpolitická sazba značně zvýšena a v ekonomice se začínají projevovat efekty utahování měnové politiky. Na druhou stranu inflace je stále výrazně nad cílem. Výhled pro norskou ekonomiku je více nejistý než obvykle. Guvernérka Ida Wolden Bache se vyjádřila, že na březnovém zasedání pravděpodobně dojde k dalšímu zvýšení sazby.

SNB na svém prosincovém zasedání rozhodla o zvýšení sazby o 50 b. b. Od té doby se měnověpolitické zasedání nekonalo a nejbližší se uskuteční až po vydání tohoto čísla Monitoringu, 23. března.

RBNZ na únorovém zasedání zvýšila měnověpolitickou sazbu také o 50 b. b. Ačkoliv se objevují počáteční náznaky uvolnění cenových tlaků, jádrová inflace je stále příliš vysoká, zaměstnanost je nad maximální udržitelnou úrovní a krátkodobá inflační očekávání zůstávají zvýšená. V únoru byl Nový Zéland zasažen ničivým cyklonem Gabrielle, v důsledku čehož se očekává krátkodobě omezení produkce a nárůst inflace. Otázkou zatím zůstává načasování, výše a struktura financování fiskální reakce na přírodní katastrofu a implikace těchto událostí pro měnovou politiku.

BoC nejprve pokračovala ve zvyšování sazby, když na lednovém měnověpolitickém zasedání zvýšila sazbu o 25 b. b., na březnovém zasedání už ale sazby ponechala na stávající úrovni 4,5 %. BoC pokračuje s kvantitativním utahováním. Inflace je stále na hodnotách vysoko nad cílem, ale klesá díky vysoké srovnávací základně a nižšímu růstu cen energií, zboží dlouhodobé spotřeby a některých služeb. Trh práce zůstává napjatý, mzdy rostou tempem okolo 4–5 %. Ekonomický růst se ve čtvrtém čtvrtletí roku 2022 zastavil, a to zejména kvůli výraznému zpomalení investic do zásob.

I.3 VYBRANÉ CENTRÁLNÍ BANKY ZEMÍ EU CÍLUJÍCÍ INFLACI

| Švédsko (Riksbank) | Maďarsko (MNB) | Polsko (NBP) | Česko (ČNB) | |

| inflační cíl | 2 %1 | 3 % | 2,5 % | 2 % |

| MP zasedání (změny sazeb) | 8. února (+0,50) | 20. prosince (0,00) 24. ledna (0,00) 28. února (0,00) | 3. – 4. ledna (0,00) 7. – 8. února (0,00) 7. – 8. března (0,00) | 21. prosince (0,00) 2. února (0,00) |

| aktuální klíčová sazba | 3,00 % | 13,00 % | 6,75 % | 7,00 % |

| poslední inflace | 9,4 % (únor 2023) | 25,7 % (leden 2023) | 18,4 % (únor 2023) | 16,7 % (únor 2023) |

| očekávaná MP zasedání | 25. dubna | 28. března 25. dubna 23. května | 4. – 5. dubna 9. – 10. května 5. – 6. června | 29. března 3. května |

Poznámka: 1 inflační cíl je vyjádřen prostřednictvím CPIF – indexu spotřebitelských cen zahrnujícího fixní úrokovou sazbu.

Riksbank na únorovém zasedání rozhodla o zvýšení měnověpolitické sazby o 50 b. b. Inflace je stále příliš vysoká (prosincová hodnota byla vyšší oproti očekáváním, a to především kvůli cenám energií). Sazba bude pravděpodobně v průběhu jara ještě dále zvýšena. Na stejném zasedání Riksbank rozhodla o prodeji státních dluhopisů s delší splatností za účelem snížení množství držených aktiv rychlejším tempem (dosud se bilance Riksbank snižovala jen tím, že banka neprováděla plné reinvestice splatných aktiv). Prodej začne v dubnu a plánovaný objem je 3,5 miliardy SEK měsíčně. Banka bude případně reagovat na nepříznivé podmínky na trhu změnou objemu a podmínek. Riksbank neplánuje prodej ostatních držených dluhopisů.

MNB ponechala na prosincovém, lednovém i únorovém zasedání měnověpolitickou sazbu beze změny na 13 % a využívá alternativních nástrojů k posílení měnověpolitické transmise a stahování likvidity (mj. O/N kolateralizované výpůjční sazby zůstávají na 25 %). MNB také v lednu zvýšila sazbu povinných minimálních rezerv na 10 % (s účinností od 1. dubna). Na únorovém zasedání MNB rozhodla, že čtvrtina povinných rezerv nebude úročena (zbývající tři čtvrtiny povinných rezerv budou úročeny základní sazbou 13 %). V souhrnu tedy budou povinné rezervy úročeny efektivní sazbou 9,75 %. K dalšímu posílení transmise měnové politiky a stability finančních trhů bude MNB rovněž nadále využívat jednodenní vkladové tendry, dlouhodobý depozitní tendr či devizové swapové transakce.

NBP ponechala na lednovém, únorovém i březnovém zasedání měnověpolitickou sazbu beze změny na úrovni 6,75 %. Ve čtvrtém čtvrtletí 2022 růst HDP zpomalil meziročně na 2 %. Inflace za únor je 18,4 %, oproti závěru minulého roku došlo k jejímu nárůstu způsobenému především zvýšením DPH pro energetické zboží (zemní plyn, elektřinu a tepelnou energii) a stále se promítajícím vyšším nákladům způsobeným cenami komodit. NBP očekává, že oslabení vnějších ekonomických podmínek a pokles cen komodit povede ke snížení globálního růstu cen, a to přispěje ke snížení inflace i v Polsku.

ČNB ponechala na prosincovém i únorovém zasedání 2T repo sazbu beze změny. Úrokové sazby se nachází na úrovni, která tlumí domácí poptávkové tlaky. Brzdí růst korunových bankovních úvěrů pro domácnosti i firmy, což brzdí růst množství peněz v ekonomice. Měnové podmínky se dále zpřísnily i vlivem zhodnocení koruny vůči euru. ČNB se vrátila k horizontu měnové politiky ve vzdálenosti 12-18 měsíců. ČNB je i nadále připravena bránit nadměrným výkyvům kurzu koruny.

II. ZAJÍMAVÉ UDÁLOSTI POSLEDNÍCH TŘÍ MĚSÍCŮ

Chorvatsko novým členem eurozóny, naopak Bulharsko svůj vstup odložilo

K 1. lednu letošního roku vstoupilo Chorvatsko do eurozóny , a stalo se tak jejím dvacátým členem. Do mechanismu směnných kurzů ERM II (přičemž minimálně dvouleté členství v něm je jednou z podmínek přijetí eura) Chorvatsko vstoupilo v červenci 2020. V červnu 2022 pak konvergenční zprávy Evropské komise a ECB konstatovaly, že Chorvatsko splňuje potřebná kritéria a je připraveno ke vstupu do eurozóny. Následně byl chorvatský vstup oficiálně schválen Radou EU. Nedílnou součástí chorvatského přijetí eura je i rozšíření Rady guvernérů ECB (tedy orgánu rozhodujícího o měnové politice ECB) o guvernéra chorvatské centrální banky.

Do mechanismu ERM II vstoupilo v červenci 2020 spolu s Chorvatskem i Bulharsko, které dosud usilovalo o vstup do eurozóny na začátku roku 2024. Od těchto svých plánů však Bulharsko nyní ustoupilo, jelikož neplní kritérium cenové stability a rovněž dosud neprovedlo všechny požadované změny v oblasti slučitelnosti právních předpisů, navíc se v současnosti potýká s politickou nestabilitou. Aktuálním cílem Bulharska je přijmout euro v lednu 2025.

Fed se podílí na zklidnění situace v americkém bankovním systému…

V pátek 10. 3. převzaly americké úřady kontrolu nad bankou Silicon Valley Bank (SVB), která čelila runu na svá depozita. Banka měla svá aktiva do značné míry koncentrována do vládních dluhopisů s dlouhou splatností, jejichž cena v důsledku zvyšování úrokových sazeb citelně klesla. Banka byla rovněž specifická svým zaměřením na klientelu technologických start-upů, kterým se v prostředí vyšších úrokových sazeb daří méně, u svých vkladů jsou zároveň oproti domácnostem citlivější na změnu úrokových sazeb a také většina jejich vkladů výrazně překračovala zákonný limit pojištění vkladů, který v USA činí 250 000 USD. K zajištění dostatku likvidity banka potřebovala odprodat část držených dluhopisů (které původně plánovala držet do splatnosti), jejichž mark-to-market tržní ocenění vlivem růstu úrokových sazeb kleslo a banka tak realizovala ztrátu. Tu mělo pokrýt navýšení kapitálu. Právě oznámení o navýšení kapitálu ale spustilo paniku, akcie banky začaly razantně klesat na ceně, vkladatelé začali ve velkém vybírat svá depozita a během jednoho dne nakonec došlo k uzavření banky. Během stejného týdne v USA padly kromě SVB i dvě další menší banky.

Ačkoli problémy zmíněných bank byly způsobené spíše jejich specifickým business modelem a pravděpodobně nezvládnutým risk managementem, hrozbou bylo případné přelití ztráty důvěry i na další banky a následná panika v bankovním systému. Pro zklidnění situace proto již o víkendu po pádu SVB vydaly americké Treasury, Fed a agentura FDIC (která má na starosti pojištění vkladů) společné prohlášení , v němž byla oznámena garance všech vkladů u SVB, tedy i nad rámec pojistného limitu. Podpora se naopak nebude vztahovat na akcionáře či držitele dluhopisů SVB a má být hrazena bankovním sektorem, nikoli z prostředků státního rozpočtu. K zajištění likvidity v bankovním systému dále Fed zavedl nový Bank Term Funding Program , v rámci nějž si banky mohou od Fedu vzít půjčky s až roční splatností s jen malou úrokovou přirážkou oproti zástavě v podobě cenných papírů, které budou oceněny nominání hodnotou.

…a na zvýšenou nejistotu reagovala i SNB

V týdnu po pádu SVB se pod tlak dostala i švýcarská banka Credit Suisse. Ta se již delší dobu potýká s odlivem depozit, klesající cenou akcií a obecným poklesem důvěry. V březnu byla zveřejněna informace, že banka objevila problémy v oblasti interních kontrol svého finančního reportování. V období vysokého napětí na trhu po předchozích událostech ohledně SVB pak zástupce Saudi National Bank, největšího akcionáře Credit Suisse, odmítl dodání dalšího kapitálu do banky v případě potřeby. To spustilo tržní paniku spojenou s propadem cen akcií a také s výrazným nárůstem pravděpodobnosti bankrotu banky (měřeno skrze tzv. credit defaults swaps, tedy tržní cenu pojištění proti defaultu banky na plnění svých závazků). Ve stejný den švýcarská centrální banka společně s tamní dohledovou agenturou FINMA zveřejnila vyjádření , že Credit Suisse splňuje kapitálové a likviditní požadavky, SNB je však připravena v případě potřeby poskytnout této bance likviditu. Credit Suisse vzápětí oznámila, že pro zklidnění situace této možnosti preventivně využije a vypůjčí si od SNB likviditu v objemu 50 mld. CHF (plně zajištěnou kvalitními aktivy).

Bank of Japan upravila parametry cílování výnosové křivky a je aktivní na trhu…

Japonská BoJ stále udržuje velmi uvolněnou měnovou politiku (mj. je poslední zemí světa se zápornými úrokovými sazbami), zároveň čelí spekulacím na její utažení a bojuje o udržení svého režimu řízení výnosové křivky (YCC). V prosinci rozšířila pásmo tolerované fluktuace výnosů desetiletých státních dluhopisů z ±0,25 p. b. na ±0,5 p. b. okolo cílované úrovně 0 %, na což výnosy dluhopisů reagovaly okamžitým nárůstem do blízkosti horní hranice nového pásma, tedy 0,5 %. Dle komentáře centrální banky nebylo cílem zpřísnit měnovou politiku a nejedná se o změnu jejího kurzu, ale šlo o reakci na dysfunkci dluhopisového trhu.

V dalších týdnech a měsících BoJ pro udržení výnosové křivky nakupovala státní dluhopisy ve značných objemech (v některých dnech výnosy desetiletých dluhopisů mírně prolomily hranici 0,5 %). Vedle desetiletých dluhopisů došlo i k nákupů dluhopisů s jinými splatnostmi. BoJ rovněž zavedla možnost poskytovat finančním institucím kolateralizované úvěry s až desetiletou splatností s variabilní sazbou danou tržním vývojem a zvýšila bankám poplatky za shortování (shortselling) státních dluhopisů. Ve své komunikaci se zároveň BoJ prozatím stavěla odmítavě k dalšímu rozšíření tolerančního pásma pro výnosy desetiletých státních dluhopisů (a na lednovém ani březnovém zasedání k němu zatím skutečně nepřistoupila).

…a čeká ji obměna na postu guvernéra

V dubnu vyprší současnému guvernéru BoJ H. Kurodovi jeho mandát. Japonská vláda již rozhodla o jeho nástupci – měl by se jím stát Kazuo Ueda, akademik, který již má z let 1998-2005 zkušenost s členstvím v radě BoJ. Dle očekávání analytiků či finančních trhů může pod vedením Uedy postupně docházet k normalizaci dosud uvolněné měnové politiky BoJ, zároveň však (jak vyplývá i z dosavadních vyjádření nastupujícího guvernéra) nelze očekávat její razantní přehodnocení.

Spojené království pokročilo na cestě k případnému vzniku CBDC

Bank of England společně s HM Treasury (britské ministerstvo financí) zahájily veřejnou konzultaci v otázce možné implementace digitální libry. Jako základ pro veřejnou debatu slouží nově publikovaný konzultační článek obou institucí a souběžný vydan ý článek BoE shrnující technické aspekty CBDC . Práce na CBDC se tímto dostává z prvotní fáze výzkumu do fáze designu konkrétního modelu digitální měny. K rozhodnutí o přijetí CBDC má dojít nejdříve v roce 2025 a k případné samotné implementaci až ve druhé polovině této dekády. Digitální libra – pokud vznikne – by měla být určena pro retail, měla by fungovat spolu s hotovostí (nikoli ji nahradit) a má být neúročená. CBDC představují zejména inovaci v platebním systému, a ačkoli britský platební systém v současnosti funguje dobře, je dle BoE třeba zaujmout dlouhodobější perspektivu – s rostoucí digitalizací ekonomiky budou podle centrální banky pravděpodobné přínosy digitální libry růst.

Brainard zamířila z Fedu do administrativy prezidenta Bidena

Americký prezident J. Biden jmenoval ředitelkou Národní ekonomické rady dosavadní místopředsedkyni Fedu Lael Brainard . Vedení Národní ekonomické rady představuje klíčovou pozici v administrativě prezidenta USA v oblasti hospodářské politiky. L. Brainard byla do Rady guvernérů Fedu jmenována v roce 2014 a od roku 2022 v ní zastávala pozici místopředsedkyně. Na svou funkci ve Fedu rezignovala k 20. únoru letošního roku, aby se vzápětí chopila své nové role v Národní ekonomické radě.

Bank of Canada začala zveřejňovat zápisy z měnověpolitických jednání

Kanadská BoC začala od letošního roku zveřejňovat tzv. minutes [1] , tedy zápisy z jednání o měnové politice. Minutes jsou komunikačním nástrojem centrální banky, který umožňuje odborné i široké veřejnosti do větší hloubky porozumět diskuzím a postojům tvůrců měnové politiky, které vedly k přijatým rozhodnutím. Bank of Canada vydala rovněž článek shrnující výhody i rizika zveřejňování zápisů , který sloužil jako podklad k interním diskuzím. Článek také zvažuje specifika kanadské centrální banky, která na rozdíl od řady jiných bank svá rozhodnutí přijímá konsenzuálně a nikoli hlasováním. Rozhodnutí BoC publikovat zápisy odráží vedle interních diskuzí i předchozí doporučení Mezinárodního měnového fondu, aby banka poskytovala více informací o svých měnověpolitických úvahách. První zápis Bank of Canada zveřejnila v únoru, s odstupem přibližně dvou týdnů od lednového zasedání. V případě BoC se jedná o anonymní zápisy, konkrétní uvedené argumenty a úvahy tedy nejsou přiřazeny k jejich autorům. Z centrálních bank pravidelně sledovaných v Monitoringu centrálních bank nyní nějakou formu zápisů zveřejňují již všechny banky s výjimkou švýcarské SNB.

Upravený přístup ke správě devizových rezerv na Novém Zélandu

Novozélandská RBNZ představila nový rámec pro správu devizových rezerv dohodnutý s tamním Ministerstvem financí. Tato dohoda dává RBNZ větší volnost a nezávislost v rozhodování o devizových intervencích. Nicméně platí, že Nový Zéland hodlá setrvat v režimu volně plovoucího kurzu a případné intervence jsou vyhrazeny jen pro zcela mimořádné situace. Obě instituce se dohodly rovněž na zvýšení objemu devizových rezerv, který dosud setrvával zhruba na úrovních z roku 2007, zatímco velikost ekonomiky i devizového trhu od té doby vzrostla. K nárůstu devizových rezerv má dojít postupně během několika let, aby se minimalizoval dopad těchto operací na finanční trhy.

RBNZ vysvětluje vznik peněz v ekonomice

Novozélandská centrální banka vydala článek , v němž na příkladu své ekonomiky popisuje, jak skrze poskytování úvěrů vznikají v moderní ekonomice nové peníze. Článek se rovněž věnuje vlivu nekonvenčních měnověpolitických nástrojů, které RBNZ v minulosti využívala, na peněžní zásobu. Publikace tak volně navazuje na osvětový článek Bank of England z roku 2014 , který se také věnoval vzniku peněz – v jeho případě v kontextu britské ekonomiky.

III. TÉMA POD LUPOU: MĚNOVÁ POLITIKA UPROSTŘED VÁLEČNÉHO KONFLIKTU: PŘÍPAD UKRAJINY

V únoru uplynul rok od zahájení ruské vojenské agrese na Ukrajině. S touto šokující událostí se musela vedle ukrajinské armády, vlády či tamních občanů vypořádat také ukrajinská centrální banka. Ta před válkou fungovala ve standardním režimu inflačního cílování, byť k tomuto režimu přistoupila relativně nedávno a vzhledem k předchozí zkušenosti vysoké inflace stanovila svůj cíl na poměrně vysokých 5 %. Po zahájení války centrální banka okamžitě přešla z plovoucího kurzu na režim fixního kurzu, v němž funguje dodnes. V omezené míře banka přistoupila k měnovému financování státního dluhu a také razantně zvýšila úrokovou sazbu z 10 % na 25 %. Centrální bance se podařilo zajistit základní fungování ekonomiky a bankovního systému a také inflaci se prozatím povedlo stabilizovat, byť na vysokých hodnotách. Řadu náročných výzev však má vzhledem ke stále pokračujícím bojům a poničené ekonomice centrální banka i celá Ukrajina stále před sebou.

Již více než rok je Ukrajina sužována válkou. Ačkoli v takové situaci z pochopitelných důvodů většina pozornosti směřuje k jiným tématům, centrální banka hraje podstatnou roli v zajištění alespoň základního fungování společnosti a ekonomiky ve válečných podmínkách. Tento článek nejprve shrnuje měnověpolitický režim ukrajinské centrální banky (NBU, National Bank of Ukraine) fungující před válkou a následně se věnuje postupu NBU během války probíhající od února loňského roku.

Předválečná měnová politika

Hlavním zákonným úkolem ukrajinské centrální banky je zajišťování cenové stability, dalšími cíli pak jsou péče o finanční stabilitu, podpora udržitelného ekonomického růstu a hospodářské politiky vlády (aniž by však došlo k ohrožení plnění primárního mandátu cenové stability). V prosinci 2016 se v rámci mandátu cenové stability NBU formálně přihlásila k režimu cílování inflace, a to v dokumentu popisujícím měnověpolitickou strategii na rok 2017 a na střední období . V praxi v tomto režimu NBU fungovala již od prvních měsíců roku 2016. Přijetí režimu cílování inflace předcházelo několikaleté období příprav, které zahrnovaly mimo jiné změny v měnověpolitickém rozhodovacím procesu, zvýšení nezávislosti NBU, odstranění fiskální dominance či rozvoj prognostických makroekonomických modelů. Před přijetím inflačního cílování NBU formálně fungovala v režimu cílování peněžní zásoby.

Ve výše zmíněném strategickém dokumentu NBU definovala střednědobý inflační cíl na úrovni 5 % ± 1 p. b. [2] S ohledem na tehdejší vysokou inflaci mělo být cíle dosaženo postupně – krátkodobým cílem pro prosinec 2017 byla meziroční inflace ve výši 8 % (± 2 p. b.) a pro prosinec 2018 na úrovni 6 % (± 2 p. b.). Cíl pro prosinec 2019 již odpovídal střednědobému 5% cíli. Pro delší období centrální banka počítala se zachováním konstantního 5% cíle s tím, že v případě příznivého ekonomického vývoje může být časem cíl dále snížen (zvýšení však bylo vyloučeno).

Nový měnověpolitický režim byl mimo jiné reakcí na značně nepříznivou hospodářskou situaci a hlavní výzvu tak představovalo získání kredibility pro nový přístup centrální banky a pro ukrajinskou ekonomiku obecně. Země za sebou měla tvrdou bankovní krizi z let 2014-2016, potýkala se s nízkou životní úrovní, s poměrně vysokou úrovní dolarizace a s dvoucifernou inflací (a také s historií hyperinflace v 90. letech minulého století). K získání kredibility měnověpolitického režimu měla přispět řada principů běžných pro rozvinuté země cílující inflaci, včetně používání úrokové sazby jako hlavního měnověpolitického nástroje, plovoucí kurz hřivny, transparentnost měnové politiky, nezávislost centrální banky, či vpředhledícnost měnové politiky včetně využívání prognostických modelů i expertních úsudků. Konkrétní specifika ukrajinské ekonomiky naopak odráželo stanovení inflačního cíle na již zmíněné úrovni převyšující cíle v rozvinutých zemích.

NBU se podařilo snížit inflaci během roku 2018 na jednociferné hodnoty, na přelomu let 2019 a 2020 pak klesla pod 5% inflační cíl. Po vypuknutí covidové pandemie se inflace během roku 2020 udržovala na nízkých hodnotách. Centrální banka před pandemií postupně snižovala svou klíčovou úrokovou sazbu a vypuknutí pandemie tento trend urychlilo, když sazba klesla mezi lednem a červnem 2020 z 13,5 % na 6 %. NBU na pandemii reagovala i dalšími opatřeními na podporu likvidity bankovního systému a úvěrování. Tyto kroky vzhledem ke stabilizaci situace postupně opouštěla během roku 2021.

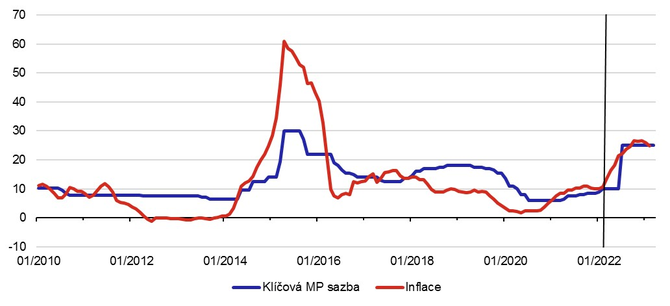

V průběhu roku 2021 začala inflace – podobně jako ve většině zemí světa – postupně růst a od poloviny roku až do začátku války se pohybovala v blízkosti 10 %. Svou úrokovou sazbu NBU od prvního čtvrtletí 2021 v několika krocích zvýšila až na poslední předválečnou hodnotu 10 % (vývoj inflace a sazeb viz graf 1).

Graf 1: Vývoj hlavní měnověpolitické sazby a inflace na Ukrajině (meziročně v %)

|

Na počátku března NBU vydala prohlášení , v němž odložila rozhodování o úrokové sazbě s tím, že vzhledem k řadě přijatých administrativních opatření tržně fungující měnověpolitické nástroje (zejména úroková

sazba) do značné míry pozbývají na významu. Sazba tedy v tomto období zůstala na 10 %. Spolu s rozhodováním o sazbách došlo i k odložení publikací Zprávy o inflaci a makroekonomických prognóz. Centrální banka avizovala, že až dojde k obnovení fungování standardních transmisních mechanismů a až bude možné s rozumnou mírou pravděpodobnosti odhadnout dopad jednotlivých kroků na měnověpolitickém horizontu, vrátí se k aktivnímu využívání klíčové úrokové sazby a dalších měnových nástrojů. NBU rovněž deklarovala, že až bude Ukrajina osvobozena a ekonomika se vrátí k běžnému tržnímu fungování, banka se vrátí ke standardnímu režimu cílování inflace s plovoucím měnovým kurzem.

V prvotní fázi války došlo i k řadě dalších opatření. Za účelem zajištění fungování finančního systému dodala NBU bankám likviditu za 11% úrok bez nutnosti zajištění. Centrální banka rovněž podpořila vládu ve financování rozpočtového deficitu, když oznámila, že v případě potřeby může nakupovat vládní dluhopisy na primárním trhu (což by v mírových dobách bylo vnímáno v jakékoli zemi jako velmi kontroverzní krok). [4] NBU se v následujících měsících skutečně stala významným kupcem státních dluhopisů. K omezení rizik plynoucích z nákupu dluhopisů na primárním trhu – de facto monetizace státního dluhu – NBU oznámila, že bude financovat pouze kritické vládní výdaje v omezeném množství a zachová okolo těchto transakcí maximální transparentnost. V rámci dalších kroků také centrální banka zřídila účty pro dárce – jeden na podporu ukrajinských ozbrojených sil a druhý na humanitární účely. Významný posun v přístupu NBU nastal v červnu, kdy banka zvýšila klíčovou měnověpolitickou sazbu z 10 % na 25 %. Kromě toho rozšířila koridor svých dalších měnověpolitických sazeb (na refinanční půjčky a na depozitní certifikáty) z ±1 p. b. na ±2 p. b. okolo klíčové sazby. Po opadnutí prvotního šoku z války a vzhledem k postupnému přizpůsobování se ukrajinské ekonomiky bylo na místě změnit přístup měnové politiky – nízké výnosy ukrajinských aktiv, riziko oslabení kurzu vnímané domácnostmi a podniky či hrozba dolarizace ekonomiky vedly k potřebě výrazně podpořit výhodnost domácích aktiv. Ačkoli se devizové rezervy udržovaly díky podpoře ze zahraničí na poměrně vysokých úrovních, hrozil jejich rychlý pokles. Zároveň docházelo k nárůstu inflačních očekávání. V souhrnu těchto faktorů a s ohledem na to, že transmisní mechanismus ve válečném období fungoval stále jen omezeně a centrální banka vnímala potřebu zvýšit výnos aktiv denominovaných v hřivně nad očekávanou inflaci, rozhodla se NBU k výše zmíněnému razantnímu kroku zvýšit sazby rovnou o 15 p. b.

V tomto období rovněž došlo k extrémnímu ekonomickému propadu – v prvním čtvrtletí 2022 se ukrajinský HDP propadl meziročně o přibližně 15 %, ve druhém čtvrtletí dokonce o více než 37 % (a tato čísla přitom nemohou zachytit ztráty na životech, lidské tragédie či devastaci mnohých měst a infrastruktury). Inflace z hodnot okolo 10 % vyskočila během první poloviny roku 2022 nad 20 %. Nárůst inflace je ostatně historicky běžně pozorovaným jevem v době války. Od poloviny loňského roku se již propad ukrajinského HDP zastavil (byť ekonomická aktivita stále zůstala a zůstává velmi významně zasažena dopady války) a nárůst inflace postupně zpomallil, načež se meziroční inflace ustálila okolo 26 % v říjnu i v následujících měsících až do současnosti (viz graf 1). Každopádně úkolem pro centrální banku bylo – a stále je – aby se inflace, byť dosahující vysokých hodnot, nevymkla zcela kontrole a aby tak nedošlo ke kolapsu ukrajinské ekonomiky – v takové situaci by bylo pro Ukrajinu ještě mnohem náročnější čelit ruské agresi.

V této souvislosti je vhodné upozornit, že konkrétní čísla inflace (i jiných makroekonomických veličin) je ve válečném stavu nutno interpretovat s jistou opatrností – řada dříve zcela běžného a základního zboží či služeb přestává být dostupná, nebo je k dispozici jen ve velmi omezené míře. Relevance srovnání cenového vývoje tohoto zboží a služeb před válkou a během ní je tak limitovaná. Také samotné způsoby měření inflace jsou omezené. Alespoň rámcový obrázek o ekonomickém vývoji nám však uvedené údaje jistě poskytnout mohou.

NBU v červenci posunula fixovan o u hladinu kurzu hřivny na o 25 % slabší úroveň 36,57 za dolar (viz graf 2). To mělo za cíl omezit nerovnováhy na devizovém trhu a přizpůsobit podmínky ekonomickému vývoji od začátku války. Centrální banka rovněž zavedla nová či upravila existující opatření omezující využivání devizových rezerv na neprioritní výdaje (např. prostřednictvím limitů pro občany na výběr zahraničních měn z bankomatů či platby v zahraniční měně z účtů vedených v hřivně). NBU v červenci dále obnovila vydávání své Zprávy o inflaci (po vynechání dubnové publikace) a zveřejňování makroekonomické prognózy – ta počítala s ponecháním úrokové sazby na 25 % alespoň do druhého čtvrtletí 2024, byť banka vzhledem k proinflačním rizikům připouštěla, že může dojít i k jejímu dalšímu zvýšení.

V dalších měsících NBU svou politiku zásadně neměnila. Předchozí razantní zvýšení sazeb a posun hladiny měnového kurzu citelně zmírnily tlaky na devizovém trhu. To v kombinaci s mezinárodní pomocí a také fungujícím tzv. obilným koridorem [5] důležitým pro ukrajinský export vedlo dokonce k nárůstu objemu devizových rezerv během druhé poloviny loňského roku (po jejich poklesu v první polovině roku). V říjnu rovněž došlo k obměně na pozici guvernéra NBU, když na tuto roli rezignoval Kyrylo Shevchenko ze zdravotních důvodů (o důvodech jeho rezignace se však následně spekulovalo a padlo i obvinění z korupce z období před jeho nastoupením do čela centrální banky). Novým guvernérem byl jmenován Andriy Pyshnyi.

V říjnu NBU ve spolupráci s bankami zavedla nový instrument umožňující domácnostem nakoupit za hřivny americké dolary za oficiální měnový kurz, uložit je jako termínovaný vklad a následně nejdříve po šesti měsících směnit zpět na hřivny. To mělo domácnostem nabídnout alternativu k nákupu hotovosti v zahraničních měnách, pomoci jim uchovat kupní sílu jejich úspor a zároveň pomoci ve stabilizaci devizového trhu. NBU se také postupně snažila omezovat měnové financování státního dluhu. V prosinci pak centrální banka rozhodla o zvýšení sazby povinných minimálních rezerv o 5 p. b. (z 5 % na 10 % pro aktiva ve hřivnách a z 15 % na 20 % pro aktiva v zahraničních měnách), a to pro vklady retailu s okamžitou splatností. To mělo za cíl podpořit banky k větší soutěži o termínované vklady a posílit transmisi měnové politiky v situaci, kdy sazby na depozitech nevzrostly adekvátně k předchozímu zvýšení měnověpolitické sazby, a to v kontextu strukturálního přebytku likvidity na trhu. Až polovinu požadavku povinných minimálních rezerv mohly banky splnit držbou ukrajinských státních dluhopisů.

I v letošním roce zatím NBU drží svou úrokovou sazbu na 25 %. Dle poslední lednové prognózy s touto úrovní počítá alespoň do prvního čtvrtletí příštího roku. Podle prognózy má inflace v letošním roce dosáhnout 18,7 %, v příštím roce zvolnit na 10,4 % a v roce 2025 se na úrovni 6,7 % pomalu shora přibližovat cíli. V letošním roce NBU očekává stagnaci ekonomiky, v příštích dvou letech pak její postupné oživení na úrovních 4,1 % a 6,4 % za rok (a to po propadu o přibližně 30 % v souhrnu za uplynulý rok). Naplnění prognózy však pochopitelně zcela zásadně závisí na dalším vývoji válečného konfliktu. Základní scénář prognózy počítá s podstatným uklidněním bezpečnostní situace na počátku příštího roku. Významnou nejistotu představuje rovněž vývoj pracovní síly – hlavním otazníkem je, kolik z válečných uprchlíků se na Ukrajinu v budoucnu vrátí, či případně kolik dalších ukrajinských občanů ještě do zahraničí emigruje.

V lednu NBU rovněž zvýšila sazbu povinných minimálních rezerv o dalších 10 p. b. (s účinností od března). Tento požadavek již banky nemohou splnit držením ukrajinských státních dluhopisů. Na zatím posledním březnovém zasedání NBU podnikla další kroky k podpoře bank v soutěži o termínované vklady domácností. [6] Pokračující podpora ze zahraničí včetně významného pokroku v jednáních s Mezinárodním měnovým fondem o další pomoci [7] a spolupráce NBU s vládou na oživení domácího dluhového trhu by měly umožnit se v letošním roce již vyhnout měnovému financování státního dluhu.

Závěr

Události posledních let představovaly a představují řadu výzev pro většinu centrálních bank, ukrajinská NBU se však musí za poslední rok uprostřed válečného konfliktu potýkat se skutečně extrémně náročnými úkoly. NBU se prozatím podařilo zajistit fungování bankovního a platebního systému a rovněž stabilizovat měnový kurz hřivny a stav devizových rezerv. NBU se v době stanného práva pustila na tenký led měnového financování státního dluhu, udržela jej však v omezené míře a nyní již tento nástroj opouští. Významnou roli sehrála rovněž mezinárodní pomoc. Inflace se pohybuje na vysokých hodnotách, podařilo se ji však alespoň prozatím stabilizovat a nevymkla se zcela kontrole, což lze s ohledem na mimořádnost situace, extrémní propad ekonomiky přibližně o třetinu a vysokou inflaci i v zemích válkou přímo nezasažených považovat za úspěch. [8] Řada obtížných výzev však na ukrajinskou centrální banku i celou zemi stále čeká – ruská válečná agrese bohužel stále pokračuje, inflace vysoko převyšuje inflační cíl a i v případě ukončení války Ukrajinu čeká náročný a dlouhodobý proces obnovy poničené země a ekonomiky. Snad se s těmito úkoly NBU i celá země popasuje co nejlépe.

IV. Vybraný projev

IV. VYBRANÝ PROJEV: Claudia Buch: Nezávislost a mandát centrálních bank – vývoj pohledů

Claudia Buch, viceprezidentka německé Bundesbanky, ve svém lednovém projevu během symposia na počest odcházejícího guvernéra švédské Riksbank Stefana Ingvese hovořila o vlivu nedávných událostí na význam nezávislosti centrálních bank, o jejích institucionálních pojistkách a komunikaci.

(Nové) výzvy pro nezávislost centrálních bank

Vlivem inflace dosahující v eurozóně až 10 % se cenová stabilita, hlavní mandát centrálních bank, stala klíčovým politickým tématem. Během posledních desetiletí, v době nízké inflace, byla nezávislost centrálních bank zřídkakdy obsahem veřejných debat. Makroekonomická situace se však nyní radikálně změnila, což má důsledky pro vnímání centrálních bank veřejností. C. Buch připomíná, že nezávislost centrálních bank zmírňuje přímé politické zásahy do jejich cílů. Nezávislá centrální banka může volně rozhodovat o svých nástrojích v mezích stanovených zákonem. Cíle centrálních bank jsou rámcově stanoveny vládou, přičemž centrální banka má jistou volnost při jejich přesné definici. Nezávislost centrální banky též zmírňuje problém časové nekonzistence měnové politiky a riziko fiskální a finanční dominance. Stejně tak rozhodnutí týkající se finanční stability vyžadují nezávislost centrální banky.

C. Buch spatřuje tři hlavní důvody, proč se nezávislost centrálních bank může stát středobodem veřejné diskuze. Zaprvé, očekává se, že inflace zůstane v příštích několika letech poměrně vysoká. Poptávkové a nabídkové šoky posunuly inflaci vysoko nad cíle centrálních bank a dle posledních prognóz ECB se inflace v eurozóně k cíli vrátí až během roku 2025. Některé strukturální rysy světové ekonomiky, které v poslední dekádě držely inflaci nízkou, se mohou změnit a přispět k vyšším inflačním tlakům v budoucnosti. Zadruhé, zvýšila se zranitelnost finančního systému a rizika pro finanční stabilitu a finanční podmínky v Evropě se zhoršily. Pokud by se rizika pro finanční stabilitu naplnila, úloha centrálních bank při udržování finanční stability by se dostala do středu pozornosti. Třetím důvodem dle C. Buch je, že vysoké zadlužení může vést ke střetu mezi cenovou a finanční stabilitou. V současnosti jsou vysoké úrokové sazby nutné k boji s inflací a ukotvení inflačních očekávání. Ale vyšší tržní úrokové sazby mohou také ohrozit udržitelnost dluhů a finanční stabilitu. Při absenci dostatečných rezerv ve finančním systému, které by absorbovaly ztráty, by centrální banky mohly bojovat s inflací méně důrazně, než by bylo třeba, pokud by se obávaly nepříznivých důsledků pro finanční stabilitu. Měnová politika by se tak mohla dostat pod fiskální nebo finanční dominanci.

Nezávislost centrálních bank vyžaduje silný institucionální rámec a dobrou komunikaci

V současné situaci se zvyšují rizika pro cenovou i finanční stabilitu a může dojít ke střetu zájmů, pokud nejsou zavedeny odpovídající institucionální rámce. V Německu byla důvěra v centrální banku po dekády podporována společenským konsenzem ohledně institucionální role Bundesbanky. Tento konsenzus ve prospěch nezávislosti centrální banky byl přenesen i na evropskou úroveň. Nezávislost ECB chrání řada opatření: oddělené rozpočty, dostatečně dlouhé mandáty, zákaz znovujmenování členů Výkonné rady, zákaz měnového financování, funkční nezávislost a právo přijímat závazná nařízení nezbytná pro plnění svých úkolů. Spojením jasného mandátu s funkční nezávislostí se společenský zájem svázal s cíli centrální banky. To poskytuje centrálním bankám demokratickou legitimitu k uvalení nákladů na společnost při výkonu svého mandátu, aniž by musely zvažovat fiskální důsledky. Po světové finanční krizi se pravomoci a činnosti centrálních bank rozšířily o explicitní role v udržování finanční stability. Podle C. Buch je nutné si v této souvislosti uvědomit rozdíly mezi měnovou politikou a politikou finanční stability. Zaprvé, jejich časový horizont se liší. Cíl cenové stability je definován jako střednědobý. Politika finanční stability se zaměřuje na zmírnění růstu zranitelnosti během finančního cyklu, který je delší než typický hospodářský cyklus. Zadruhé, samotné cíle obou politik se liší. ECB definuje cenovou stabilitu jako míru inflace ve výši 2 %. Definovat a kvantifikovat finanční stabilitu podobným způsobem je stěží proveditelné. Zatřetí, i nástroje obou politik se liší. Úrokové sazby jsou klíčovým nástrojem měnové politiky a ten je pevně v rukou centrálních bank. Finančněstabilitní politika využívá řady nástrojů a v mnoha zemích je zodpovědnost za ni sdílená mezi dohledovými a fiskálními orgány a centrálními bankami. Nezávislost v kontextu mikro- a makroobezřetnostního dohledu se tedy liší od nezávislosti z hlediska měnové politiky.

V poslední části svého projevu C. Buch podotýká, že pro zachování veřejné podpory nezávislosti centrální banky jsou vedle institucionálního rámce důležité rovněž transparentnost, odpovědnost a komunikace. Komunikace však míří na dvě odlišné skupiny adresátů – zatímco komunikace s odbornou veřejností využívá specializovaného jazyka a strukturovaných přístupů, komunikace se širokou veřejností vyžaduje odlišné nástroje a jednodušší jazyk. Překlad z jazyka, kterým mluví technokraté, do jazyka, kterým mluví široká veřejnost, je spíše uměním než vědou. Tento překlad a neustálý dialog s veřejností jsou však naprosto nezbytné (zvláště v době strukturálních změn a vysoké míry nejistoty) pro zajištění společenské podpory pro nezávislou centrální banku.

Vydává:

Na Příkopě 28

115 03 Praha 1 Česká republika

Kontakt:

ODBOR KOMUNIKACE SEKCE KANCELÁŘ

Tel.: 224 413 112 www.cnb.cz

www.cnb.cz

[1] Oficiálně Bank of Canada rozšířený termín minutes nepoužívá, své zápisy nazývá summary of monetary policy deliberations.

[2] NBU definuje svůj cíl skrze konkrétní číselnou hodnotu a stanovený interval okolo této hodnoty. Můžeme tedy hovořit o tom, že NBU cíluje pásmo spíše než bodový cíl. V řadě svých materiálů NBU také termín cílované pásmo používá. Občas však hovoří jen o samotném bodovém cíli (představujícím střed pásma) a v některých případech využívá pro své pásmo okolo cíle termín toleranční pásmo.

[3] Kromě ekonomických záležitostí se banka musela vyrovnat i s nemalými provozními překážkami – řadu svých činností musela provádět v prostředí vojenských krytů, došlo k evakuaci jejích zaměstnanců do západní části Ukrajiny atd. Podrobné informace o těchto aspektech však banka z bezpečnostních důvodů neposkytovala.

[4] Ve většině zemí je nákup vládních dluhopisů centrální bankou na primárním trhu zakázaný zákonem – to ostatně standardně platilo i pro Ukrajinu, přijaté stanné právo však zmíněný krok dočasně umožnilo.

[5] Tzv. obilný koridor je založený na dohodě Ukrajiny, Ruska, Turecka a OSN umožňující v období války vývoz ukrajinských potravinářských komodit námořní dopravou, který je zásadní pro zajištění potravin zejména pro rozvojové země a je důležitý i z pohledu ukrajinského exportu.

[6] Zejména umožnila bankám výhodné investice do depozitních certifikátů s tříměsíční splatností, do nichž mohou banky investovat podle objemu vkladů domácností na termínovaných účtech s rovněž alespoň tříměsíční splatností. Využívání jednodenních (O/N) depozitních certifikátů naopak bylo znevýhodněno snížením příslušné úrokové sazby.

[7] Na podzim minulého roku došlo na základě mise Mezinárodního měnového fondu k uzavření dohody mezi Ukrajinou a MMF o tzv. Program Monitoring with Board Involvement, který byl následně v únor u revidován a hodnocen s tím, že jednotlivé cíle jsou úspěšně plněny. Mezinárodní měnový fond poskytoval Ukrajině pomoc průběžně i během minulého roku. Tato dohoda je však výrazným milníkem na cestě k ucelenému programu plnohodnotné podpory Ukrajiny ze strany MMF, který by byl dlouhodobějšího rázu a v případě příznivého vývoje válečného konfliktu podpořil i poválečnou obnovu Ukrajiny a její kroky na cestě ke vstupu do Evropské unie.

[8] Zajištění finanční a makroekonomické stability na Ukrajině v situaci extrémních šoků ocenil letos v březnu i odborný portál Central Banking, který v rámci vyhlášení svých každoročních cen udělil NBU titu l Centrální banka roku .

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Kurzovní lístek UniCredit Bank, Kurzovní lístky bank

- Vodafone tarify 2023, ceny volání a SMS, data. Přehled tarifů Vodafone

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Nejbližší banka, banky v ČR

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- O2 tarify 2023, ceny volání a SMS, data. Přehled tarifů O2

- Nejlevnější tarify 2023 - srovnání tarifů operátorů

- Neomezený tarif 2023 - nejlevnější neomezené tarify

- T-Mobile tarify 2023, ceny volání a SMS, data. Přehled tarifů T-Mobile

- Neomezená data 2023 - mobilní tarify s neomezenými daty, neomezený internet do mobilu

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory