čnBlog – Ovlivňuje plošnost a razance zpřísnění měnových podmínek jejich dopad na globální ekonomiku?

V letech 2021 a 2022 došlo k jedné z historicky nejplošnějších a nejprudších epizod globálního utahování měnových podmínek. Tento článek se věnuje důsledkům takové synchronicity a razance. Zaprvé, synchronicita komplikuje snižování inflace přes kurzový kanál měnové politiky, který na rozdíl od jiných kanálů má nulový globální součet. Nekoordinovaná „soutěž“ o podíl na tomto součtu může teoreticky centrální bankéře dovést k přílišnému globálnímu utažení. V praxi si ovšem jednotlivé centrální banky snahou o silnější kurz vlastní měny vzájemně nepřelévají inflaci, nýbrž spíše pouze tlumí přeliv americké měnové politiky, která má na globální finanční podmínky obrovský vliv. Zadruhé, článek dokládá, že neobvyklá rychlost zpřísňování se nemusí propsat úměrně rychle do reálné ekonomiky. Pomalejší transmise může vést k pokušení opět zasáhnout a nakonec utáhnout měnové podmínky přes příliš.

Vyšlo v publikaci Globální ekonomický výhled – leden 2023 (pdf, 1,9 MB)

„The Great Tightening“

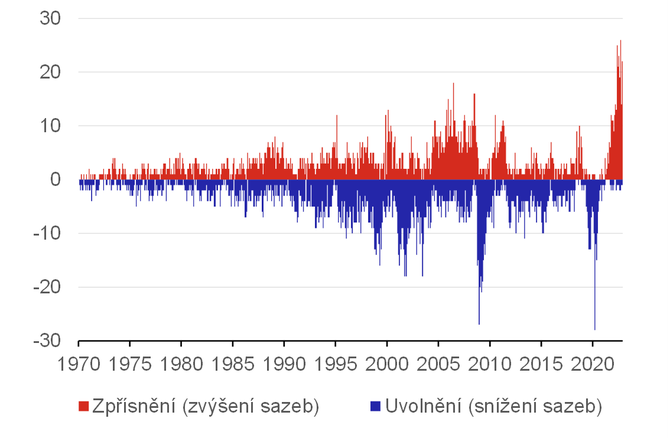

Prudké vzedmutí inflační vlny od druhé poloviny roku 2021 vedlo k razantnímu zpřísňování měnových podmínek napříč globální ekonomikou. Zpřísňovací cyklus zahájila začátkem roku 2021 Brazílie, brzy následovaná dalšími zeměmi Latinské Ameriky, zeměmi střední, jižní a východní Evropy a nedlouho poté i dalšími ekonomikami v Asii i Africe. Po diskuzích o „přechodnosti“ inflačních tlaků se nakonec přidaly i nejvýznamnější centrální banky rozvinutých ekonomik (s výjimkou Japonska). Většina centrálních bank se navíc nespokojila se standardními „hiky“ (o 25 bazických bodů) a utahovala v krocích v některých připadech přesahujících i 100 b. b. Dřívější programy nákupu aktiv navíc umožnily centrálním bankám zpřísnit měnové podmínky i přes prodeje aktiv („kvantitativní utahování“).[1] Centrální banky menších otevřených ekonomik, kde je významným parametrem měnových podmínek kurz, využívaly v podobném duchu prodeje devizových rezerv. Došlo tak v souhrnu k jedné z nejprudších a nejplošnějších epizod globálního utahování měnových podmínek v moderních dějinách centrálního bankovnictví (Graf 1).[2]

Graf 1 – Vzedmutí inflační vlny vyvolalo razantní a synchronizované globální měnové zpřísňování

(Počet zpřísnění a uvolnění měnověpolitických sazeb)

Zdroj: BIS Policy Rates

Pozn.: Data od ledna 1970 do října 2022, v závislosti na dostupnosti dat v dané zemi vzorek roste z 8 na 38 centrálních bank

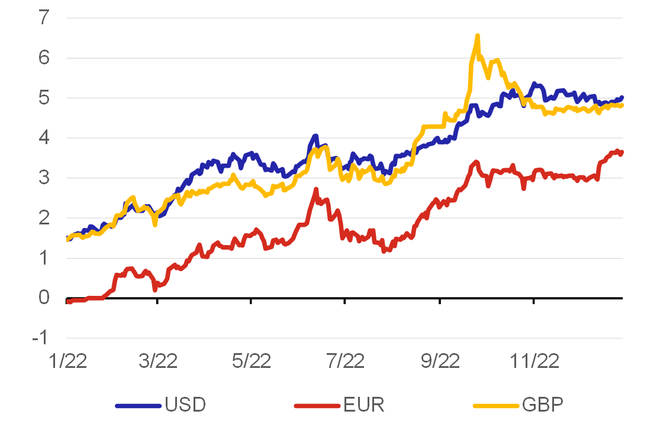

Graf 2 – Očekávaný vrchol měnověpolitických sazeb se po překotném vývoji zhruba ustálil

(Tržně implikované měnověpolitické sazby na podzim 2023)

Zdroj: Refinitiv Datastream

Pozn: Tržní očekávání odvozena z Forward Rate Agreement (FRA) sazeb

Utahování měnové politiky zatím neskončilo, ale postup centrálních bank se postupně stává opatrnějším.[3] Měnověpolitická rozhodnutí jednotlivých centrálních bank totiž skrze mnoho mezinárodních přelivů („spilloverů“) ovlivňují i ostatní ekonomiky. Pokud jednotlivé centrální banky podcení ve svých modelech a rozhodování kumulativní globální dopad synchronního zpřísnění měnových podmínek, může dojít k přílišnému utažení (Obstfeld, 2022). Dieppe a Brignone (2022) odhadují, že toto riziko může vést k nadměrnému podvázání světového růstu až o 1 % HDP. Před rizikem přílišného zpřísnění z titulu globálních spilloverů varují i mezinárodní instituce včetně Světové banky (2022) a UNCTAD (2022). Naopak OECD (2022), BIS (2022) i MMF (2022a) doporučují centrálním bankám pokračovat ve zpřísňování i za cenu vysokých nákladů v reálné ekonomice. Považují totiž riziko odpoutání inflačních očekávání za dlouhodobě ještě nákladnější. Vyvažování mezi rizikem přílišného a nedostatečného utažení ilustruje americký Fed, který podle listopadových slov svého předsedy hodlá zvolnit tempo zvyšování úrokových sazeb, ale zato držet sazby na vyšší úrovni po delší dobu (Fed, 2022). Svému hlavnímu mandátu cenové stability hodlá dostát i ECB, a to i za cenu ekonomické recese (ECB, 2022a).

Měnová válka naruby?

Při analýze mezinárodních spilloverů měnových politik je důležité rozlišit jednotlivé transmisní kanály. Zatímco úrokový kanál i kanál cen aktiv se při synchronním zpřísňování napříč ekonomikami vzájemně posiluje – tedy zpřísnění v jedné ekonomice zpřísňuje finanční podmínky i v ostatních ekonomikách – spillovery z kurzového kanálu působí v opačném směru. Posílení jedné měny (a s ním spojené zvolnění inflačních tlaků) nutně znamená oslabení měny jiné ekonomiky (a tedy posílení inflačních tlaků v té ekonomice). Gopinath a kol. (2020) například odhadují, že 10% apreciace dolaru navyšuje inflaci v rozvíjejících se ekonomikách o 1 procentní bod.

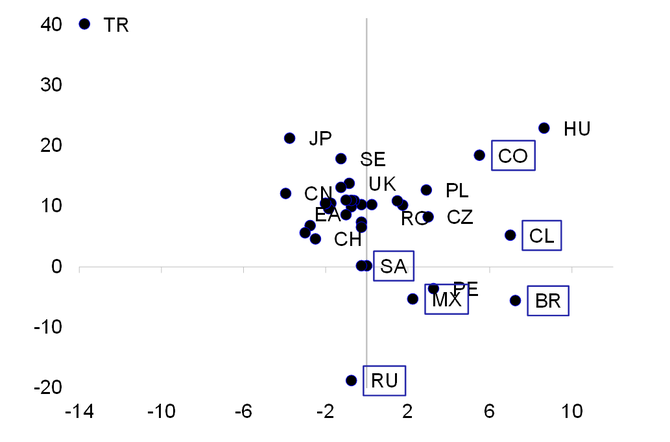

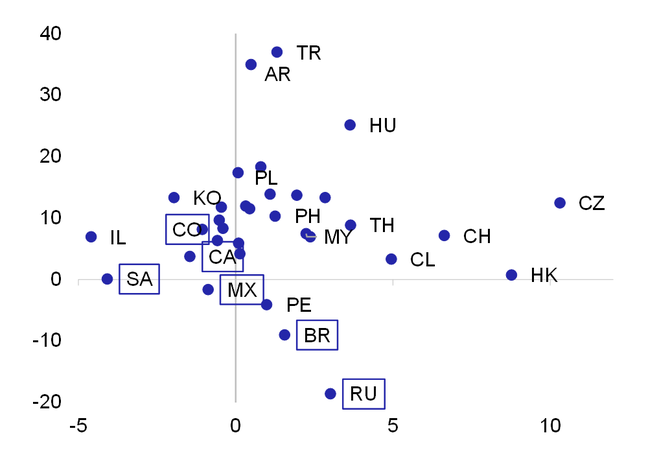

Nejvýznamněji v roce 2022 ovlivnil měnové kurzy americký dolar, který dramaticky posílil vůči takřka všem ostatním měnám. Euro v létě 2022 oslabilo poprvé po dvaceti letech pod paritu vůči dolaru. K nejslabším hodnotám za více než dvě dekády klesl v říjnu i japonský jen a britská libra se v září dokonce dotkla svého historického minima vůči dolaru. Oslabení vůči dolaru bylo obzvláště výrazné u zemí, které ve své ráznosti měnověpolitického zpřísňování za Fedem zaostaly (Graf 3).[4] Oslabující měna skrze růst dovozních cen v těchto ekonomikách posílila inflační tlaky. Slabou měnu jako proinflační faktor zmiňují například zprávy o měnové politice centrálních bank Spojeného království (listopad 2022), Japonska (říjen 2022), Švédska (listopad 2022) či eurozóny (září 2022). Jiné centrální banky se komentářům ke kurzu standardně vyhýbají, ale obavy dokazují jejich činy. Devizové intervence na posílení měny využilo podle oficiálních a mediálních zpráv mnoho zemí, kterými jsou Česká republika, Švýcarsko, Japonsko, Jižní Korea, Polsko, Maďarsko, Chile, Indie, Thajsko, Indonésie, Filipíny či Hong Kong. Podle odhadů MMF (2022b) devizové rezervy rozvíjejících se ekonomik poklesly od ledna do července 2022 v důsledku intervencí o 6 %.

Graf 3 – Proti dolaru oslabily nejvíce měny, které za Fedem zaostaly ve zpřísňování nebo jsou vystaveny vyššímu geopolitickému riziku

(osa y: oslabení vůči dolaru od ledna do listopadu 2022 v %; osa x: změna diferenciálu vůči USD sazbám od začátku zpřísňovacího cyklu do října 2022)

Zdroj: Refinitiv, BIS

Pozn. Významní čistí vývozci ropy jsou označeni rámečkem.

Graf 4 – U některých měn bylo oslabení tlumeno rozsáhlými devizovými intervencemi. Odolné zůstaly také měny vývozců ropy

(osa y: oslabení vůči dolaru od ledna do srpna 2022 v %; osa x: devizové intervence na posílení měny od ledna do srpna 2022 v % HDP)

Zdroj: MMF, Refinitiv, vlastní výpočty

Pozn. Intervence jsou odhadnuty podle metodiky Adler a kol. (2021)

Zvyšováním sazeb a devizovými intervencemi si teoreticky mohou jednotlivé země skrze tuto kurzovou hru s nulovým součtem vzájemně „posílat“ část inflace (Obstfeld, 2022). Pro tuto hypotézu se v médiích uchytil název „reverse currency war“. Připomíná totiž situaci opačnou té, která nastala ve 30. letech 20. století, kdy naopak ekonomiky soutěžily v oslabení svých měn ve snaze zlepšit konkurenceschopnost svého vývozu. Podobně jako tehdy i při měnové válce „naruby“ může teoreticky dojít k situaci, kdy všechny ekonomiky zvyšují sazby či prodávají devizy, aby posílily svou měnu. Ale protože to dělají všechny, měnové kurzy se nezmění a inflaci tedy nemírní nikde. Zůstanou pouze příliš utažené globální měnové podmínky, které sníží celosvětovou ekonomickou aktivitu více, než je potřeba pro zkrocení inflace. Kolektivní dopad nekoordinované politiky může být ve výsledku suboptimální pro všechny.

Tato hypotéza má však několik slabin. Paralely s tradiční, depreciační měnovou válkou jsou nepřesné, protože prostor pro oslabování vlastní měny intervencemi je neomezený, zatímco prostor pro posílení je ohraničen velikostí rezerv. Relativní síla jednotlivých centrálních bank je navíc extrémně nerovná a vítěz takové „války“ může být nakonec jen jeden, a to americký Fed ovládající dominantní globální rezervní měnu, kterou investoři při stejném zhodnocení budou vždy držet raději než jakoukoliv jinou.

Americká měnová politika totiž z velké části určuje globální finanční podmínky. Dominance dolaru v globální obchodní, finanční i platební infrastruktuře je nadále nesporná.[5] V roce 2022 se tedy nejednalo ani tak o měnovou válku, v níž by se státy vzájemně předháněly ve zvyšování sazeb a devizových intervencích, aby část inflačních tlaků přesunuly ostatním. Spíše se jednalo o spillover měnové politiky USA, daný specifickou rolí dolaru, která nutila ostatní země tlumit dopad na jejich měnu. „Spillback“ zpět do USA je přitom jen omezený (Ca' Zorzi a kol., 2021).

Z titulu kurzových spilloverů tedy spíše než k přílišnému globálnímu zpřísnění může docházet k přílišnému zpřísnění pouze v některých ekonomikách. Konkrétně v těch, pro které by byly vhodnější uvolněnější finanční podmínky než ty vytvořené Fedem. Gopinath a Gourinchas (2022) uvádí, že na kurz dolaru jsou tradičně citlivé zejména rozvíjející se trhy. Mají vyšší průsak kurzu do spotřebitelských cen, protože jsou více závislé na dovozech, zejména těch fakturovaných v dolarech (). Až 80 % veřejného i soukromého vnějšího zadlužení rozvíjejících se ekonomik je navíc denominováno v cizí měně, především v dolarech (Obstfeld a Zhou, 2022). Dolarové posílení tedy rychle navyšuje dluhovou službu v domácí měně. V neposlední řadě vyšší dolarové sazby zvyšují atraktivitu bezpečných dolarových aktiv a motivují odliv kapitálu z rozvíjejících se trhů, který depreciaci domácí měny dále prohloubí. Lokální centrální banky tedy musí na posilování dolaru reagovat vlastním zpřísňováním měnové politiky, které ale nemusí být žádoucí z pohledu domácí ekonomiky.

„Naše měna, váš problém“

Spillovery americké měnové politiky mají dlouhou historii. Dolarové zpřísnění globálních finančních podmínek přispělo na rozvíjejících se trzích k mnoha platebně-bilančním, finančním, bankovním i dluhovým krizím.[6] Obstfeld a Zhou (2022) identifikují vliv dolarové apreciace na pokles HDP, spotřeby, investic i vládních výdajů v méně rozvinutých ekonomikách. Arteta a kol. (2022) ukazují, že dopad na ostatní ekonomiky závisí na povaze šoku, který zpřísnění dolarových měnových podmínek vyvolá. Varují, že povaha aktuálního šoku, kdy Fed zpřísňuje navzdory očekávané recesi, zpravidla vede k obzvláště negativním přelivům do rozvíjejících se trhů, utažení finančních podmínek a propadu ekonomické aktivity.

Ve druhé polovině 20. století se globální přelivy americké měnové politiky částečně dařilo řešit mezinárodně koordinovanými intervencemi. Po pádu Bretton-woodského měnového systému a pevné směnitelnosti dolaru za zlato na počátku 70. let nastaly ve světové ekonomice situace, kdy slabý dolar (1976-1980) a později silný dolar (1980-1985) vyvolával problémy nejen samotným Spojeným státům, ale i jejich hlavním obchodním partnerům. Koordinované intervence centrálních bank, což není vůbec běžná situace, se staly realitou v září 1985, kdy se v hotelu Plaza v New Yorku sešli zástupci tehdejší skupiny nejvyspělejších zemí G5 (US, UK, FR, DE a JP) a dohodli se, že budou společně intervenovat na devizových trzích proti silnému dolaru. V současné době jsou podobné úmluvy téměř vyloučeny.

„Oběti“ americké měnové politiky ovšem tentokrát mohou být odlišné než v 80. letech. Část rozvíjejících se ekonomik, zejména v Latinské Americe, těží z vysokých cen komodit. Mexické peso, brazilský real i peruánský sol v roce 2022 vůči dolaru dokonce posílily. K mírnějším dopadům oproti dřívějším epizodám mohou vést i vysoké devizové rezervy, naakumulované v uplynulé dekádě, či nižší podíl cizoměnového vnějšího dluhu napříč rozvíjejícími se ekonomikami. Ve složitější situaci se naopak mohou nacházet některé relativně rozvinutější ekonomiky v Evropě, které jsou významnými dovozci energií a geograficky exponované válce na Ukrajině.

Všechno chce svůj čas

Zvyšování sazeb ve vyspělých ekonomikách nevynikalo jen svou synchronicitou, ale také razancí. Měnová politika eurozóny poskytuje dobrý příklad. V historickém pohledu bylo tradičním přístupem (nejen) ECB zvyšovat základní sazby o 25 b. b., intenzivně komunikovat budoucí trajektorii sazeb a formovat hladce očekávání o budoucím vývoji měnové politiky. Situace v roce 2022 si však vyžádala razantnější kroky směrem ke zpřísnění měnové politiky, kdy se depozitní sazba dostala během půl roku ze záporných hodnot na 2 %.

ECB se stejně jako další centrální banky při svém rozhodování opírá o standardní fungování měnové transmise, tj. vazbu mezi nástroji měnové politiky (měnověpolitické úrokové sazby, politiky z pohledu rozvahy centrální banky či její komunikace) a finančními podmínkami v ekonomice. Přísnější finanční podmínky se pak s časovým odstupem propíšou do ochlazení ekonomiky, což s dalším časovým odstupem sníží inflaci. Proto také centrální banky mají svůj horizont měnové politiky vzdálený zpravidla několik čtvrtletí až pár let v budoucnosti.

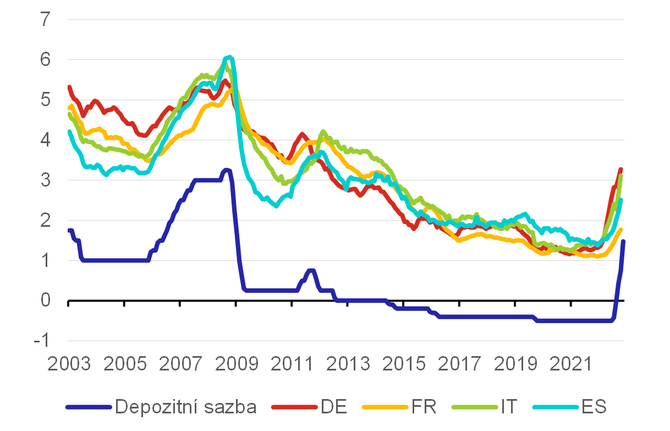

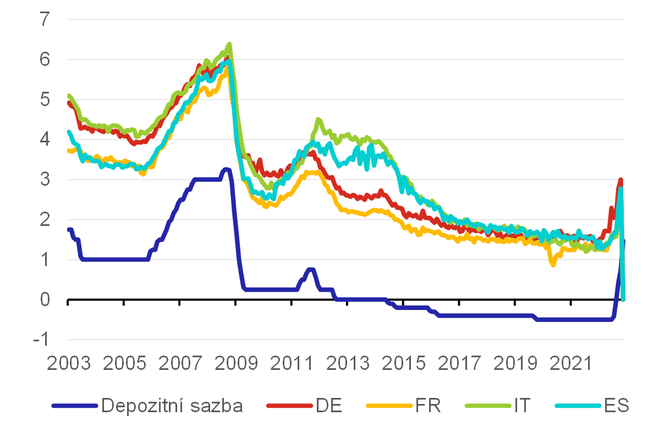

Standardní transmisní vazby mohou ovšem fungovat odlišně v prostředí prudkého růstu úrokových sazeb. Přenos ze základních sazeb do klientských úrokových sazeby u úvěrů podnikům a domácnostem lze ilustrovat pomocí Kompozitního indikátoru úvěrových nákladů (KIUN). Ten počítá ECB jako srovnatelné měřítko úvěrových nákladů napříč zeměmi a splatnostmi. Jeho dlouhodobý vývoj pro firmy a domácnosti ukazují Grafy 5 a 6, přičemž se potvrzuje hladký propis základních sazeb do úrokových nákladů. Výjimkou bylo období po finanční a dluhové krizi, kdy došlo ke značné finanční fragmentaci. Úrokové náklady v některých zemích (Itálie, Španělsko) nereagovaly na uvolnění měnových podmínek a zůstávaly vysoké.

Graf 5 – Kompozitní indikátor úrokových nákladů u úvěrů pro domácnosti

(v %)

Graf 6 – Kompozitní indikátor úrokových nákladů u firemních úvěrů

(v %)

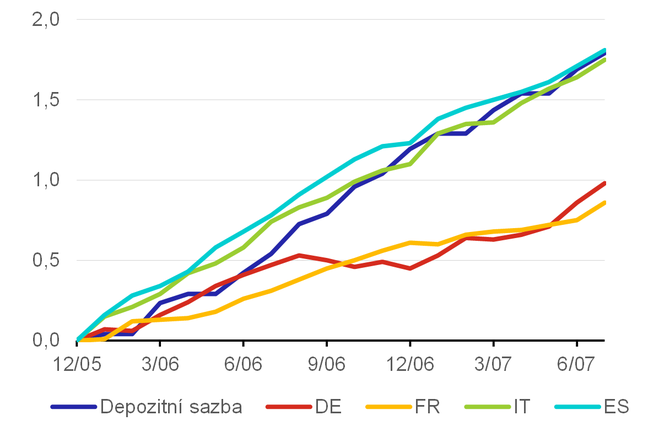

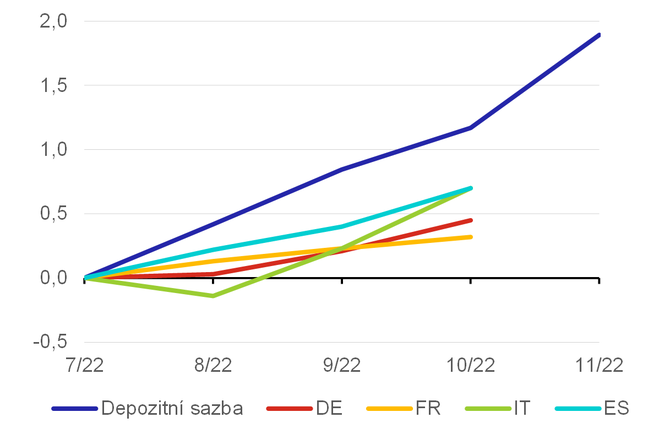

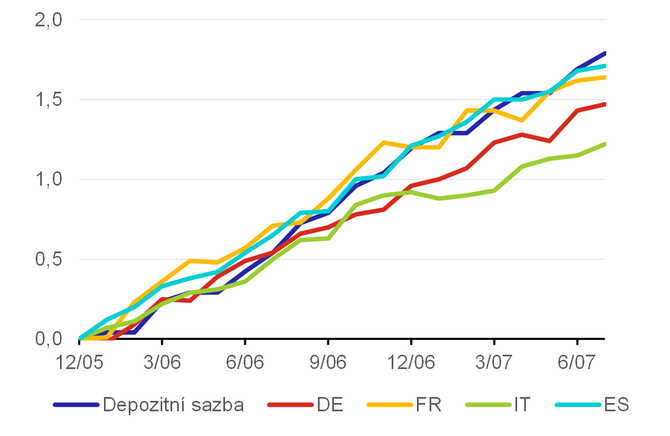

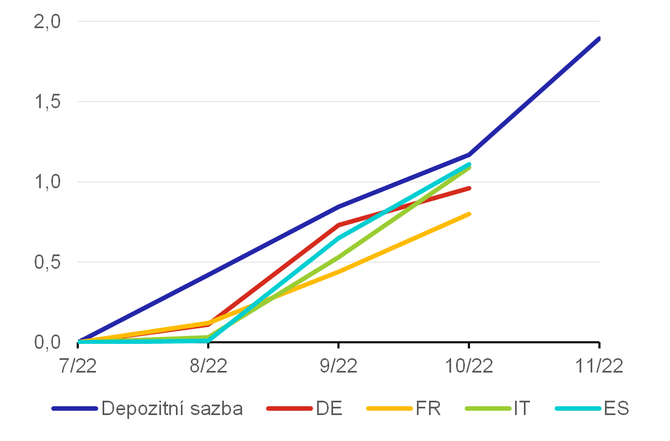

V současném zpřísňovacím cyklu úrokové náklady zřetelněji zaostávají za měnověpolitickými sazbami. Na Grafech 7 a 8 jsou srovnány kumulativní změny v depozitní sazbě ECB s kumulativními změnami v KIUN pro domácnosti a firmy v různých zemích. Pro jednoduchost srovnáváme období 2005 až 2007 před globální finanční krizí, které se neslo ve znamení pravidelných malých změn v základních sazbách. Graf vlevo potvrzuje, že změny v klientských úrokových sazbách minimálně do poloviny roku 2006 velmi dobře kopírovaly změny v depozitní sazbě ECB. V případě firem pak kopírování platilo do značné míry až do konce cyklu zvyšování sazeb. Graf vpravo pak ilustruje aktuální cyklus razantního zvyšování sazeb odstartovaný loni v létě. V případě klientských úrokových sazeb u úvěrů domácnostem i firmám je patrné zaostávání nárůstu nákladů, třebaže je výrazně menší v případě podnikových úvěrů.

Graf 7a – Kumulativní změny v depozitní sazbě a KIUN: domácnosti v letech 2005–2007

(v %)

Graf 7b – Kumulativní změny v depozitní sazbě a KIUN: domácnosti v roce 2022

(v %)

Graf 8a – Kumulativní změny v depozitní sazbě a KIUN: firmy v letech 2005–2007

(v %)

Graf 8b – Kumulativní změny v depozitní sazbě a KIUN: firmy v roce 2022

(v %)

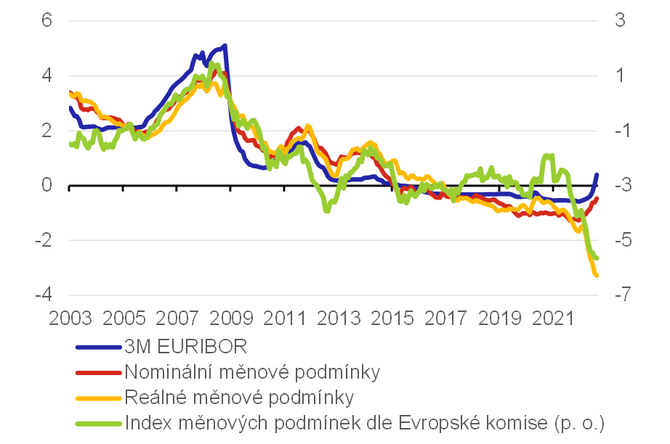

Také komplexnější pohledy na transmisní mechanismy potvrzují pomalejší reakci finančních podmínek na politiku ECB. Úrokové náklady domácností a firem zachycují jen část finančních podmínek v eurozóně. Detailnější obrázek nám může poskytnout tzv. Index měnových podmínek (MCI), který zohledňuje například i dluhopisové výnosy či efektivní kurz eura. Na Grafu 9 je znázorněn index v nominálním a reálném vyjádření ve srovnání s tržní úrokovou sazbou 3M EURIBOR. Zatímco tržní úroková sazba se vlivem zvýšení sazeb v červenci 2022 dostala do kladných hodnot, MCI v reálném vyjádření se ještě více propadl. I nominální měnové podmínky se jen pozvolna vracejí na úroveň z let 2015 až 2016. Měnové podmínky v eurozóně se během podzimu roku 2022 dále zpřísnily, ale stále jsou velmi vzdáleny restriktivnímu postoji z období před nástupem globální finanční krize. Zhruba podobný příběh indikuje také odlišně konstruovaný index reálných měnových podmínek v eurozóně z dílny Evropské komise (Graf 9).[7]

Graf 9 – Indexy nominálních a reálných měnových podmínek v eurozóně

(v %)

Pozn.:Indexy jsou konstruovány jako hlavní komponenta úrokových sazeb pro domácnosti, firmy, 3M EURIBOR a výnosy dluhopisů či efektivní kurz eura. Data v reálném vyjádření jsou deflována inflačními očekáváními ze Survey of Professional Forecasters (SPF). MCI Evropské komise se vypočítá jako vážený průměr reálné krátkodobé úrokové sazby a reálného efektivního směnného kurzu ve vztahu k jejich hodnotě v základním období. Tyto váhy odrážejí relativní dopad každé proměnné na HDP po dvou letech a jsou odvozeny ze simulací v modelu Interlink OECD.

Shrnutí

Mimořádná plošnost a razance současného zpřísňovacího cyklu měnové politiky vytváří pro centrální banky nové výzvy. Globální synchronicita komplikuje snižování inflace přes kurzový kanál, který na rozdíl od jiných kanálů má nulový globální součet. Klíčovou roli v roce 2022 hrálo zejména zpřísnění politiky amerického Fedu, které skrze silnější dolar posilovalo inflační tlaky v ostatních ekonomikách. Pro ekonomiky, pro které je kurz klíčovou součástí měnových podmínek, může „držení kroku“ s americkými sazbami představovat přílišné zbrždění domácí ekonomiky. Částečným řešením pro menší ekonomiky s dostatečnými rezervami může být opatrné použití devizových intervencí k tlumení dopadů silného dolaru.

Zpřísnění finančních podmínek nemusí proběhnout v odpovídající míře a stejně rychle jako zvýšení sazeb. Finanční trhy na zásahy centrální banky reagují s jistým časovým odstupem, které může být citelnější v době prudkého zvyšování sazeb. Pomalejší než obvyklá transmise může vést k pokušení opět zasáhnout, aby centrální banky rychleji dosáhly svého cíle či signalizovaly svůj postoj. To ovšem může vést k přílišnému utažení.

Zdroje

Arteta, C., Kamin, S., Ruch, F. U. (2022), “How Do Rising U.S. Interest Rates Affect Emerging and Developing Economies? It Depends“, Policy Research Working Paper 10258, World Bank, https://documents.worldbank.org/curated/en/099036212082239238/IDU032d1feef0db0d0480e0b3190f92d87c50de8

BIS (2022), “Annual Economic Report”, June 2022, https://www.bis.org/publ/arpdf/ar2022e.htm

Dieppe, A., Brignone, D. (2022), „Synchronised interest rate hikes, spillovers and risks to global growth“, VoxEU Column, CEPR, https://cepr.org/voxeu/columns/synchronised-interest-rate-hikes-spillovers-and-risks-global-growth

Ca' Zorzi, M, L Dedola, G Georgiadis, M Jarociński, L Stracca and G Strasser (2021), „Making waves–Fed spillovers are stronger and more encompassing than the ECB’s”, ECB Working Paper Series No 2407

ECB (2022a), Press conference, December 15, 2022, https://www.ecb.europa.eu/press/pressconf/2022/html/ecb.is221215~197ac630ae.en.html

ECB (2022b), “The international role of the euro“, June 2022, https://www.ecb.europa.eu/pub/pdf/ire/ecb.ire202206~6f3ddeab26.en.pdf

Fed (2022), Press Conference, November 1-2, 2022 FOMC Meeting, https://www.federalreserve.gov/monetarypolicy/fomcpresconf20221102.htm

IMF (2022a), “Countering the Cost-of-Living Crisis”, IMF World Economic Outlook, October 2022, https://www.imf.org/en/Publications/WEO/Issues/2022/10/11/world-economic-outlook-october-2022

IMF (2022b), staff calculations published in Gopinath, G. and Gourinchas, P. E. (2022), “How Countries Should Respond to the Strong Dollar”, IMF Blog, 14 October 2022, https://www.imf.org/en/Blogs/Articles/2022/10/14/how-countries-should-respond-to-the-strong-dollar

Gopinath, G., Boz, E., Casas, C., Diez, F. J., Gourinchas, P. E., Plagborg-Moller, M. (2020), “Dominant Currency Paradigm”, American Economic Review, 110(3): 677-719

Gopinath, G. a Gourinchas, P. E. (2022), “How Countries Should Respond to the Strong Dollar”, IMF Blog, 14 October 2022, https://www.imf.org/en/Blogs/Articles/2022/10/14/how-countries-should-respond-to-the-strong-dollar

Obstfeld, M. (2022), “Uncoordinated monetary policies risk a historic global slowdown”, PIIE Blog, 12 September 2022, https://www.piie.com/blogs/realtime-economic-issues-watch/uncoordinated-monetary-policies-risk-historic-global-slowdown

Obstfeld, M. a Zhou, H. (2022), “The Global Dollar Cycle”, Brookings Papers on Economic Activity, https://www.brookings.edu/wp-content/uploads/2022/09/Obstfeld-Zhou-Conference-Draft-BPEA-FA22.pdf

OECD (2022), “Confronting the Crisis”, OECD Economic Outlook, November 2022, https://www.oecd.org/economic-outlook/november-2022/

UNCTAD (2022), “Development prospects in a fractured world: Global disorder and regional responses”, Trade and Development Report 2022, https://unctad.org/system/files/official-document/tdr2022_en.pdf

World Bank (2022), “Risk of Global Recession in 2023 Rises Amid Simultaneous Rate Hikes”, EFI Policy Note 4, September 2022, https://www.worldbank.org/en/news/press-release/2022/09/15/risk-of-global-recession-in-2023-rises-amid-simultaneous-rate-hikes

Klíčová slova

Centrální banky, měnová politika, měnové podmínky

JEL Klasifikace

E52, E43, F45

[1] Centrální banky také mohou přistoupit k prodejům jen části aktiv ve vybraných segmentech finančních trhů a tím tlumit rizika, která prudké zpřísňování měnových podmínek může vytvářet pro finanční stabilitu.

[2] Je třeba ovšem dodat, že na počátku roku 2020, kdy propukla covidové pandemie, došlo k historicky největší vlně globálního uvloňování měnových podmínek. Tedy na počátku roku 2022 panovaly v mnoha zemích rekordně uvolněné měnové podmínky a např. ECB ukončila kvantitativní uvolňování až ve druhé polovině roku 2021.

[3] K opatrnějšímu postupu přispívají mnohé faktory, včetně již pozorovaného zvolnění spotřebitelské poptávky, ochlazení pracovního trhu a prudkého zpomalení na trhu hypoték a realit ve většině významných ekonomik. Oslabily také nákladové vlivy na globální inflaci. Přetížení dodavatelských řetězců ustupuje, klesají ceny námořní přepravy, zvolňuje inflace výrobců (PPI) a snižují se ceny komodit včetně energetických i agrárních. Nepřibývá navíc důkazů, že hrozí významnější odkotvení inflačních očekávání nebo vznik mzdově-inflační spirály. K opatrnosti tlačí některé centrální banky také starost o finanční zranitelnost, ať už se jedná o riziko nekontrolovaného poklesu cen aktiv, realitního kolapsu či riziko panických prodejů státních dluhopisů (například kvůli kreditnímu riziku v předlužených státech eurozóny či nečekaným likviditním slabinám například na trhu UK gilts nebo US Treasuries).

[4] Tento kanál vyrovnávání portfolia na finančních trzích, který vede k posílení dolaru při růstu sazeb Fedu, může být dale posílen i nejistotou nebo šokem, který zvyšuje poptávku po bezpečných aktivech. Takovým šokem byl v roce 2022 zejména počátek války na Ukrajině a s ním spojená krize cen energií.

[5] Podíl devizových rezerv v USD na celkových světových devizových rezervách dosahuje téměř 60 %, tedy trojnásobně vyšší hodnoty v porovnání s EUR (ECB, 2022b). Podíl světového obchodu fakturovaného v USD je zhruba 40 % (Gopinath a Gourinchas, 2022), přičemž v dolarech se kótují ceny ropy a dalších klíčových komodit. Dolar tvoří 45 % obratu na devizovém trhu, 65 % mezinárodních dluhových závazků a přes 40 % mezinárodních plateb; ve všech ukazatelích s odstupem před druhým eurem (ECB, 2022b). Dluhopisy americké vlády jsou dlouhodobě považovány za nejobjemnější a nejlikvidnější globální bezpečné aktivum.

[6] Například po razantním zvýšení sazeb Fedem v 80. letech, pod vedením P. Volckera, došlo k vlně státních bankrotů zemí v Latinské Americe. Podobné dopady na rozvojové trhy mělo i prudké měnové zpřísnění Fedu v roce 1994 (včetně krizí v Mexiku a Argentině) či ohlášené utlumení kvantitativního uvolňování v roce 2013 (tzv. „taper tantrum“ přinesl prudký úprk kapitálu z rozvojových trhů).

[7] https://economy-finance.ec.europa.eu/economic-research-and-databases/economic-databases/monetary-conditions-index_en

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Vyhledání plátců DPH podle jejich identifikačního čísla (IČO)

- Srovnání půjček - sazby, podmínky, poplatky

- Rodičovský příspěvek: nárok, výše a podmínky

- Pěstounská péče - dávky a jejich výše

- Svět - státy světa a jejich ekonomika

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Jednotný kurz - Jednotné účetní měnové kurzy MFČR

- Koupit 1 EUR (euro) - valuty, měnová kalkulačka

- čnBlog – Ovlivňuje plošnost a razance zpřísnění měnových podmínek jejich dopad na globální ekonomiku?

- Ovlivňuje plošnost a razance zpřísnění měnových podmínek jejich dopad na globální ekonomiku? - čnBlog

- Ovlivňuje plošnost a razance zpřísnění měnových podmínek jejich dopad na globální ekonomiku?

- čnBlog – Odhad dopadu pandemie COVID-19 na ekonomiku ČR (aktualizace)

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.