Reflexe recese a skvělý rok 2024

Mario Gabelli v jednom nedávném rozhovoru mluvil o tom, jak hovoří s managementem řady firem. Ukazuje se prý, že jejich vedení se učí, jak se vypořádat s růstem sazeb, tlakem na rozvahy, vlivem silného dolaru a inflace a řady dalších faktorů. Pan Gabelli se přitom domnívá, že letos to bude s tržbami obchodovaných společností docela dobré. Dnes o jeho detailnějším pohledu na výsledky firem a o tom, jak sedí na celkové nastavení trhu.

Pan Gabelli se domnívá, že hrubé marže budou pod větším tlakem, než tržby, další provozní náklady by měly “být pod kontrolou”. První poloviny roku by celkově mohla být náročnější, ale investor vidí i plusy. Zejména na straně amerického spotřebitele a otevírání čínské ekonomiky. A jeho pohled tu dnes prezentuji proto, že tok hotovosti by podle něj měl být letos „OK” a v příštím roce „skvělý”.

Docela často (naposledy včera) tu ukazuji předstihové indikátory, podle kterých by letos mělo dojít k výraznému poklesu ziskovosti obchodovaných firem. Nicméně konsenzus o něm (zatím) nehovoří. K tomu se dá dodat, že akcie by ale ani neměly být o pár příštích čtvrtletích, ale dlouhodobém vývoji (opět viz včerejší článek Dlouhodobý fundamentální trend a predikční model od Morgan Stanley).

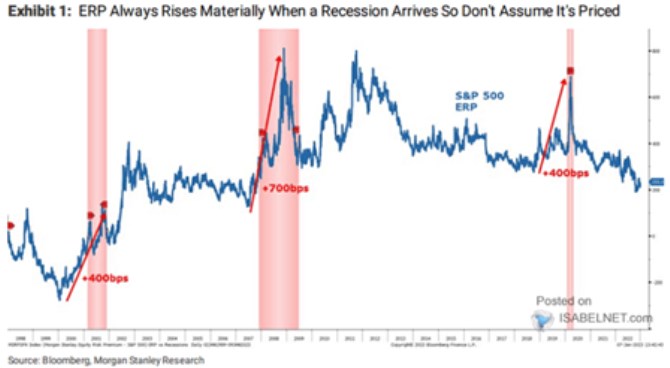

Pan Gabelli poukazuje na rok 2024, který by měl být z hlediska tvorby hotovosti výjimečný. Pokud jsou podobně nastavena očekávání celého trhu, vysvětlovalo by to mimo jiné současné stále dost vysoké valuace. Čímž se dostávám k aktuální verzi grafu od Morgan Stanley. Měly by v něm být rizikové prémie akciového trhu:

Zdroj: Twitter

MS ony údajné prémie počítá jako rozdíl mezi obráceným PE a výnosy desetiletých vládních dluhopisů. PE je ale dáno těmito výnosy, rizikovou prémií a také růstovým výhledem. Onen rozdíl tedy neukazuje jen na rizikovou prémii, ale na ní spolu s očekávaným růstem zisků. Nemusí jít o slabou stránku grafu, možná spíše o silnou, protože není informačně ošumněn odhady růstu (tak, aby šlo spočítat čisté prémie). Jde jen o to, jak křivku interpretovat – spíše jako míru celkového optimismu (náklonnosti k riziku a náklonnosti k vyšším očekáváním).

Graf nám tedy ukazuje, že popsaným způsobem měřený optimismus je nyní na amerických akciích z perspektivy posledních více než 20 let mimořádně vysoký. Investoři mají velmi malou averzi k riziku a/nebo vysoká růstová očekávání. Buď tedy nevěří v recesi, nebo jen v mělkou, kterou svým významem zdaleka předčí dlouhodobější výhled, začínající v druhé polovině roku, či v roce 2024.

MS v grafu ale poukazuje na to, že minulé recese sebou nesly znatelný růst křivky a evidentním dopadem na celý trh. Podle jedné logiky by tedy recese mohla být v cenách odražena s tím, že bude mělká a po ní přijde něco „skvělého“. Podle druhé prostě ještě ceny a valuace recesi nereflektují.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory