Dlouhodobý fundamentální trend a predikční model od Morgan Stanley

Při zpětném pohledu se zdá, že u akcií bylo docela významné číslo 6,5 %. Podíváme se proč a přidáme pohled to, co říká cyklický model Morgan Stanley ohledně dalšího vývoje zisků.

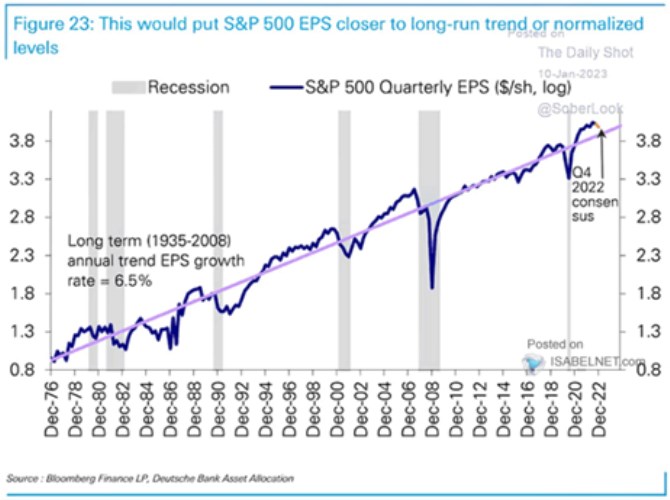

1. Trend a cyklus: DB v následujícím grafu ukazuje vývoj čtvrtletních zisků na akcii v americkém indexu SPX. Patrné jsou dlouhodobé cykly, často zakončené ziskovou recesí (která se nutně nemusí krýt s recesí v celé ekonomice). DB v grafu vypichuje to, že konsenzus ohledně výsledků za čtvrté čtvrtletí minulého roku uzavírá vzdálenost mezi skutečnými zisky a dlouhodobým trendem. Nicméně určitá mezera by stále přetrvávala:

Zdroj: Twitter

2. Férové nacenění s 6,5 %: Pokud bychom předpokládali, že (i) zisky a dividendy porostou dlouhodobě v souladu s uvedeným trendem a (ii) přidali k tomu současné bezrizikové výnosy ve výši 3,5 % a rizikovou prémii akcií ve výši 5,5 % (požadovaná návratnost 9 %), vyjde nám „férový“ dividendový výnos kolem 2,5 % (obrácený poměr cen k dividendám, který se rovná jedné dělené rozdílem mezi požadovanou návratností a růstem dividend).

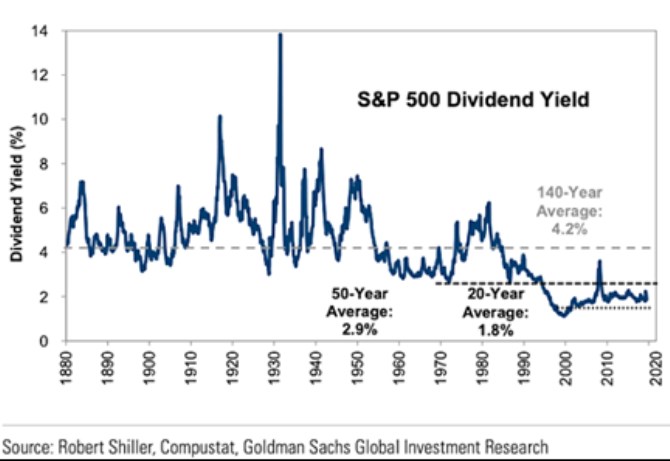

Současný dividendový výnos indexu SPX je kolem 1,7 %, ceny jsou tak relativně k dividendám znatelně výš, než by naznačovalo výše uvedené. K tomu má v sobě onen příklad docela přívětivý poměr bezrizikových sazeb k růstu zisků: Výnosy dlouhodobých dluhopisů by nyní cca odpovídaly nominálnímu potenciálu americké ekonomiky (pokud počítáme s cca 2% inflací a necelými 2 % reálného dlouhodobého růstu). Oněch trendových 6,5 % u zisků a dividend by ale pak implikovalo, že podíl zisků na příjmech se bude zvyšovat. Už nyní je přitom na dost vysokých hodnotách.

Mimochodem, ani oněch 2,5 % by historicky nebylo nijak vysoko:

Zdroj: Twitter

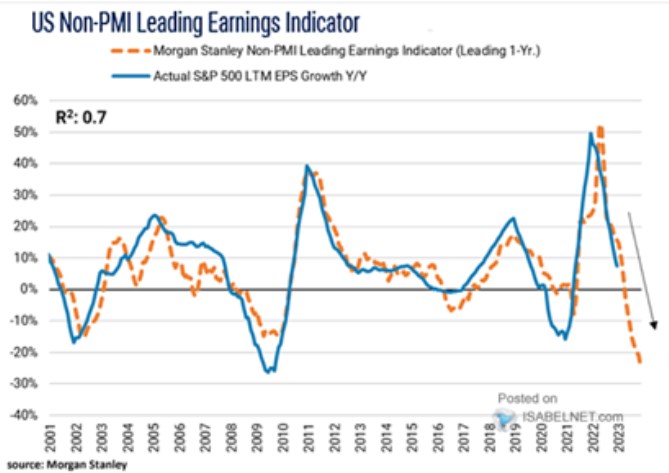

3. Cyklický model od MS: Pro druhou skupinu čtenářů, kteří se zaměřují zejména na kratší období, je tu následující graf s predikčním modelem vývoje zisků od Morgan Stanley. Shodou okolností se aktuální meziroční růst nepohybuje daleko od oněch 6,5 %. Oranžová křivka mu ale moc nefandí:

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Dlouhodobý fundamentální trend a predikční model od Morgan Stanley

- MORGAN STANLEY (MS) - aktuální graf akcie MORGAN STANLEY (MS) v bodech

- Morgan Stanley: Tržby i zisk nad odhady, zvýšení dlouhodobého výhledu

- Tento týden nabídne dividendy od Morgan Stanley, Texas Instruments, Kinder Morgan, Dorchester Minerals a spousty dalších

- Letní prognóza ČNB poprvé na novém predikčním modelu (Video)

- Predikční model ČNB dostává nové plus - Česká národní banka

- Vydělejte na fundamentálních trendech

- Jedna věc jsou fundamentální trendy, druhá spekulace

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.