Iracionální bublina na technologiích, jenže obráceně - Víkendář

Cathie Wood, která stojí v čele ARK Invest, se pevně drží svého názoru, podle kterého začnou inflační tlaky prudce slábnout a monetární politika v USA tudíž nebude utažena takovým způsobem, jak se mnoho lidí domnívá. Podle ní na to ukazuje řada indikátorů a také pokles výnosů dlouhodobých dluhopisů, který jde přímo proti zvedání sazeb. „Dluhopisový trh, který by měl být na rostoucí sazby nejcitlivější, se pohybuje opačným směrem,“ uvedla Wood.

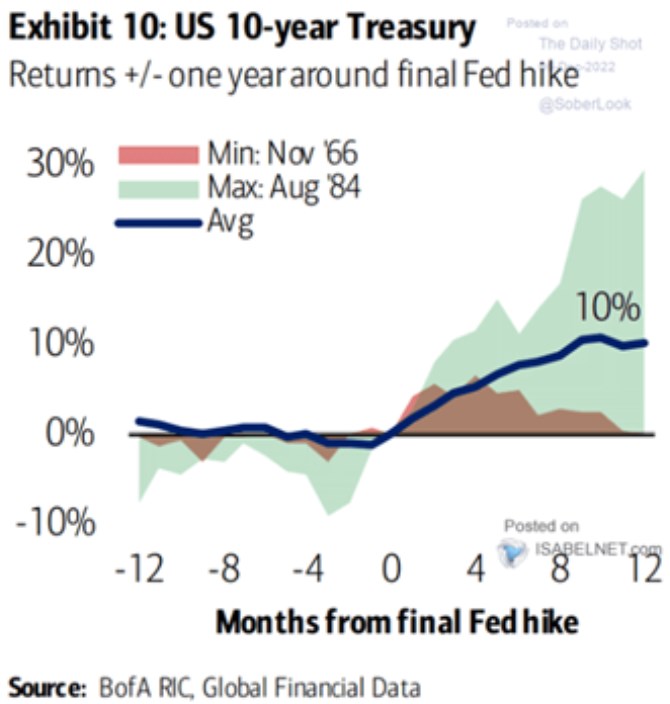

Typické chování dluhopisového trhu kolem konce cyklu zvedání sazeb ukazuje následující graf od Bank of America. Do posledního zvednutí sazeb mají ceny tendenci klesat, s koncem ale přichází růst cen, a tedy pokles výnosů:

Zdroj: Twitter

Na Yahoo se během rozhovoru zaměřili na návratnost portfolií ARK Invest. S tím, že sama Wood klade důraz na dlouhodobost jejich investic. Nicméně i když srovnáme jejich návratnost s návratností celého trhu od roku 2014, kdy byla firma založena, její portfolia zaostávají. Podepsal se na tom zejména propad cen růstových a technologických firem a na Yahoo vyzvídali, co by mělo přinést obrat. Wood na to reagovala s tím, že „takový trh tu ještě nebyl“ a akcie řady technologických firem podle ní trpí kvůli tomu, že současné prostředí je srovnáváno s tím, co se dělo během růstu a prasknutí technologické bubliny.

Wood pokračovala s tím, že během technologické bubliny se investoři zaměřovali na technologie ve snaze získat vyšší návratnost než celý trh. Problém byl ale podle ní v tom, že akciový trh předběhl dobu a řada technologií nebyla ještě plně k dispozici. Příkladem může být cloud. Dnes je ale situace úplně rozdílná, protože „technologie jsou připraveny a náklady jejich využití se nachází nízko“. Během posledních dvaceti let totiž skutečně přišel technologický pokrok, o kterém se hovořilo v období technologické bubliny.

„Tehdy to bylo iracionální,“ řekla investorka o technologické bublině. Jenže iracionalita podle ní panuje i nyní, avšak z druhé strany. Tedy v přílišné skepsi k řadě technologických společností. Některé akcie se totiž nyní nacházejí níž než na dně roku 2020. Za příklad neprávem opomíjené společnosti uvedla Wood Teladoc, která má nyní mnohonásobně vyšší tržby i marže než před pár lety, ale cena její akcie tomu neodpovídá.

Na Yahoo poukázali, že Teladoc je stále ztrátový, což ovšem investorka komentovala s tím, že hrubé marže (rozdíl mezi tržbami a přímými náklady) se již nyní nacházejí velmi vysoko. Jde tak o typickou firmu, která na úrovni hrubých zisků vydělává, ale stále hodně investuje do další expanze, což snižuje její celkovou ziskovost. Wood pak za příklad iracionality považuje to, že tato firma má hrubé marže mezi 60 – 70 %, zatímco firmy na Nasdaqu kolem 43 %. Ovšem Teladoc se obchoduje zhruba za dvojnásobek tržeb, zatímco Nasdaq za 3,25násobek tržeb.

Zdroj: Yahoo Finance

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory