Proč fondy inflačních dluhopisů klesají, když inflace roste?

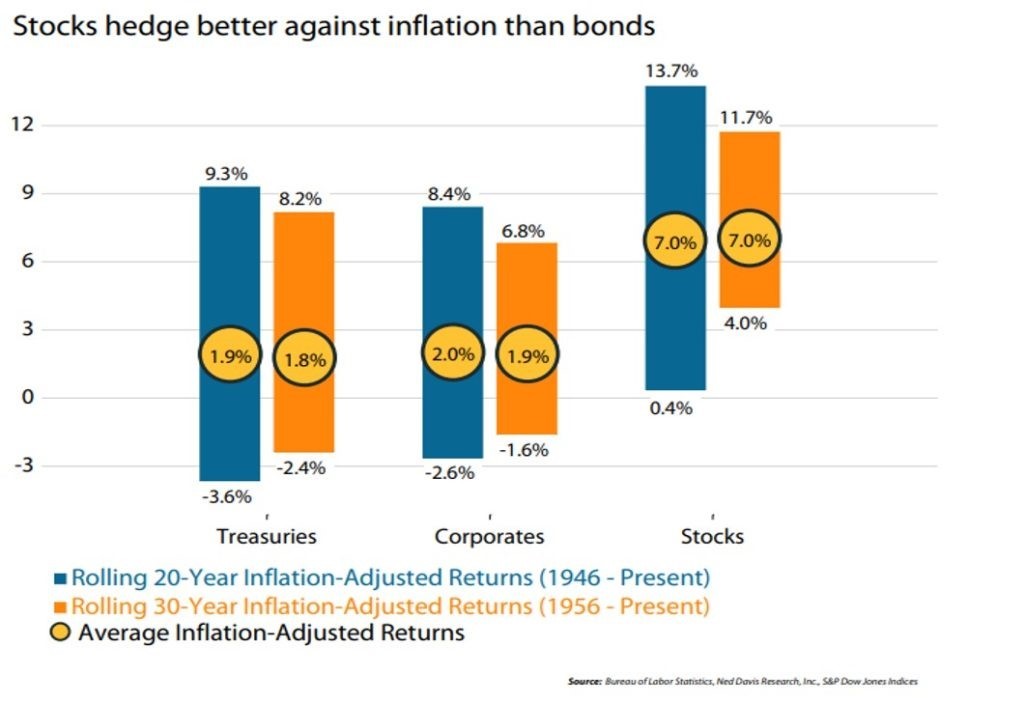

Různí investoři mají různé investiční cíle. Každý chce dosahovat reálného ZHODNOCENÍ svých peněz, ale zásadně se liší jejich pohled na RIZIKA spojená s investicemi. Právě správné vyvážení VÝNOSU a RIZIK je pro splnění investičních cílů klíčové. Pokud bychom zohledňovali pouze očekávané reálné (o inflaci očištěné) zhodnocení, mohli bychom říci, že pro dlouhodobého investora je nejlepší portfolio složené z akcií.

Dluhopisy na tom pochopitelně byly hůře. Na dvacetiletém horizontu přinášely výnos v průměru kolem 2 % p.a. nad inflaci, v nejhorších případech to byl záporný reálný výnos −3,6 % p.a. Jedná se o výnosy snížené o míru inflace.

Portfolio 50/50

Je přirozené, že většina investorů ve svém portfoliu kombinuje různá aktiva. Snaží se diverzifikovat rizika spojená s jednotlivými typy aktiv a minimalizovat dopady případných krizových scénářů. V minulosti se často mluvilo o portfoliu 50/50 = akcie/dluhopisy. Takové portfolio v sobě kombinovalo dynamiku akcií s konzervativními dluhopisy a neslo pro většinu investorů smysluplný výnos s přijatelnou mírou kolísavosti.

Tato strategie ale v posledních deseti letech významně ztrácela na své atraktivitě hlavně z důvodu extrémně nízkých úrokových sazeb. Kuponové příjmy z dluhopisů klesly z původních 6 % p.a. na úroveň kolem 1 % p.a., někdy dokonce ještě níže. Jedinou šancí na zhodnocení dluhopisové investice se tak stal okamžik, kdy centrální bankéři snižovali úrokovou sazbu ještě níž a tím zvyšovali ceny dříve vydaných dluhopisů. Cena starších dluhopisů rostla, protože nové byly vydávány s nižším kuponem a byly tak méně atraktivní.

Oblíbenost portfolií 50/50 postupně klesala a začaly převažovat strategie s vyšším podílem akcií.

Inflační Dluhopisy Republiky

Na oblibě získaly v posledních letech hlavně vlivem rostoucí inflace i dluhopisy inflační. U nás v ČR jim udělal velkou reklamu Dluhopis Republiky, který se do konce roku 2021 nabízel i běžným investorům s kuponem vázaným na inflaci. Kdo loni nakoupil, mne si dnes ruce radostí, protože kupon bude za letošní rok zřejmě jednou z mála investic, která dokáže udržet krok se současnou extrémní inflací.

Ovšem i tato investice má svá rizika. Tím hlavním je pro mnoho investorů regionální závislost takové investice na prostředí České republiky a plná závislost na hodnotě české koruny, o které již i největší zastánci přestali prohlašovat, že se stane středoevropským švýcarským frankem. Podstatným faktorem je i to, že poslední emise byly svým kuponem vázané pouze na inflaci. Při délce jejich držení se snadno můžeme dočkat i výnosů, které nebudou v očích svých držitelů budit takové nadšení.

Zahraniční inflační dluhopisy

Typickým zástupcem zahraničních inflačních dluhopisů je americký TIPS. Je důležité si uvědomit, že většina inflačních dluhopisů vydávaných ve světě má jiný klíč k výpočtu svého výnosu, než tomu bylo u českých dluhopisů. Například zmiňovaný TIPS se vydává s fixním kuponem a inflace se do výnosu promítá tím, že se o výši inflace zvyšuje nominální hodnota daného dluhopisu, a tím se i zvyšuje vyplácený kupon.

Většinu dluhopisů si jako soukromí investoři napřímo koupit nemůžeme. Jejich emise je často veřejnosti nepřístupná nebo je tak velká, že i kdybychom měli dostatek prostředků (většinou desítky nebo stovky milionů Kč), vsadili bychom až příliš se svého portfolia na jednu kartu. Nejčastější cestou, jak do svého portfolia zařadit i dluhopisové pozice, je jejich nákup prostřednictvím investičních fondů. Využít můžete klasické podílové fondy, fondy kvalifikovaných investorů (FKI) nebo burzovně obchodované ETF. My sami využíváme v portfoliích našich klientů právě poslední zmiňované pasivní ETF fondy.

V případě nákupu protiinflačních dluhopisů na sekundárním trhu (burze) skrze ETF odpadá část starostí, ale hodnota investice může i klesat. Na rozdíl od přímého držení dluhopisu totiž nemáte zaručený návrat jistiny po splatnosti. Burzovně obchodovatelné fondy obvykle dluhopisy do splatnosti nedrží a vývoj investice závisí na ceně dané sekundárním trhem.

Hlavním rizikem kromě deflace je i růst úrokové míry. Objevují se lepší příležitosti, např. dluhopis s kuponem 2 % namísto dosavadního 1 %, a to snižuje hodnotu držených dluhopisů a potažmo i cenu ETF.

Výhodou dluhopisových burzovně obchodovatelných fondů je naopak vyšší likvidita, větší diverzifikace a přesná informace o trhem dané ceně.

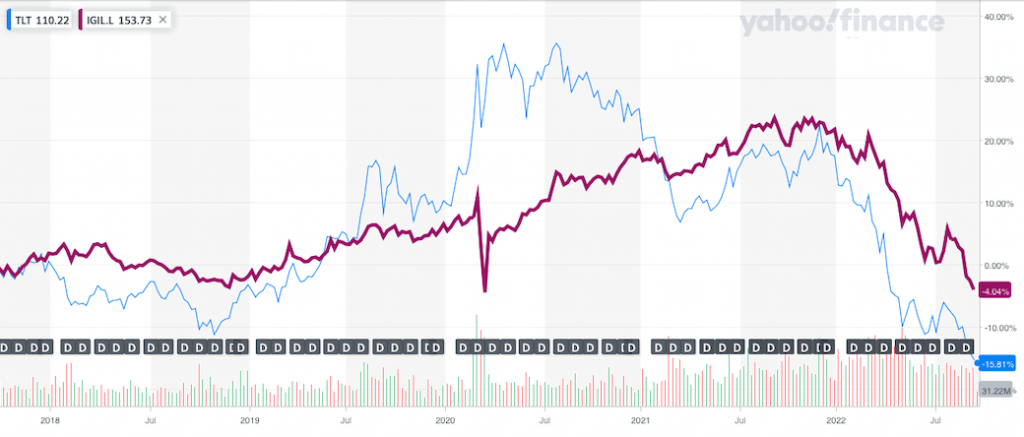

Jedním z reprezentantů kategorie inflačních ETF fondů je iShares Global Inflation Linked Govt Bond UCITS ETF. I u něj došlo vlivem růstu úrokových sazeb v posledním roce k citelnému poklesu hodnoty, stejně jako se tomu stalo i u ostatních dluhopisových fondů napříč finančním trhem. Na obrázku níže je vidět, že tento pokles byl o poznání nižší, než tomu bylo například u fondů, které drží dlouhodobé státní dluhopisy s fixním kuponem. V tomto případě porovnáváme náš fond inflačních dluhopisů (tučná fialová čára) s fondem iShares 20+ Year Treasury Bond ETF (slabá modrá čára), který investuje do státních dluhopisů se splatností 20 let a více.

Závěrem

Navzdory tomu, jak složitým obdobím si dluhopisy v posledních letech prošly, určitě patří do portfolií dlouhodobých investorů a rentiérů. Přináší do celkového portfolia větší stabilitu a klid a v řadě okamžiků pomáhají tlumit poklesy na akciovém trhu. V období recese totiž ceny akcií většinou klesají, ale zároveň jako podporu ekonomiky snižují centrální banky úrokové sazby, a tím tlačí ceny dluhopisů vzhůru. Jejich růst tak z části kompenzuje poklesy na akciích.

Jiří Cimpel, EFP

Jiří Cimpel je privátním investičním poradce a majitelem společnosti Cimpel & partneři. Ve financích působí již od roku 2002 a díky tomu se svými klienty mohl prožít růsty a krize za dvě poslední dekády. Tyto zkušenosti využívá denně při práci s novými klienty. Je držitelem prestižních evropských titulů EFA (Europien Financial Advisor) a EFP (Europien Financial Planner). Také je aktivním zvoleným členem výkonné rady AFPČR (Asociace finančních poradců ČR), která spojuje honorované finanční poradce v ČR. Posledních 5 let se věnuje, se svou rodinnou firmou Cimpel & partneři, privátnímu investičnímu poradenství a wealth managementu.

Cimpel & partneři

Cimpel & partneři

Cimpel & partneři je rodinná poradenská firma, specializující se na investiční poradenství a wealth management pro současné i budoucí rentiéry. Jsou průkopníky a propagátory honorovaného modelu investičního poradenství, který do ČR přináší z Velké Británie a USA. Díky honorovanému (bezproviznímu) modelu spolupráce a jejich orientaci na odměnu ze zisku investic, pracují nejčastěji pro zkušené investory - současné nebo bývalé majitele firem, podnikatele, lékaře, manažery a speciality z řad IT. Jejich specializací jsou burzovní investice prostřednictvím burzovně obchodovaných fondů (ETF), privátní investice do nemovitostí a jsou předními českými experty na oblast dědického plánování.

Pokud hledáte cestu, jak efektivně zhodnocovat své peníze, můžete si zdarma stáhnout jejich knihu Rentiérské minimum. Díky ní se naučíte spravovat své investice tak, jak to dělají největší světoví správci, jako je Nobelova nadace, se strategiemi, které nesou pravidelný a stabilní zhodnocení.

Více na https://cimpel.cz/.

Přečtěte si také

Poslední zprávy z rubriky Okénko investora:

Přečtěte si také:

Příbuzné stránky

- Inflace - 2020, míra inflace a její vývoj v ČR , Meziroční inflace v %

- SPOROBOND - otevřený podílový fond, Podílové fondy

- ROHLIK FIN.10,0/26 - Dluhopis ROHLIK FIN.10,0/26 aktuálně, kurzy Burza - akcie online

- Podílové fondy, investiční společnosti

- OPTIMUM, Podílové fondy

- SPOROINVEST - reinvestiční tř./retail, Podílové fondy

- Příspěvek na péči 2024 - kalkulačka: výška příspěvku na péči zůstává stejná jako v roce 2022 a díky inflaci si za příspěvek poživatelé pořídí méně slu

- Proč fondy inflačních dluhopisů klesají, když inflace roste?

- Proč fondy inflačních dluhopisů klesají, když inflace roste? - Diskuze, názory, doporučení a hodnocení

- Proč dolar slábne, když výnosy dluhopisů rostou?

- Proč ČNB nezvedla sazby, když inflace již roste ? Odpovídá M.Hampl

- 12.h - Evropa oslabuje s růstem inflačních rizik, BCPP klesá výrazněji, koruna slabší, zlato roste zpět k 1800 USD

Prezentace

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

25.11.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

22.11.2024 Výsledková sezóna: Obhájila Nvidia svou…

Okénko investora

Petr Lajsek, Purple Trading

Zmatek na ropném trhu. Jak se promítne do cen pohonných hmot?

Ali Daylami, BITmarkets

Olívia Lacenová, Wonderinterest Trading Ltd.

Elektrické návěsy od Range Energy: Klíč k udržitelnější kamionové dopravě?

Mgr. Timur Barotov, BHS

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory