Propad cen nemovitostí v USA může tvrdě zasáhnout spotřebitelský sentiment

Americký realitní sektor byl v roce 2008 v centru finančního krachu a trh nemovitostí je opět v centru pozornosti, protože nedostupnost bydlení se vrací na vrchol let 2005-2007, což vyvolává špatné vzpomínky.

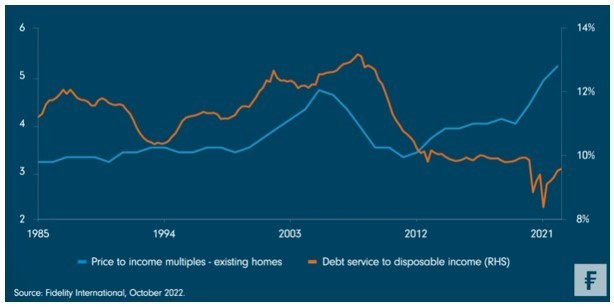

Graf: Ceny

nemovitostí v USA jsou vysoké, ale zadlužení domácností klesá

Tentokrát je nepravděpodobné, že by realitní sektor v USA ohrozil celý globální finanční systém. Přesto bude trh s nemovitostmi v nadcházejících měsících stále hlavním zdrojem finančních těžkostí pro spotřebitele, podniky i trhy.

Zralé na korekci

Jak ukazuje výše uvedený graf, z hlediska dostupnosti bydlení jsou dnešní ceny nemovitostí mnohem vyšší než před 15 lety a musí klesnout. Námi používaný ukazatel cen, který poměřuje ceny nemovitostí k příjmům stávajících kupujících, je vyšší než v letech 2007-2008, což je děsivé.

Je pokušením považovat to za předzvěst hlubší korekce – řekněme o 25 %, která by vystrašila současné majitele, pozastavila nové nákupy i prodeje a omezila spotřebitelské výdaje ve všech dalších oblastech. Mám však pocit, že se o to v příštích několika letech postará především inflace. Vzhledem ke skutečnosti, že ceny i mzdy v celé ekonomice rostou na pozadí nadprůměrné inflace, může reálný pokles hodnoty nemovitostí vyrovnat velkou část této nerovnováhy a limitovat potřebu výrazného nominálního poklesu cen realit.

To je dobrá zpráva. Špatnou zprávou je, že dopad na spotřebitelské výdaje bude pravděpodobně značný. Lidé obecně podceňují dva faktory související s vlastním bydlením – prvním jsou splátky hypotéky, které pro nové kupující prudce vzrostou. Druhým faktorem je to, jak bohatí se cítíte v důsledku hodnoty své nemovitosti a kolik v důsledku toho utrácíte. Prostředí rostoucích spotřebitelských cen a pomalého nebo záporného růstu cen nemovitostí není příznivé pro spotřebitelský sentiment.

Americká střední třída pocítí tlak

Profil a situace dlužníků je tentokrát odlišná. V letech 2005-2006 bylo v USA až 25 % všech hypoték s plovoucí úrokovou sazbou. Tentokrát se tento podíl pohybuje okolo 3 procent. Rovněž průměrné úvěrové skóre dlužníků je mnohem lepší – při skóre FICO okolo 700 je většina dlužníků v kategorii „prime“ a „super prime“ na rozdíl od „sub-prime“ krize v letech 2008/2009.

To by mělo činit finanční systém odolnějším. Říká nám to ale i něco o povaze toho, co přichází. Mezi prvonabyvateli nemovitostí, kteří se ocitnou pod tlakem, nebude tentokrát strádající dělnická třída s již tak napjatými rozpočty. Spíše to bude americká střední třída s dobrými pracovními místy a klesajícími reálnými disponibilními příjmy, která toto kolo potíží odnese. To se ještě zhorší, až začne růst nezaměstnanost, jak očekává FED.

Bolestivé, ale ne systémové

Z grafu tohoto týdne si můžeme odnést jedno pozitivum. Splátky dluhů, kterými jsou americké domácnosti obecně zatíženy, jsou v poměru k disponibilním příjmům mnohem nižší, než tomu bylo v roce 2008, kdy vypukla finanční krize. Opatření zavedená regulátory finančního sektoru na celém světě zahrnují mnohem přísnější kontroly rizika podstupovaného bankami, které jsou samy o sobě mnohem lépe kapitalizovány, než tomu bylo v době globální finanční krize.

„Stejně tak šok z krize hypotečních úvěrů v USA přispěl k tomu, že Američané jsou opatrnější, co se týče rizika, které podstupují. V roce 2006 činil podíl dluhu na příjmech přibližně 135 %. Nyní je to o 30 až 40 procentních bodů méně. Lidé jsou v zásadě méně zatíženi dluhy a měli by být schopni se vypořádat s tím, co přijde,“ vysvětluje Aditya Khowala, porftfolio manažer Fidelity International.

Tento otřes tedy nebude podobný tomu, čeho jsme byli svědky před 15 lety. Korekce zasáhne spotřebitelské výdaje, ale ne systém jako celek. Což bude jen malou útěchou pro ty, kteří budou pod tlakem vysoké inflace, vyšších splátek hypoték a pocitu, že jsou nyní mnohem méně zajištění než před rokem. Znamená to však, že v sázce je spíše hloubka recese než ohrožení samotného finančního systému.

Nemovitosti, reality - byty, domy

Poslední zprávy z rubriky Reality:

Přečtěte si také:

Příbuzné stránky

- Kdy můžete do předčasného důchodu a o kolik peněz přijdete?

- Sleva na poplatníka 2023 - 30.840. Kč. Slevu může uplatnit zaměstnanec i OSVČ. Sleva zůstává stejná jako v roce 2022.

- Benzín - aktuální ceny benzínu, vývoj cen

- Energie - vývoj cen energií na komoditních trzích

- Nafta - aktuální ceny motorové nafty, vývoj cen

- Energie - srovnání cen energií

- Srovnání cen plynu 2020

- Srovnání cen elektřiny 2020

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

Prezentace

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

12.12.2024 Český trh zaplavily extrémně zlevněné Samsungy.

05.12.2024 K nejprodávanějšímu telefonu sezony tablet zdarma.

Okénko investora

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

?