Finanční zdraví Čechů

Začněme lepšími zprávami. Standardní dobrou zprávou o ČR je relativně nízké zadlužení. Platí to pro stát, firmy i domácnosti. Zadlužení domácností dosahuje 60% ročních příjmů domácností. Mnou tolik opěvované Dánsko: přes 200%.

Výše zadlužení ovlivňuje manévrovací prostor, nebo výši úrokových nákladů, které musíme platit. Takže v tomto ukazateli si nevedeme špatně. Co se týká struktury, tak spotřební úvěry podíl na HDP několik let drží stabilní, naopak rostou úvěry na bydlení.

U úvěrů na bydlení se promítá jednak vyšší životní úroveň, samozřejmě rostoucí ceny nemovitostí (a stavebních prací/materiálu). Dostupnost bydlení je u nás nejnižší v EU. V posledních letech významnou roli hrálo i očekávání ohledně budoucností: větší optimismus ohledně budoucích příjmů. Rozklad cen nemovitostí ukazuje, že tento optimismus stojí cca třetinou nárůst cen nemovitostí. Nastupující pesimismus může ceny domů/bytů zchladit.

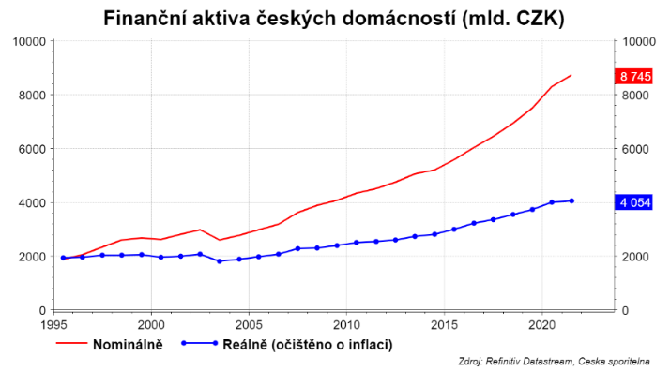

Finanční aktiva domácností (hotovost, vklady, investice, podílové fondy, penzijko, pojištění, poskytnuté půjčky) vzrostla od roku 1995 z 2 000 mld. CZK na 8 700 mld. CZK. Tedy o nějakých 360%. Velmi slušný nárůst, který má několik "ale".

Za prvé, inflace. Po očištění o inflaci to není nárůst o 360%, ale o 108% za 26 let. Takže ne tolik, ale dobrou zprávou je, že finanční aktiva vrostla více než ceny = za těch 26 let jsme zbohatli.

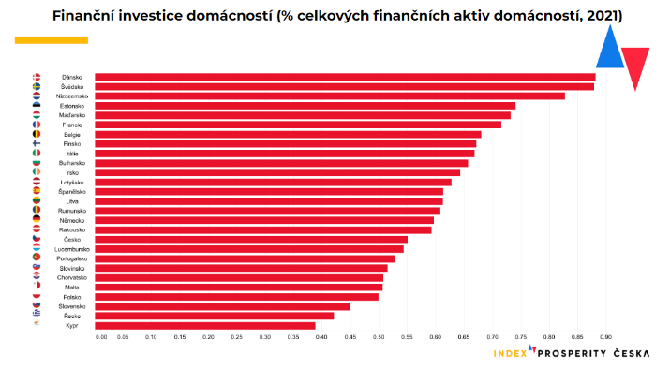

Za druhé, investice (přímé investice, podílové fondy, penzijko, pojištění). Podíl investic na finančních aktivech je u nás podprůměrný: 55%. Dánové například drží více než 80% svých finančních aktiv v investicích.

Pokud bychom v roce 1995 začali s podobnou strukturou finančních aktiv jako Dánové a byli více jako Dánové, tak bychom neměli reálně "jen" dvojnásobek, ale trojnásobek finančních aktiv = jsme bohatší, ale lepší struktura finančních aktiv by nám přinesla ještě vyšší životní úroveň.

Když vztáhneme finanční aktiva ke spotřebě, tak u nás tvoří cca trojnásobek roční spotřeby. V Dánsku je to 9,5 násobek. V tomto ohledu trpíme i tím, že za komunismu jsme nemohli investovat do akcií, ale maximálně do obkládaček, malty, zahrádky a chaty = složené úročení dělá zázraky, zvlášť v dlouhém horizontu a v tom mají bohužel náskok. Každopádně to potvrzuje důležité pravidlo investování: čím dříve začneme, tím dříve.

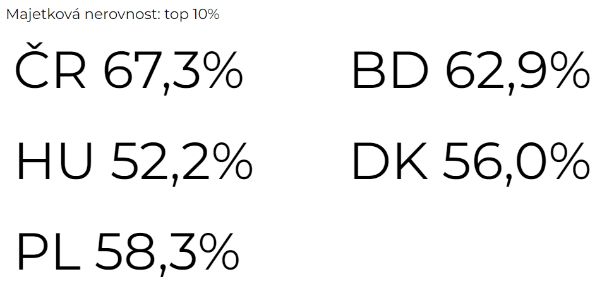

Za třetí, průměr není pro každého. V průměru má každý Čech ve finančních aktivech cca 817 tisíc korun. Taková informace je pro větší polovinu z nás (jak říkají kolegové statistici) červený hadr: většina tuto částku nemá.

Navzdory tomu, že v ČR panuje dojem, že jsme relativně rovnostářská společnost, tak nejsme. Občas se argumentuje nízkou příjmovou nerovností na úrovni Švédka. Tahle statistika Eurostatu nerovnost u nás podhodnocuje, protože například počítá příjmy před exekučními srážkami. Jinými slovy, v EU nikoho nenapadlo, že si nějaká země takhle nechá narůst počet lidí v exekuci.

Pokud se podíváme na majetkovou nerovnost (čisté finanční a nefinanční aktiva) tak zjistíme, že u nás 10% nejbohatších vlastní 67% majetku. To je více než v Maďarsku nebo Polsku (regionální kolegyně), ale víc než v Německu nebo Dánsku. Nejsme rovnostářská společnost.

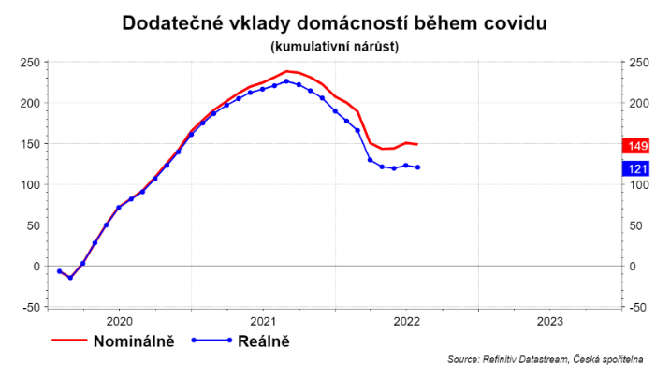

Dále, hodně se mluví o tom, že během covidu jsme naakumulovali spoustu úspor, které teď můžeme použít na dražší energie, potraviny a spol. Ano, na vrcholu byly "covidové úspory" kolem 250 mld. CZK, ale rychle klesají. Po očištění o inflaci jsou na polovině.

Navíc my v datech vidíme, že většina těchto úspor se kumulovala u domácností s vyššími příjmy. Nárůst aktiv u domácností s nejvyššími příjmy byl trojnásobný ve srovnání s domácnostmi s nižšími příjmy. Ne absolutně, jak byste možná čekali, ale dokonce relativně. Takže agregátní výše úspor nebo finančních aktiv nic neříká o problémech a starostech jednotlivých domácností.

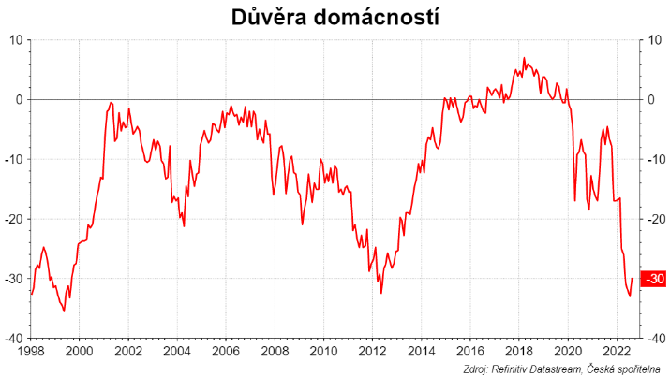

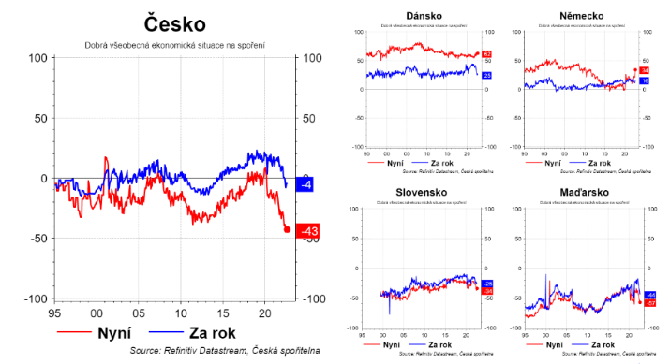

Pojďme ale na malou odbočku. Když se zeptáte Čechů (srpen 2022), zda je dobrá makroekonomická situace na spoření, tak vám většina řekne, že ne.

Graf ukazuje srovnání zemí v EU. A je v něm vidět, že máme dva různé životní přístupy. Země jako Dánsko, Německo nebo Rakousko jedou v módu, který my nechápeme = navzdory špatnému makru soudí, že teď je dobrý čas na úspory.

Je to ještě zajímavější: Češi velmi často říkají, že teď není dobrá doba na úspory, možná tak za rok. Naopak Dánové říkají, kdy jindy než teď, za rok situace může být horší. Slováci nebo Maďaři: na spoření není nikdy dobrý čas.

Pojďme na ty energie. Už v loňském roce Češi dávali za energie třetí nejvyšší podíl z celkových výdajů v celé EU. Z tohoto pohledu jsme nebyli moc dobře nastaveni na současné problémy.

Podle našich mediánová platba za energie (plyn a elektřina) vzrostla z loňského srpna do letošního srpna z 1 500 na 2 000 CZK, tedy o třetinu. Nicméně dodavatelé energií oznámily další zdražování právě na podzim. Každopádně procento lidí, kteří platí více než 5 tisíc vzrostl během roku z 12% na 20%.

Můžeme se zaklínat statistikou, že máme finanční rezervy. Podle dat Eurostatu jen 18% českých domácností nemělo vloni finanční rezervu na neočekávané výdaje. Opět několik ale.

Jak už víme, máme nadprůměrnou majetkovou nerovnost. Takže když se podíváme na domácnosti s nižšími příjmy, tak na neočekávané výdaje nemělo vloni naspořeno 60% domácností. A víme, že může být hůř: v minulých krizích to bylo 80%.

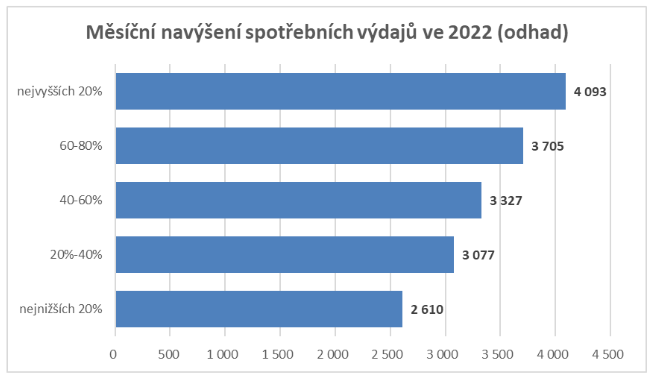

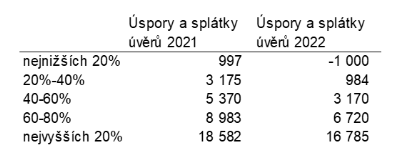

Dále, tato statistika se ptá, zda domácnost má naspořeno alespoň 12 800 Kč. Vloni. No jo, kdeže jsou loňské ceny. Když vezmeme strukturu spotřeby a vývoj cen pro jednotlivé domácnosti, tak zjistíme, že pro 20% s nejnižšími příjmy vzrostly měsíční výdaje o 2610 korun. Takže 12 800 Kč jim vydrží na 5 měsíců. Když odhadneme a porovnáme příjmy a výdaje, tak zjistíme, že 20% domácností s nejnižšími příjmy už čerpají z rezerv (nebo pokud mají úvěry, tak je už nejsou schopny sami splácet).

Na hranu se dostává i dalších 20% domácností: ještě vloni měli na úspory nebo na splátky úvěrů téměř 3200 koruny měsíčně, letos to už je méně než 1000 CZK.

Naše data ukazují, že 40% domácností nemá finanční rezervu, která by pokryla jejich měsíční výdaje: 7% nemá žádnou rezervu a třetina má méně než na měsíc.

Domácnost je obvykle označena za finančně zdravou, když má rezervu alespoň na tři měsíce. To v ČR nesplňuje 55% domácností. Naopak, rezervu vyšší, než šestinásobek měsíčních výdajů má třetina domácností.

Navíc chudoba snižuje kognitivní funkce: studie ukazují, že finanční stres má podobný dopad jako snížení IQ o 10 bodů. V takové situaci se velmi obtížně orientuje, jaké možnosti má, jaké příspěvky, dávky by mohl pobírat, což jen stres umocňuje.

V tomto ohledu narážíme podobně jako během covidu na úroveň českého e-governmentu, který patří mezi nejhorší v EU. Je super, že MPSV zjednodušilo formulář na příspěvek na bydlení. Spořka pomáhá klientům se zorientovat v tom, zda a na co má nárok:

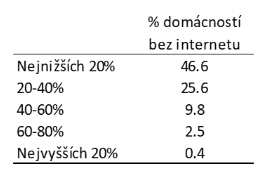

Velká část domácností může žádost podat online díky bankovní identitě. Musíme ale myslet i na to, že například 46% domácností s nejnižšími příjmy a 1/4 ve 2. kvintilu nemá doma internet = potřebuje osobní poradenství = přijít na pobočku úřadu nebo k nám do Spořky #silnejsi

David Navrátil, hlavní ekonom České spořitelny

Česká spořitelna je bankou s nejdelší tradicí na českém trhu.

Téměř 200 let tvoří jeden ze základních pilířů českého bankovního systému. V

současnosti poskytuje služby pro přibližně 4,7 milionu klientů. Od roku 2000 je

součástí nadnárodní finanční skupiny Erste Group Bank.

Více informací na: www.csas.cz

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- Finanční zdraví Čechů ohrožují zejména vysoké ceny energií, platby za ně zatěžují rozpočty českých domácností takřka nejvíce z celé EU

- Finanční zdraví Čechů

- Základní ukazatele finančního zdraví (Základní ukazatele finančního zdraví) - ekonomika ČNB

- Základní ukazatele finančního zdraví (Základní ukazatele finančního zdraví) - ekonomika ČNB

- Češi jsou podle Indexu prosperity a finančního zdraví 8. nejvíce solidárním národem EU. Ochotu pomáhat posílila i invaze

- Základní ukazatele finančního zdraví (Finanční sektor) - ekonomika ČNB

- Důležité bude udržet si pevné finanční zdraví. TOP 20 finančních produktů postoupilo do finále! - Diskuze, názory, doporučení a hodnocení

- V prvním pololetí roku 2023 potvrdila Česká spořitelna solidní finanční výkonnost s důrazem na finanční zdraví svých klientů

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.