Nakolik jsou evropské banky připraveny na zvyšování úrokových sazeb?

Úrokové sazby v eurozóně byly nízké téměř deset let, ale po růstu globální inflace začínají centrální banky na celém světě svou měnovou politiku utahovat. Navzdory ruské invazi na Ukrajinu, která vrhla stín na ekonomický výhled eurozóny, začalo očekávání postupné normalizace měnové politiky tlačit tržní úrokové sazby nahoru. Jak toto prostředí působí na banky eurozóny?

Vzhledem k tomu, že banky transformují splatné dluhopisy, jsou přímo vystaveny úrokovému riziku, které může ovlivnit jejich čistou hodnotu a ziskovost. Tato obava během několika posledních let vzrostla, když banky v eurozóně prodloužily splatnost úvěrů a zvýšily podíl úvěrů s fixní sazbou (hypoték). Kromě toho jsou změny úrokových sazeb také spojeny s devalvací cen akcií a podnikových dluhopisů, čímž dochází k navýšení rizikových prémií u státních dluhopisů, zejména v zemích s nižším ratingem.

Skupina ekonomů se podívala na to, jak by se projevil dopad paralelního posunu úrokových sazeb a dopad strmější výnosové křivky na banky eurozóny. První předpokládal posun výnosové křivky o přibližně 150–250 bazických bodů napříč splatnostmi ve srovnání s úrovněmi na konci roku 2021. Ten druhý počítá se strmější výnosovou křivkou, kdy její 10letý konec stoupá o 200 bazických bodů a její krátký konec zůstává pevně ukotven na výchozích úrovních. Výzkumníci přitom vycházeli ze základního scénáře makroekonomické prognózy ECB z prosince 2021.

Při sledování dopadu na banky používají dva různé pohledy na jejich rozvahy. První rámec používá konstantní pohled rozvahu, u níž sleduje dopad úrokových sazeb na tvorbu opravných položek k úvěrům, ocenění aktiv a čistý úrokový výnos. Ten druhý využívá dynamickou perspektivu rozvahy, která zohledňuje širší počet kanálů, a tedy změny rizikových vah, než jen čistý úrokový výnos, a také behaviorální reakce bank.

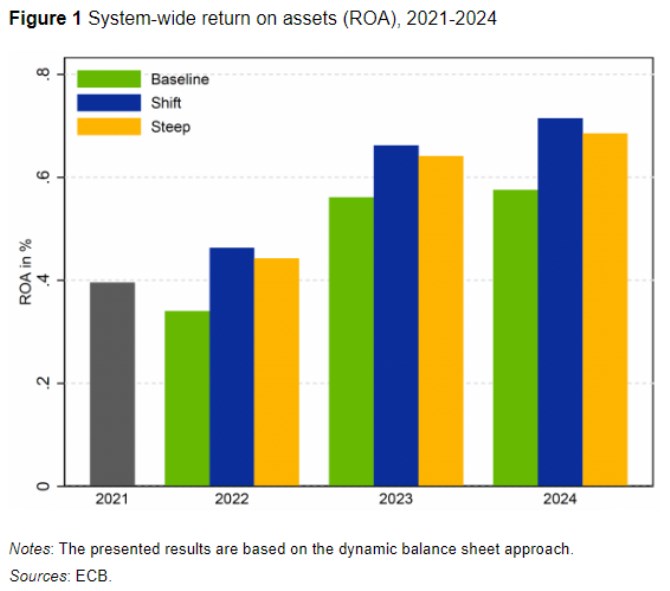

Ukazuje se, že prudké zvýšení úrokových sazeb, které se odráží v paralelním posunu, ale i v strmější výnosové křivce, by na počátku roku 2022 mohlo prospět ziskovosti bankovního sektoru (viz obrázek 1).

Systémová návratnost aktiv (ROA) u dynamické rozvahy se zvyšuje především díky pozitivnímu dopadu změn úrokových sazeb na čistý úrokový výnos a v menší míře na klientské výnosy těžící z vyšší volatility úrokových sazeb. To více než kompenzuje negativní dopad z přecenění cenných papírů s pevným výnosem a akcií. Úvěrové riziko a negativní dopad úrokových sazeb na schopnost některých dlužníků dostát svým závazkům je méně významný.

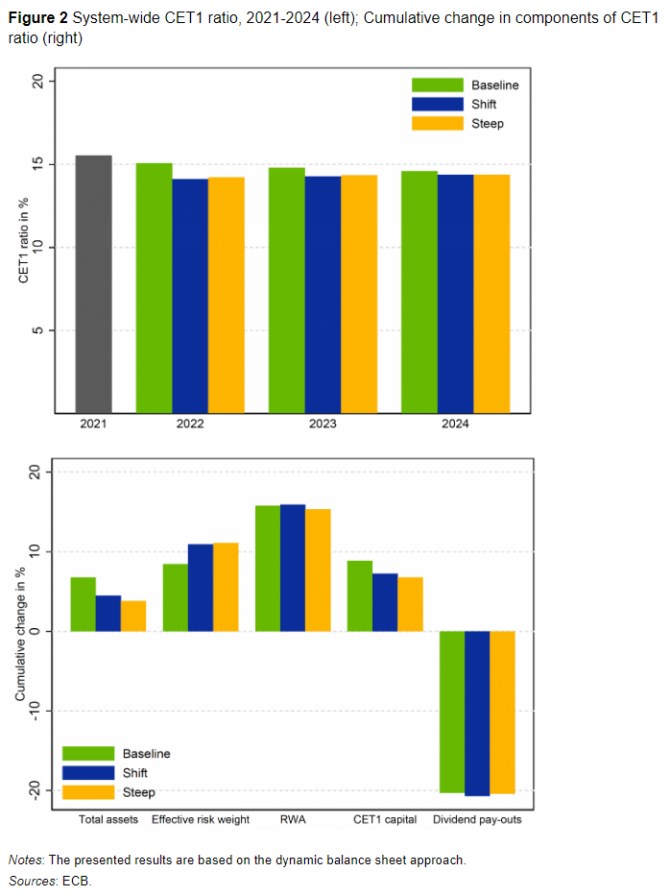

Dopad obou scénářů na solventnost je sice negativní, ale velmi omezeně. Ukazatel kapitálové přiměřenosti CET1 klesá jak u paralelního posunu úrokových sazeb, tak u strmější výnosové křivky z 15,5 % v roce 2021 na 14,5 % v roce 2024 oproti základnímu scénáři 14,7 %. Kapitálové ztráty u CET1 vznikají v důsledku ztrát z přecenění, které vstupují do výpočtu přímo, a nikoli prostřednictvím zisku a ztráty, mírného zvýšení efektivní váhy rizika či slábnoucího dopadu oddlužení.

Při konstantním přístupu k rozvaze a absenci dvou posledně jmenovaných úprav se rozdíl mezi poměrem CET1 u scénáře posunu úrokových sazeb zvyšuje na 1,4 procentního bodu a u scénáře strmější křivky na 0,5 procentního bodu. Nicméně tu existuje silná (81%) korelace mezi výsledky solventnosti na úrovni bank mezi dynamickým a konstantním přístupem k rozvaze. Tyto dva přístupy také mají podobnou korelaci výsledků u čistých úrokových výnosů (85% korelační koeficient), ztrát z devalvace (52 %) a tvorby opravných položek na úvěrové ztráty (36 %).

Vítězové a poražení

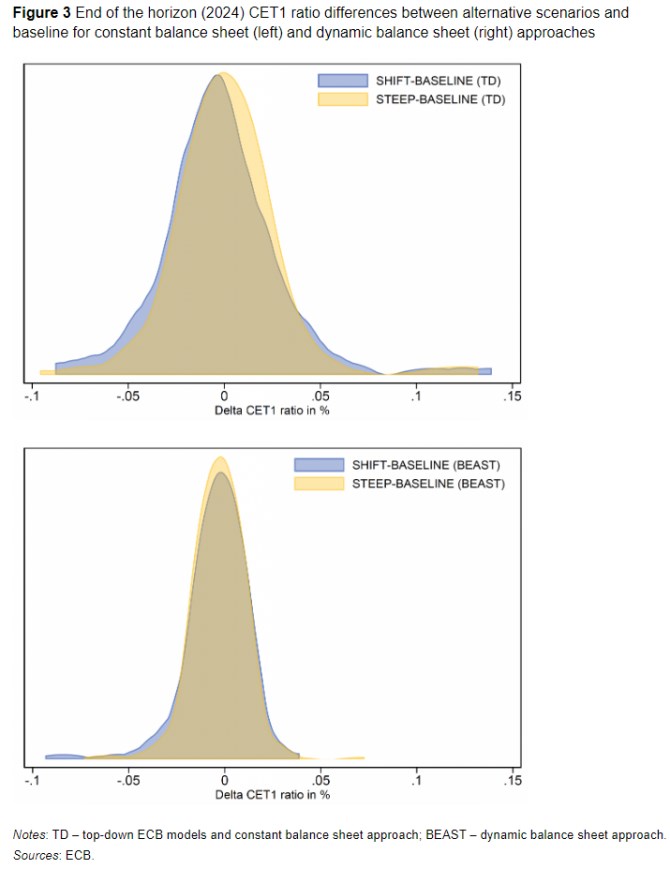

I když je průměrný vliv na solventnost systému mírně negativní, mezi institucemi se najdou jak poražení, tak i vítězové. Přibližně polovina bank zažívá ztráty, a naopak druhá polovina těží z prudkého nárůstu úrokových sazeb při dynamickém i konstantním přístupu k rozvaze (viz obrázek 3). Mezi banky s relativně nejsilnějším negativním dopadem vyšších úrokových sazeb patří rozvojové, univerzální a diverzifikované banky.

Celkově byl bankovní systém eurozóny na začátku roku 2022 dobře vybaven, aby čelil zvýšení úrokových sazeb a uzavřel tak desetiletí historicky nízkých úrokových sazeb. Některé banky se však zdají být vůči prudké revizi úrokových sazeb do určité míry zranitelné a jsou vystaveny riziku značných kapitálových ztrát. Poslední měsíce jsou testem robustnosti tohoto závěru při postupnému zvyšování tržních úrokových sazeb, zejména na dlouhém konci výnosové křivky. Bankovní sektor eurozóny zatím tato zvýšení snáší navzdory mnohem chmurnějšímu ekonomickému výhledu po ruské invazi na Ukrajinu, než s jakým pracoval základní scénář modelu.

Zdroj: Vox.eu

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Další zprávy o bankách

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Kurzovní lístek UniCredit Bank, Kurzovní lístky bank

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Nejbližší banka, banky v ČR

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- KOMERČNÍ BANKA - Akcie KOMERČNÍ BANKA aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- ERSTE GROUP BANK A - Akcie ERSTE GROUP BANK A aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla