Co o dalším vývoji monetární politiky říkají dluhopisové trhy?

Historie obvykle dává na naše otázky řadu odpovědí, tak tvoříme různé teorie, u nichž ale nakonec končíme stejně. A tak se zase obracíme k historii… V pátek a včera jsem tu prezentoval výstupy makroekonomického modelu (teorie) týkající se americké inflace a sazeb. Výrazně se lišily čistě v závislosti na tom, s jakými očekáváními pracovaly. A tak se zase co se týče dalšího vývoje sazeb obraťme k historii – Morgan Stanley poukazuje na docela zajímavou vazbu mezi sazbami Fedu a výnosy dvouletých obligací jako vedoucího indikátoru.

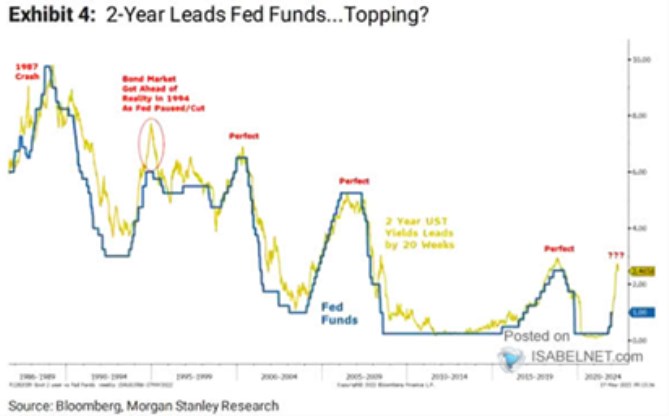

Následující graf ukazuje, že pokud začaly směrem dolů obracet výnosy dvouletých vládních dluhopisů, ke svému konci se blížil cyklus zvedání sazeb:

Zdroj: Twitter

MS na konci žluté křivky vyznačil pár otazníků. Ty se mohou týkat jednak dalšího směru výnosů zmíněných dluhopisů a pak samozřejmě i oné vazby. Každopádně od počátku května do jeho konce výnosy poněkud korigovaly a i to mohlo být pro MS motivací k uvedenému grafu – k úvahám nad tím, zda tento vedoucí indikátor náhodou už (překvapivě) nenaznačuje konec zvedání sazeb. Přelom května a června a další dny ale přinesly opětovný růst výnosů a ty jsou nyní téměř na květnovém maximu. S evidentní implikací pro sazby v duchu uvedeného grafu.

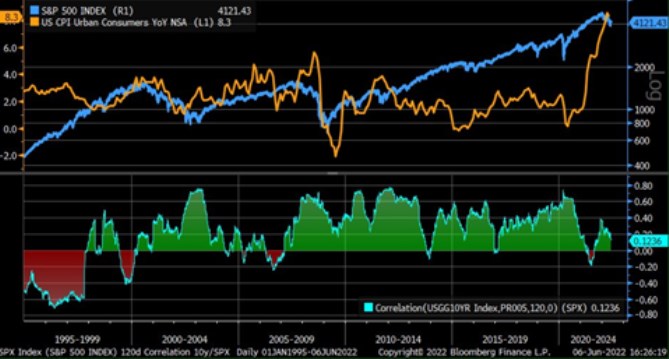

Když už jsme u vazeb, či alespoň korelací s výnosy podívejme se ještě na druhý graf, zejména jeho spodní část. Ta vrchní ukazuje vývoj amerického akciového indexu SPX spolu s inflací a ta druhá plovoucí 120denní korelaci mezi akciemi a výnosy desetiletých dluhopisů. Teoretický rámec: Lepšící se ekonomický výhled zvedá ceny akcií, ceny dluhopisů ale klesají, výnosy tudíž rostou. Zrcadlový obrat platí u horšího výhledu a korelace mezi akciemi a výnosy je tedy pozitivní (obojí nahoru, či dolů).

Zdroj: Twitter

Z grafu vidíme, že po většinu času skutečně pozorujeme pozitivní korelaci. Vidět je ale také, že korelace se již nějaký čas snižuje a v minulosti byla i období, kdy dosahovala hluboko do záporu. V takové době pokles cen akcií doprovází pokles cen dluhopisů (růst jejich výnosů) a naopak. Fundamentálně dává takový mustr smysl třeba v době, kdy v ekonomice panují vyšší inflační tlaky spolu s negativními tlaky na růst.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také

Poslední zprávy z rubriky Dluhopisy:

Přečtěte si také:

Příbuzné stránky

- Průměrná mzda - vývoj průměrné mzdy, 2020, Vývoj výše průměrné mzdy v Kč

- HDP 2020, vývoj hdp v ČR, Vývoj HDP meziročně v %

- Energie - vývoj cen energií na komoditních trzích

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Elektřina - ceny a grafy elektřiny, vývoj ceny elektřiny 1 MWh - 1 rok - měna EUR

- Stříbro - ceny a grafy stříbra, vývoj ceny stříbra 1oz - 1 rok - měna USD

- Česká spořitelna, a. s. - euro, vývoj kurzu měny

- Nezaměstnanost v ČR, vývoj, rok 2020, Míra nezaměstnanosti v %

- Ropa Brent - ceny a grafy ropy Brent, vývoj ceny ropy Brent 1 barel - 1 rok - měna USD

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada