Je už (zase) načase kupovat růstové akcie?

Změnu nálady v oblasti růstových technologických firem zřejmě nic nevystihuje lépe než vývoj ARK Innovation ETF řízeného Cathie Wood. Od poloviny března 2020 do začátku loňského února fond zpevnil o více než 250 %, z vrcholu už se ale do současnosti zřítil o 70 %. Trh zkrátka růstovým firmám v prostředí (očekávaného) zpřísňování měnové politiky a vysoké inflace nevěří. Není ale právě to signál k (opětovným) nákupům?

Index amerického technologického trhu Nasdaq Composite letos od začátku roku ztrácí přibližně 20 %. Podíváme-li se hlouběji pod povrch, je to ještě horší. Z historických maxim o minimálně 20 % padají akcie 61 % firem v benchmarku, minimálně 40 % ztrácí cenné papíry 43 % podniků a o nejméně 60 % se snižují ceny akcií 29 % společností. Třeba akcie firmy Peloton ztrácejí na historické maximum 90 %, cenné papíry Netflixu přes 70 % a akcie Meta Platforms bezmála polovinu.

Ben Carlson z investiční společnosti Ritholtz Wealth Management nicméně současně upozorňuje, že od roku 2009 do roku 2021 index Nasdaq Composite přidával ročně v průměru více než 20 %. "To je tempo dlouhodobě neudržitelné, některé tituly za sebou navíc mají opravdu šílenou jízdu. Akcie společnosti Zoom vyskočily ze dna z března 2020 o 250 %, cenné papíry Pelotonu za méně než devět měsíců vystřelily o 600 % a akcie Shopify od IPO v roce 2012 do loňského září zpevnily o 1 100 %. Investoři si zkrátka musejí uvědomit, že podobného zhodnocení nelze dosáhnout bez rizika prudkých propadů," vysvětluje.

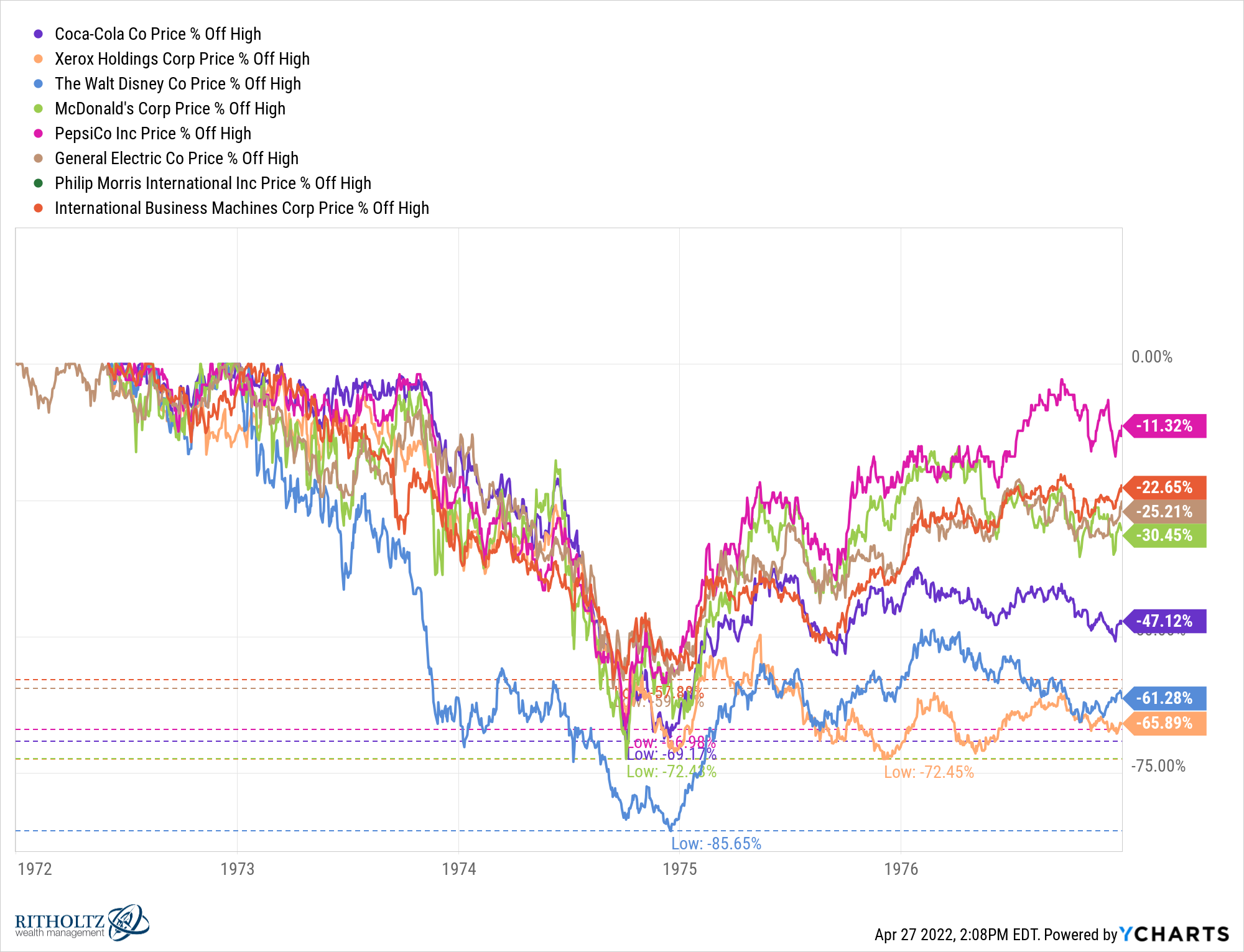

Situace, které jsme nyní svědky, podle Carlsona nápadně připomíná osud titulů označovaných jako Nifty Fifty ze 70. let. Tempo růstu jejich cen bylo ohromující, všichni investoři je museli mít v portfoliu. Očekávání, která trh měl, se stala natolik iracionálními, že se tyto tituly nakonec prodávaly za 50násobky až 100násobky zisků. Když pak na burzy vtrhli medvědi, jejich ztráty dosahovaly až 85 %.

Řada akcií, které zaznamenaly v 70. letech hluboký propad, dlouhou dobu zaostávala za trhem, pokud se na ně ale podíváme nyní, ukazují se v dlouhodobém horizontu jako velice silné. Například akcie McDonald's od roku 1971 přidávají ročně v průměru téměř 15 %, akcie PepsiCo bezmála 12 %. Netýká se to ovšem všech, cenné papíry General Electric nebo IBM podávají ve stejném horizontu horší průměrnou výkonnost než trh jako celek.

"Současné propady cen akcií z technologického odvětví mohou někteří investoři vyhodnotit jako dobrou nákupní příležitost. Stejně tak se však z jejich nákupu může stát pomyslné 'chytání padajícího nože'. Akcie telemedicínské firmy Teladoc spadly z rekordního maxima o 82 %, a když pak firma zveřejnila horší než očekávanou výsledkovou zprávu, propadly se o dalších 40 %," říká Carlson. "Pokud se kdokoli rozhodne kupovat akcie po propadu jejich ceny, musí mít jasno v tom, s jakým pracuje časovým horizontem, jak bude reagovat na případné další výrazné poklesy a na základě čeho bude vyhodnocovat, zda jsou jeho úvahy správné."

Další články a videa najdete na www.investicniweb.cz

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory