Kdy jsou akcie v portfoliu (ne)bezpečné

„Pane Cimpele, má dnes smysl investovat do akcií, když jsou po letech růstu tak vysoko? Nepřijde nějaká krize, která jejich ceny srazí dolů, a já přijdu o peníze?“ Tato otázka se zdá být zcela aktuální, ale pravda je, že jsem ji poprvé dostal už v roce 2016 a od té doby ještě minimálně stokrát.

Má odpověď na ni je nakonec vždy celkem jednoduchá: „Důležitější než to, jak jsou na tom aktuálně ceny akcií, je to, jestli vám váš majetek umožňuje naplňovat všechna vaše očekávání a cíle, které máte. Pokud společně zpracujeme váš investiční a majetkový plán, bude nás na prvním místě zajímat hlavně to, jestli si své cíle splníte na 100 %. Investovat pak budeme podle vašeho investičního plánu tak, aby ani významný pokles na akciových trzích splnění vašich cílů neohrozil. Vaše cíle musí být naplněné, ať se na trzích děje cokoliv!“

Pojďme se dnes trochu blíže podívat na to, z čeho podobné otázky vychází a kdy se podobné situace obávat a kdy ne.

Investiční trojúhelník

V naší knížce Rentiérské minimum jsem popsal investiční trojúhelník. Ten jednoduše ukazuje, na jaké tři oblasti se musíte při výběru investic zaměřit.

Alokace

Alokací se rozumí rozdělení aktiv do jednotlivých investičních oblastí, jako jsou například:

- akcie

- dluhopisy

- nemovitosti

- komodity

- alternativní investice

- …

Hlavním parametrem správné alokace je rozložení investic mezi různé třídy investičních aktiv. Takovým rozdělením nejen zvyšujete nebo snižujete očekávaný výnos, ale také předpokládanou kolísavost celé investice. Jednoduše platí, čím více akcií v portfoliu máte, tím vyšší je jeho výnos, ale také kolísavost. Kolísavost investice pak upravujete tím, kolik přidáte dalších aktiv, jako jsou dluhopisy, nemovitosti nebo komodity. Zajímavé je, že doplněním dalších aktiv do akciové investice se často nejen sníží kolísavost, ale dokonce i zvýší dlouhodobý výnos.

Diverzifikace

Cílem správné diverzifikace vašeho portfolia je diverzifikovat (rozložit) rizika. Nechcete například vlastnit jen jednu akcii nebo dluhopis konkrétní společnosti, protože v případě jejich úpadku můžete přijít o celou svou investici. Proto diverzifikujte mezi více konkrétních společností, čím více jich je, tím větší máte jistotu, že o své peníze v budoucnu nepřijdete. Právě proto v našich portfoliích využíváme pasivní ETF fondy, které v sobě automaticky drží často i tisíce různých akcií, dluhopisů, nemovitostí apod.

Emoce

Nezvládnuté investiční emoce mají naprosto devastující vliv na vývoj vašeho investičního portfolia. Nedávný výzkum agentury Dalbar v USA ukázal, že průměrný investor na finančních trzích vydělává v průměru pouze 2,5 % p.a., i když za stejné časové období rostly například akcie v průměru o 10 % p.a. Hlavním důvodem takového rozdílu je to, že investoři příliš často podléhají náladám, které aktuálně na trhu panují, a snaží se tak svou investici časovat. To znamená, snaží se najít vhodný okamžik, kdy nakoupit a kdy prodat, aby vydělali více, než nabízí trh. Výsledek je ale bohužel opačný.

Proč investiční plán pomáhá

Investiční plán vám pomáhá správně definovat váš investiční horizont. Často si mi noví klienti stěžují, že i když měli v privátním bankovnictví 100 milionů Kč, privátní bankéř jim většinou prodával jen hotovostní nástroje, konzervativní certifikáty a klasické podílové fondy s malým podílem akcií. Ptají se mě: „Proč jsou v bance tak konzervativní?“

Důvod je jednoduchý. Váš privátní bankéř nezná váš investiční plán, protože nezná celkovou strukturu vašeho majetku, nezná strukturu vaší rodiny ani na to navazující finanční a osobní cíle, kterých chcete s pomocí majetku dosáhnout. V takovém případě mu nezbývá, než být velmi konzervativní. Navíc mají bankéři většinou jasnou instrukci – je lepší klientovi vydělat málo nebo nic, než něco prodělat. A protože nevyhodnocují vaše portfolio vzhledem k plnění nebo neplnění vašich cílů (ty neznají), jsou odkázáni pouze na jeho hodnocení na základě výkonu většinou na roční bázi. To je velmi svazuje v tom, co jsou ochotní vám sami nabídnout.

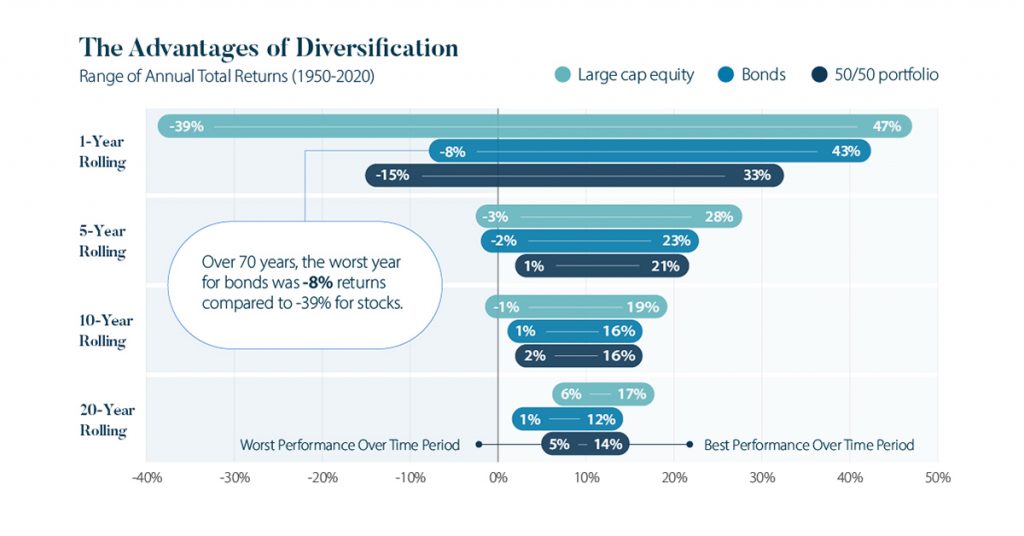

Na obrázku níže můžete vidět, že na roční bázi umí třeba akcie udělat bez potíží i pokles o 39 %. To si málokterý privátní bankéř může v portfoliu svého klienta dovolit.

Pokud se na akcie podíváme v delším časovém horizontu směrem k vašim cílům, uvidíme úplně odlišnou situaci. Pokud je vaším cílem čerpání renty nebo předání peněz dětem za 10 let, vidíme, že na desetiletém období je nejhorší výledek na akciích už „jen“ −1 % ročně. Ani to není nic příjemného, ale průměr u takových investic už by ležel na hranici 10 % p.a.

Riziko, že by i po 10 letech bylo portfolio v poklesu, můžeme snadno eliminovat tím, že ho složíme nejen z akcií, ale přidáme do něj i aktiva, jako jsou dluhopisy nebo nemovitosti. Rázem zjistíme, že na desetiletém horizontu byste s takovým portfoliem byli nejhůře +2 % ročně, v průměru kolem 9 % p.a. Příkladem takového portfolia může být naše portfolio Nobelovy nadace.

Jak na investiční plán

Investiční plán není raketová věda. Největší a nejčastější chybou, se kterou se setkávám, je, že ho investoři berou jako jednorázovou akci. Když se ptám, jestli mají nějaký svůj investiční nebo finanční plán, vyndají většinou zaprášené desky s prezentací produktů, které jim před lety prodal nějaký poradce, a od té doby je nikdo neotevřel. To není investiční plán!

S investičním plánem je třeba pracovat průběžně. Zapracovávejte do něj aktuální změny ze svého života i změny ve vašich cílech. Aktualizujte i celkovou investiční strategii podle současného tržního prostředí. Jak už jsem psal, není to raketová věda. Aktualizaci investičního plánu většinou stačí dělat na roční bázi. Často ani nevyžaduje žádné dramatické změny, jen mírně ladění. Je ale třeba mu tu chvíli času věnovat a nenechat ho jen ležet v šuplíku.

Pokud svůj investiční plán ještě nemáte, můžete si ho sestavit sami na základě našeho Praktického návodu Jak investovat do ETF fondů, kde najdete i návod, jak si svůj plán můžete sami připravit.

Pokud máte k zainvestování více než 2 miliony Kč, můžete se obrátit i na nás. Přípravou vašeho plánu, zainvestováním aktiv i následným řízením a průběžnou aktualizací plánu vás rádi provedeme.

Jiří Cimpel, EFP

Jiří Cimpel je privátním investičním poradce a majitelem společnosti Cimpel & partneři. Ve financích působí již od roku 2002 a díky tomu se svými klienty mohl prožít růsty a krize za dvě poslední dekády. Tyto zkušenosti využívá denně při práci s novými klienty. Je držitelem prestižních evropských titulů EFA (Europien Financial Advisor) a EFP (Europien Financial Planner). Také je aktivním zvoleným členem výkonné rady AFPČR (Asociace finančních poradců ČR), která spojuje honorované finanční poradce v ČR. Posledních 5 let se věnuje, se svou rodinnou firmou Cimpel & partneři, privátnímu investičnímu poradenství a wealth managementu.

Cimpel & partneři

Cimpel & partneři

Cimpel & partneři je rodinná poradenská firma, specializující se na investiční poradenství a wealth management pro současné i budoucí rentiéry. Jsou průkopníky a propagátory honorovaného modelu investičního poradenství, který do ČR přináší z Velké Británie a USA. Díky honorovanému (bezproviznímu) modelu spolupráce a jejich orientaci na odměnu ze zisku investic, pracují nejčastěji pro zkušené investory - současné nebo bývalé majitele firem, podnikatele, lékaře, manažery a speciality z řad IT. Jejich specializací jsou burzovní investice prostřednictvím burzovně obchodovaných fondů (ETF), privátní investice do nemovitostí a jsou předními českými experty na oblast dědického plánování.

Pokud hledáte cestu, jak efektivně zhodnocovat své peníze, můžete si zdarma stáhnout jejich knihu Rentiérské minimum. Díky ní se naučíte spravovat své investice tak, jak to dělají největší světoví správci, jako je Nobelova nadace, se strategiemi, které nesou pravidelný a stabilní zhodnocení.

Více na https://cimpel.cz/.

Poslední zprávy z rubriky Okénko investora:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Petr Lajsek, Purple Trading

Cena ropy prolomila klíčovou úroveň. Kolik si připlatíme za pohonné hmoty?

Olívia Lacenová, Wonderinterest Trading Ltd.

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI