Proč akcie na Wall Street budou v následujícím období pod tlakem?

Wall

Street má téměř za sebou další vlastně úspěšnou výsledkovou sezónu. Zisky firem

v meziročním srovnání vzrostly v souhrnu o více než 30 %, tedy o něco

více než se očekávalo. Oproti předchozím čtvrtletím se každopádně tempo růstu

zisků značně snížilo, navíc je to dle všeho jen počátek již započatého trendu.

Ekonomický cyklus zkrátka nejspíše dosahuje svého vrcholu. Faktorů, které to

mohou indikovat lze nalézt několik.

Wall

Street má téměř za sebou další vlastně úspěšnou výsledkovou sezónu. Zisky firem

v meziročním srovnání vzrostly v souhrnu o více než 30 %, tedy o něco

více než se očekávalo. Oproti předchozím čtvrtletím se každopádně tempo růstu

zisků značně snížilo, navíc je to dle všeho jen počátek již započatého trendu.

Ekonomický cyklus zkrátka nejspíše dosahuje svého vrcholu. Faktorů, které to

mohou indikovat lze nalézt několik.

Již několik měsíců je středem pozornosti nejen investorů, ale zkrátka kteréhokoliv spotřebitele inflace. Sleduje se především s jakým až zpožděním zareagují centrální banky a jak se s vývojem dokáží poprat firmy. Do jaké míry dokáží zahrnout celkově zvyšující se náklady do cen svých produktů/služeb. Vzhledem k poslednímu vývoji na celém spektru základních komodit lze bez nadsázky říci, že se dostaneme do dlouho nevídané inflační spirály. Firmy budou muset dále zdražovat, dojde tím k dalšímu tlaku na reálné mzdy, resp. zaměstnanci budou následně požadovat další růst mezd. A jsme u kolečka - pro firmy tedy další opětovný zásah do nákladů, potažmo ziskových marží. Pak se však někde kolečko začne zadrhávat, když vzhledem k cenám začne polevovat zájem spotřebitelů o zboží. A zkrátka jsme u startu recese.

Výrazným hybatelem v ekonomice je určitě ropa. Vývoj ceny černého zlata se zkrátka projevuje prakticky ve všem. Už jen z pohledu cen dopravy, které se odráží v cenách všech produktů. Navíc na ceny ropy jsou vlastně navázané i některé další komodity. Jen od počátku roku ropa zdražila o zhruba 60 %.

Pomineme-li období covidu, právě zde můžeme mít určité srovnání s předchozí krizí v roce 2008-09. V létě 2008 se ceny ropy vyšplhaly na dosavadní historická maxima až k hranici 150 USD. V návaznosti právě rostly ceny, inflace dosáhla tehdejšího vrcholu, když například v zámoří v létě vyšplhala na dlouhodobé maximum 5,6 % (YoY). Krize však následně přinesla během pár měsíců pád cen ropy k 40 USD a rovněž inflace slábla, resp. v létě 2009 měly ceny v USA deflační charakter.

Nízké ceny ropy například z období covidu jsou nyní fata morgánou. Jak dlouho bude trvat vlastně jen „částečná“ izolace Ruska, coby světového desetinového producenta, je otázkou, resp. i jen „obvyklejší“ ceny ropy se zatím zdají v nedohlednu. Jediným, kdo z toho může profitovat, jsou firmy ze sektoru. Nicméně také ne všechny. Záleží, v jaké části řetězce jsou a s jakými maržemi právě budou pracovat.

V zámoří stále leží úrokové sazby u minim, navzdory již téměř před rokem evidentně startující nadprůměrné inflaci. Trhy již prakticky počítají s březnovým očekávaným růstem sazeb ze strany Fed. Na druhou stranu právě obavy z ekonomického vývoje brzdí na trhu odhady/obavy, že Fed bude v budoucnu výrazněji jestřábí, přestože inflace by již dávno napovídala na sazby na úplně jiné úrovni. Fedu však zřejmě nic jiného nezbyde. Pro firmy, potažmo akcie zkrátka budou vyšší sazby dalším negativem.

Akciové trhy

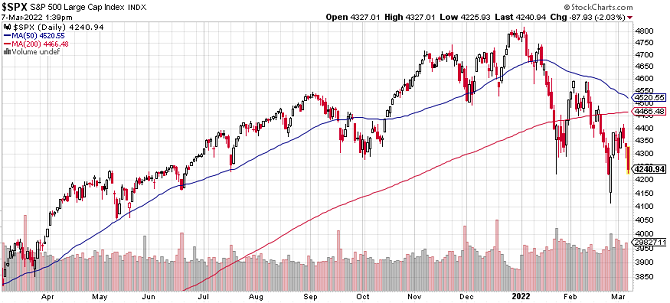

V porovnání s evropskými americké akcie jsou v posledních zhruba 2 týdnech podstatně méně negativně zasaženy konfliktem na Ukrajině. Širší index S&P 500 dosáhl svého historického vrcholu nad hranicí 4 800 bodů v úvodu roku. Následně se po cca 10% poklesu k výrazné technické hranici u 4 300 b. dokázal znovu nadechnout, resp. dostat se nad rovněž technicky značně sledovaný indikátor 200denního cenového průměru značící pro mnohé investory signál „dlouhodobějšího“ vývoje. Rezistenci však ukázal u 50denního cenového průměru a následně dění ohledně Ukrajiny poslalo index zpět pod zmiňovanou hranici 4 300 b. i 200denní cenový průměr. Zatímco evropské akcie se v minulém týdnu dále potápěly, ty americké se poměrně překvapivě držely zpět nad zmiňovanou hranicí 4 300 bodů.

Dnešní pondělní opětovné proražení zpět níže však na negativní vývoj již přeci jen ukazuje/potvrzuje. Technicky navíc nebude brzy ani pozitivem tzv. „Death Cross“, neboli kříž smrti. Dle všeho totiž nebude dlouho trvat, kdy 50denní cenový průměr prorazí směrem níže ten 200denní (viz. také graf níže).

Závěr: V kontextu růstu cen ropy dojde jistě k přehodnocování výhledů zisků firem. Jak už bylo zmiňováno, u energetických společností to sice bude vodou na mlýn, pro zbytek trhu však již jen negativem. Cena černého zlata se zkrátka nákladově projeví u všech a bude tlačit na marže. Americkým globálním firmám navíc do účetnictví bude negativně promlouvat silný dolar. Oproti situaci před rokem je třeba ve vztahu k euru již americké zboží vlastně o desetinu dražší, resp. se tedy příp. o to mohou snížit zámořským firmám marže. Měřeno indexem S&P 500 přitom americké akcie neztrácí od maxim ještě ani 15 %. Zkrátka dle mého bude letos hůře. I přes podporu energetického sektoru bude Wall Street muset nejspíše bojovat s medvědím trhem. První zastávkou/oporou před možným dalším negativním směrováním lze zmínit u indexu S&P 500 hladinu u 4 100 bodů.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory