Americká ekonomika míří do 50. let. Může jít o předzvěst recese, varuje ekonom Tim Duy

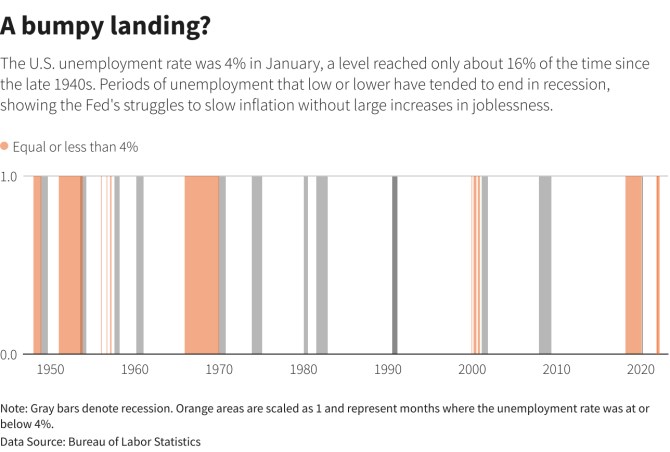

Naposledy, když míra nezaměstnanosti v USA klesla pod 3 %, jak na letošní rok předpověděl jeden z představitelů Fedu, tak se korejská válka chýlila ke konci a recese, při které přišly o práci celé davy pracovníků, byla za rohem. Přestože okolnosti byly neobvyklé, šlo o dnes již dobře známý vzorec – míra nezaměstnanosti klesala, až nakonec uvolnila prostor recesi. Tomu se budou muset současní představitelé Fedu vyhnout a zpomalovat tempo inflace tak, aby zároveň s inflací nepotlačili hospodářský růst.

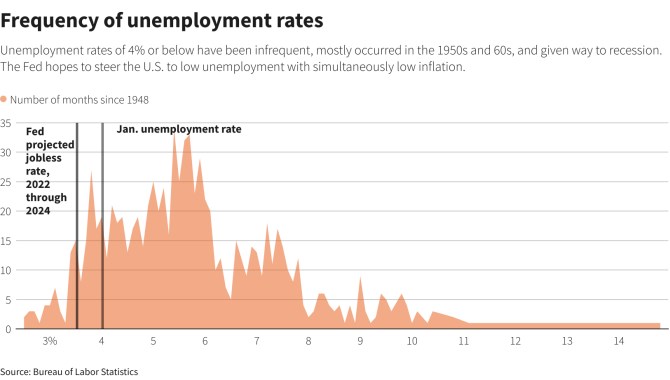

James Bullard, prezident Fedu St. Louis, který je symbolem důvěry v současnou sílu trhu práce, minulý týden řekl, že očekává, že míra nezaměstnanosti v USA letos klesne pod 3 %. Ale tento flashback do 50. let je sám o sobě pro některé ekonomy varováním.

Tak nízká míra nezaměstnanosti je "červeným světýlkem", že se ekonomika přehřívá, že rychlý růst cen a mezd je nevyhnutelný a že tlačí na americkou centrální banku k větší agresivitě, řekl Tim Duy, profesor na University of Oregon a hlavní ekonom u SGH Macroadvisers. „Nevidím cestu, kudy z toho ven“, jak zkrotit inflaci, aniž by to vyvolalo recesi a s ní spojený skok v nezaměstnanosti.

Je to kompromis – pracovní místa za kontrolu cen, a to se Fed domníval, že dnes tato myšlenka pozbyla relevanci. V dekádě před vypuknutím pandemie koronaviru se nezaměstnanost posunula ke 3 %, aniž by vyvolala inflaci, a tvůrci politik se domnívali, že by ekonomika mohla dát práci mnohem více lidem, než se dříve myslelo, i se stabilními cenami.

Čeká nás tvrdé přistání?

Pandemie tuto debatu znovu rozdmýchala a vyvolala pochybnosti o tom, zda inflace, pracovní volby Američanů, a dokonce i globální ekonomika se budou vyvíjet podle vzorců, které tu existovaly před dvěma roky pandemie, strachu a uzávěr. Například v roce 2019 se míra nezaměstnanosti pohybovala kolem 3,5 %, zatímco inflace měla problém dosáhnout 2% cíle Fedu. V roce 2022, uprostřed globálních problémů s dodavatelskými řetězci, neochoty pracovat a probíhající pandemie, byla míra nezaměstnanosti asi 4 %. Firmy chtěly mnohem více pracovníků, než kolik jich bylo ochotných pracovat, a inflace byla téměř trojnásobná, než byl cíl Fedu.

Představitelé americké centrální banky si stále myslí, že se mohou vyhnout „tvrdému přistání“ i přes, podle slov předsedy Fedu Jeroma Powella, postupné odstraňování nízkých úrokových sazeb a další opatření, která mají pomoci ekonomice překonat pandemii. Tvůrci politik tento přístup podporují, přičemž se všeobecně očekává, že první zvýšení sazeb přijde příští měsíc. Navzdory zdánlivé shodě tu je ale propast mezi těmi, kteří mají pocit, že velká část současné inflace je spojená s pandemií a že pravděpodobně sama odezní, a těmi, kteří se domnívají, že většinu práce na inflaci bude muset udělat sám Fed a že bude muset zvýšit úrokové sazby natolik, aby to zpomalilo ekonomiku.

V tom nejjednodušším případě jde o otázku načasování, což by se mohlo vyřešit samo za několik měsíců, pokud se inflace jasně pohne jedním nebo druhým směrem a stáhne s sebou i názory politiků. Ale mnohem zásadnější je to, jestli a jak se mohla ekonomika změnit od března 2020. Tato debata by mohla ovlivnit, jak se budou interpretovat nadcházející data z ekonomiky, jak rychle se může měnová politika otočit jedním nebo druhým směrem a zda lze tempo inflace zkrotit bez recese.

Možné chyby

Bullard například v rozhovoru pro agenturu Reuters řekl, že je „předčasné“, aby někdo tvrdil, že Fed ve svém inflačním boji zaostává. Podle něj je centrální banka dobře připravena udělat, co je potřeba. Ale zároveň se domnívá, že měnová politika, která omezuje poptávku skrze vyšší úrokové sazby a kontroluje inflační očekávání, bude odpovědná za „významnou část“ boje proti inflaci. Dále je „pesimistický“ ohledně bezprostřední pomoci v podobě zlepšení situace v globálních dodavatelských řetězcích, návratu jednotlivců na trh práce nebo jiných zlepšení, která by umožnila Fedu postupovat méně agresivně.

"Nejsem hluchý k argumentům na straně nabídky," řekl. I když se tvůrci politik shodli na počátečním zvýšením sazeb, "v určitém okamžiku v budoucnu nastane okamžik, kdy to rozhodnutí bude těžší... Jak moc chcete zpřísnit politiku a jak moc riskovat recesi?"

Prezident minneapoliského Fedu Neel Kashkari naopak řekl, že sazby bude možná nutné zvýšit jen „trochu“, spíše jako povolení plynu v autě namísto sešlápnutí brzdy. Chyby a rizika recese přitom mohou přijít z obou stran – buď se udělá příliš málo a umožní to zakořenění inflace ještě hlouběji, anebo se udělá moc a způsobí to zbytečný pokles.

Nepředvídatelná data

Zpráva ministerstva práce o zaměstnanosti za leden, která byla zveřejněna v pátek (více zde), ukázala, s čím se Fed potýká v době, kdy se ani ceny, ani zaměstnanost (dva pilíře jeho politického mandátu) nechovají podle očekávání.

Mnoho analytiků čekalo, že ekonomika minulý měsíc ztratí pracovní místa kvůli rekordnímu nárůstu nakažených COVID-19 a snížení produkce ať už z opatrnosti, anebo proto, že zaměstnanci byli nemocní. Zpráva však ukázala, že zaměstnavatelé přidali 467 000 pracovních míst a že mzdy rostly, což je známkou rostoucího tlaku v ekonomice navzdory skokovému nárůstu infekcí způsobených variantou viru omikron.

Překvapení přišlo i z druhé strany trhu práce. Participace pracovní síly vzrostla a míra nezaměstnanosti šla nahoru o desetinu procentního bodu, což je trend, který by časem mohl fungovat ve prospěch méně agresivního Fedu.

Ale „musíme brát čísla tak, jak jsou, a ta vykreslují obrázek trhu práce v plamenech,“ napsali ekonomové Jefferies Aneta Markowska a Thomas Simons, přičemž Fed pravděpodobně směřuje k „trvalejšímu cyklu zpřísňování a vyšší terminální sazbě."

Zdroj: Reuters

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- § 50 paragraf 50 - Zákoník práce č. 262/2006 Sb.

- Dolar, Americký dolar USD, kurzy měn

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Ekonomika - Makroekonomika ČR 2020, data, novinky

- USD, americký dolar - převod měn na CZK, českou korunu

- Kdy můžete do předčasného důchodu a o kolik peněz přijdete?

- Sleva na poplatníka 2023 - 30.840. Kč. Slevu může uplatnit zaměstnanec i OSVČ. Sleva zůstává stejná jako v roce 2022.

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- XRP (Ripple) - aktuální a historické ceny kryptoměny XRP (Ripple) , graf vývoje ceny kryptoměny XRP (Ripple) - 10 let - měna USD

- Zlato - historický vývoj ceny Zlato po letech, minima, maxima, průměr. 1 oz - měna USD

- Předdůchod 2024 - kalkulačka: na 5 let předdůchodu musíte naspořit 763.680 Kč.

- Forex trading online - investice do EUR/USD a ostatních měn

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory