Dražší energie. Pro někoho problém, pro velkou ropnou pětku finanční milník

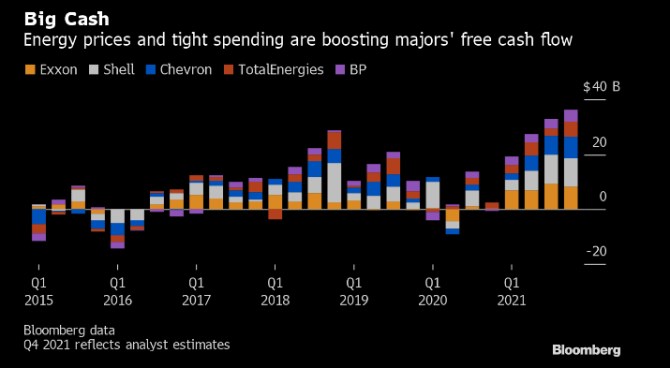

Velcí těžaři neměli nikdy tolik volných peněz jako nyní. Největší světová ropná pětka - BP, Shell, TotalEnergies, Exxon Mobil Corp a Chevron - vykáže za poslední loňské čtvrtletí volný cash flow ve výši 36 miliard. To za celý loňský rok znamená 116 miliard a nový rekord, ukazují odhady analytiků posbírané Bloombergem. Letos by se peněžní tok mohl této hodnotě přiblížit znovu. Sektor by tím pro investory mohl vypadat přitažlivěji.

Uprostřed masivního přechodu k čistým energiím by se tak k němu někteří investoři mohli vrátit , tím spíše v situaci, kdy manko na trhu s energiemi posílá ceny fosilních paliv nahoru.

Vyhlídky pro trh s ropou a plynem přitom vypadají utaženě i nadále. Podle nejnovějšího průzkumu Reuters budou ceny ropy stavět na silném začátku letošního roku, který podpořilo geopolitické napětí, a barel Brentu bude stát letos v průměru 79,16 dolaru.

Vyšší ceny ropy budou spolu s omezenějšími výdaji “pro návratnost hotovosti bezpochyby oporou”, domnívá se Jason Kenney, analytik Banco Santander. Morgani předpokládají, že na dividendách a zpětných odkupech vyplatí evropské ropné hvězdy BP, Shell, Total, Equinor a Eni jenom letos více než 46 miliard dolarů. Pro srovnání, loni to bylo 34 miliard.

Ignorovat ovšem investoři nebudou moci ani rentabilitu, kterou se teď ropní giganti po delším období nedostatečných výsledků budou moci pochlubit. Největší americké společnosti v tomto sektoru - Exxon, Chevron a ConocoPhillips - si u ukazatele ROCE (návratnost investovaného kapitálu) sáhnou do roku 2026 na hodnoty v průměru 20 procent, odhaduje Goldman Sachs. Mezi lety 2015 až 2019 to bylo jenom pět procent. Evropským ropným gigantům Morgan Stanley (BP, Shell, Total, Equinor a Eni) předpovídá v průměru 12 až 13 procent v tomto a příštím roce. Bylo by to nejvíce za dekádu.

Ceny energií a výdaje na uzdě jsou pro volný cash flow velkých ropných firem vítr do plachet:

Ropné schizma

Navzdory veškeré kritice od ochránců přírody i investorů zůstávají americké společnosti Exxon a Chevron stále zaměřené na ropu a plyn. Ve svých provozech si sice vytkli za cíl dosáhnout nulových emisí, strategickému přesunu k obnovitelným zdrojům ale vzdorují. Rally v cenách fosilních paliv jim tedy hodně hrála do karet.

Evropské BP, Shell a Total, které se odklánějí od ropy a plynu, podle analytika společnosti Santander Kenneyho ještě musejí přesvědčit investory, že přechod na byznys s nízkými, a potenciálně nulovými emisemi bude vytvářet odměny také z finančního hlediska, a to nikoli sporadicky.

Akciím Exxonu a Chevronu se tak dařilo více než jejich evropským rivalům. Exxon je svojí hodnotou na skoro trojnásobku BP, která slíbila, že omezí produkci fosilních paliv a svoje investice přesměrovala do větrné energie. V pátek to bylo naposledy, co se akcie BP obchodovaly jako člen prestižního britského akciového indexu FTSE 100. Tomu ale předcházelo něco jiného, totiž rozhodnutí firmy zjednodušit strukturu.

Všechny tyto velké společnosti už také avizovaly, že kapitálové výdaje budou letos držet na nejnižších úrovních za poslední roky. K velkým projektům mají pořád respekt, i když v Londýně se ropa prodávala v pondělí za více než 91 dolarů za barel. Dnes už ale sledujeme sesun, naposledy k 88,7 USD za barel. Exxon a Chevron ale chtějí navýšit svou těžbu v USA, kterou předloni osekali a loni k ní byli zdrženliví. Evropské velké protějšky takovou možnost nemají. V břidlicích už operuje jenom BP.

Exxon a Chevron jsou tak nyní s velkým přehledem největšími západními ropnými společnostmi:

Kam s nimi?

Podle Bloombergu může být pro ropné giganty teď ten správný čas začít odkupovat zpět své dluhopisy. Mohlo by to snížit zadlužení a vylepšit jim rozvahu. S tím souvisí situace ze začátku pandemie, kdy se ceny ropy zhroutily na dlouhodobá minima. Aby podpořily likviditu, vydaly ropné giganty jenom ve druhém čtvrtletí 2020 dluhopisy za celkem 50 miliard dolarů. Velkou část tohoto výtěžku si nechaly jako hotovost na pokrytí případného záporného peněžního toku. Ceny ropy se ale rychle zotavily, a tyto peníze nebyly potřeba.

Chevron, který v pátek reportoval svoje kvartální čísla, má tak podle Bloombergu kapacitu snížit v tomto roce svůj čistý dluh o více než 5 miliard dolarů. Loni se mu to povedlo o 13 miliard, mimo jiné i díky předčasnému splacení části s prémií k původní ceně. Pod par, tedy pod původní, nominální hodnotou se obchodují papíry za zhruba 8 miliard dolarů, takže tato příležitost je podle Bloombergu podstatně vyšší.

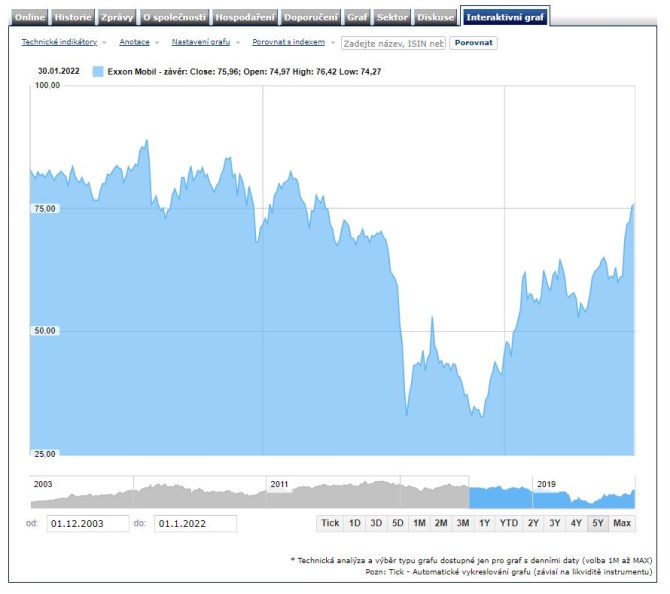

Exxon se nejlepším čistým ziskem za posledních sedm let pochlubil tento týden v úterý ve zprávě k výsledkům za čtvrté čtvrtletí. Společnost ještě předtím uvedla, že ve snaze pokročit ve snižování provozních nákladů spojí chemickou a downstreamovou divizi a přesouvá své sídlo do Houstonu z Irvingu. Akcie firmy dnes po první půl hodině obchodování rostou o 3,50 procenta.

Vývoj akcí Exxonu za posledních pět let:

Zdroje: BBG, Reuters, Patria.cz

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Více zpráv k energiím a ceně energií

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Energie - vývoj cen energií na komoditních trzích

- Energie - srovnání cen energií

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- Cena aut - velký přehle cen ojetých automobilů

- Dražší energie. Pro někoho problém, pro velkou ropnou pětku finanční milník

- Tuzemská inflace v důsledku dražších energií výrazně zrychlí nad 19 % (Týdenní zpráva z finančního trhu)

- IEA: Venezuelská elektrická krize může způsobit velké problémy ropnému trhu. Venezuelský export může nahradit OPEC z přebytečných zdrojů

- Spotřeba energie u bitcoinu je i v r. 2023 problémem. Těžba v r. 2022 spotřebovala tolik el. energie jako celé Švédsko - Diskuze, názory, doporučení a hodnocení

- Spotřeba energie u bitcoinu je i v r. 2023 problémem. Těžba v r. 2022 spotřebovala tolik el. energie jako celé Švédsko - Diskuze, názory, doporučení a hodnocení

- Spotřeba energie u bitcoinu je i v r. 2023 problémem. Těžba v r. 2022 spotřebovala tolik el. energie jako celé Švédsko - Diskuze, názory, doporučení a hodnocení

- Problémy v americkém bankovním sektoru vnášejí na finanční trhy nejistotu (Ranní zpráva z finančního trhu)

- Solární a větrná energie minuly další důležitý milník

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ole Hansen, Saxo Bank

Šokující předpověď - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory