Sazby v budoucnosti – co říkají slova, co činy a co predikuje Fed

Včera jsme probírali vztah mezi monetární politikou a cenami akcií velkých technologických společností typu Apple, Microsoft, či Tesla. Mimo jiné jsem poukazoval na to, že rostoucí sazby jsou samy o sobě faktorem, který snižuje fundamentální hodnoty akcií na celém trhu. Ale technologie jsou na ně v tomto ohledu obvykle citlivější. V souvislosti s podobnými úvahami se pak může nabízet prostá otázka – kam a kdy sazby vůbec půjdou.

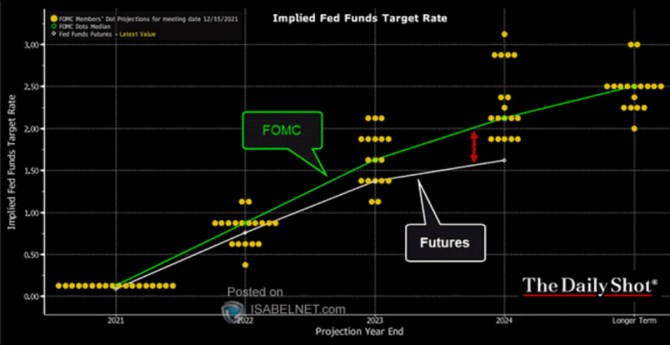

1. Sazby v příštích pár letech: Predikcí dalšího vývoje sazeb najdeme hojně, v principu je můžeme rozdělit do tří skupin: Očekávání ekonomů a analytiků (jednotlivá, či sumarizovaná do nějakého konsenzuálního čísla. Pak očekávání trhu – to, jaký vývoj sazeb je implikovaný současnými cenami na různých trzích. A do třetice tu jsou projekce vedení americké centrální banky. Následující graf porovnává druhé dvě skupiny. Konkrétně očekávání Fedu – FOMC ukázaná jako takzvaný „dot plot“. Tedy tečky ukazující anonymní odhad každého člena FOMC týkající se budoucího vývoje sazeb. K tomu graf ukazuje bílou křivkou vývoj sazeb implikovaný trhem futures:

Zdroj: Twitter

Pokud bych měl říci na základě dojmu z řady rozhovorů ze CNBC, či Bloombergu, tak to vypadá, že soukromý/investiční sektor se houfně domnívá, že Fed je za křivkou. Tedy že už měl dávno začít s taperingem a snad i zvedáním sazeb. Graf ale ukazuje, že ti, kteří skutečně investují (ne slova, ale činy), se domnívají, že sazby půjdou nahoru pomaleji, než by nyní signalizoval dot plot. V roce 2024 dokonce trh s futures implikuje sazby, o kterých nehovoří žádný z členů FOMC (v roce 2023 jsme s bílou křivkou jen u nižších odhadů ze strany FOMC). Zdá se tedy, že investoři jako celek se nedomnívají, že Fed bude muset svůj pohled přehodnotit směrem k razantnějšímu stažení stimulace. Naopak.

2. Sazby v delším období: Kapitolu samu o sobě pak představuje konec grafu, kam nám bílá křivka nesahá, ale kde máme predikce FOMC týkající se sazeb v delším období. Které snad můžeme interpretovat jako sazby, které vedení Fedu považuje za dlouhodobě neutrální, slučitelné s potenciálem americké ekonomiky. Pro mě je na jednu stranu pochopitelné, že ony tečky mají s přibývajícími roky větší rozptyl. Na stranu druhou by se ale teoreticky mohly u delšího období zase shlukovat s tím, že ohledně dlouhodobého potenciálu a tudíž i neutrálních sazeb bude vládnout relativně úzký konsenzus. Z obrázku ale vidíme, že tomu tak není. V extrémech totiž ukazuje, že sazby mohou (prý) být mezi 2 – 3 %. I když na 2,5 % je relativně slušně zalidněno/zatečkováno. A jde samozřejmě o (predikované) hodnoty vysoko nad těmi současnými i nad tím, co bylo standardem po finanční krizi. Tedy žádná dlouhodobá stagnace, nový normál a podobně.

3. Sazby a akcie: Akcie nezajímají ani tak sazby krátkodobé, jako dlouhodobé – u výnosů s delší dobou splatnosti. Nejčastěji se asi pro diskontování očekávaného toku hotovosti používají výnosy desetiletých vládních obligací. Zrovna nyní se pohybují na necelých 1,5 %. Výnosy obligací dvouletých jsou na necelých 0,7 %. Tedy méně než polovině. A sazby Fedu jsou na 0 – 0,25 %. Rozdíl mezi desetiletými výnosy a těmito sazbami tedy nyní dosahuje v podstatě 1,5 procentního bodu. Rozdíl mezi výnosy desetiletými a dvouletými nyní dosahuje asi 0,8 procentního bodu, od počátku osmdesátých let se přitom zhruba pohybuje mezi mírně zápornými čísly na straně jedné a 2,5 procentními body na straně druhé.

Historicky tak tento rozdíl (sklon výnosové křivky) dosahovat širokého rozpětí hodnot. Větší bývá během boomu, menší při chladnutí ekonomiky. Píšu to v tomto bodě celé proto, aby čtenář měl nějakou hrubou představu o tom, kde by se tedy mohly (pro akcie nejrelevantnější) výnosy desetiletých vládních obligací pohybovat na základě toho, co říká uvedený graf. Pokud by dlouhodobé neutrální sazby Fedu dosahovaly 2,5 %, tak výnosy obligací se mohou bez větší námahy pohybovat kolem 4 %. Takový starý normál a konec mimořádně příznivého období pro akcie, které bylo charakterizované relativně vysokým růstem ekonomiky a zisků na straně jedné a dost nízkými sazbami a výnosy obligací na straně druhé. S tím, že růst by zůstal, ale odpovídaly by tomu i sazby. Ale připomínám – hovoříme stále o výše uvedeném a rozšířeném obrázku.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.