Čeho se investoři nejvíce bojí

Ještě před pár lety mě někteří investoři ujišťovali, že jim firemní dluhopisy a směnky přináší stabilní výnos a bezpečně překonávají inflaci. Dnes je situace o poznání jiná. V posledních letech jsme nejen vlivem Covidu viděli pád mnoha dluhopisových emisí renomovaných společností. Pár let zpět jsme mohli pozorovat něco podobného i u státních dluhopisů Řecka a na příkladu Arca Capital si mnoho investorů na vlastní kůži bolestivě ověřilo, že ani „zajištěná“ směnka není tak jistou investicí, jak jejich prodejci často tvrdí.

Obava č. 1 – Nechci o své investice přijít!

Celý život své peníze pracně vyděláváte a hromadíte s cílem je jednoho dne využít jako majetek, který vás zajistí v období, kdy již nebudete chtít pracovat. Je důležité si uvědomit, že primární bohatství do vašeho majetku přináší vaše práce nebo vaše firma. Právě tam se vám daří vytvářet bohatství, protože jste z prakticky nulového majetku díky své práci, inteligenci a trpělivosti vybudovali v průběhu času své současné jmění.

Je tedy zcela přirozené, že jednou z velkých obav investorů je, že o své investice přijdou. Takové riziko samozřejmě existuje, ale je jen na vás, jak budete k investicím přistupovat, jakou míru rizika připustíte a tedy, jak moc bude tato obava oprávněná.

Je nesmysl si myslet, že pouhým vložením svých peněz do nějaké investice je během krátké doby dokážete zněkolikanásobit, i když vám to často někdo slibuje. Toto očekávání mají většinou investoři, kteří nemají dostatek majetku pro zajištění budoucnosti své rodiny a hledají tak zkratku, která by jim pomohla dohnat ztracené investiční roky. Bezpečné zkratky však neexistují. Právě tyto příklady v drtivé většině nedopadají dobře, a proto nestojí za to se o ně pokoušet.

Často právě snaha o hledání podobné zkratky vás dožene do spárů různých pochybných firem, jako byly před pár lety investiční roboti nebo v posledních letech několik alternativních „fondů“. Posledním případem byl pád podobného rádoby investičního fondu Growing way Ondřeje Janaty. Přitom ještě před pár měsíci o něm psal i český Forbes jako o vycházející hvězdě.

Základním znakem většiny podobných „investic“ je nepřiměřený výnos, na který prodejci lákají investory do svých sítí. Často slibují výnosy v desítkách procent. Sám jsem se setkal s tím, že bez obav mluví o potenciálním růstu i v násobcích vloženého majetku. Je třeba si uvědomit, že nežijeme v pohádce, protože pouze do pohádek podobné produkty patří.

Problémem může být, že nabízený výnos není vždy zaručeným způsobem, jak podobné nabídky rozpoznat. Například emitenti řady pochybných dluhopisových emisí se naučili, že nesmí slibovat příliš vysoký výnos, protože pak vypadají podezřele. Takže raději nabídnou výnos nižší, aby byli důvěryhodnější. Obecně bych i z tohoto důvodu doporučoval vyhnout se českým firemním dluhopisům v portfoliu. Pokud do nich investovat chcete, měli byste se na nákup takového dluhopisu dívat jako na nákup podílu v dané společnosti a adekvátně tomu analyzovat veškerá rizika s danou společností spojená.

Obava č. 2 – Nechci chudnout vlivem inflace

Ještě v roce 2016 nebyla inflace tématem pro většinu investorů. Držela se pod jedním procentem a i když výnosy v bankách byly nízké, prakticky nulový růst cen investory nestresoval.

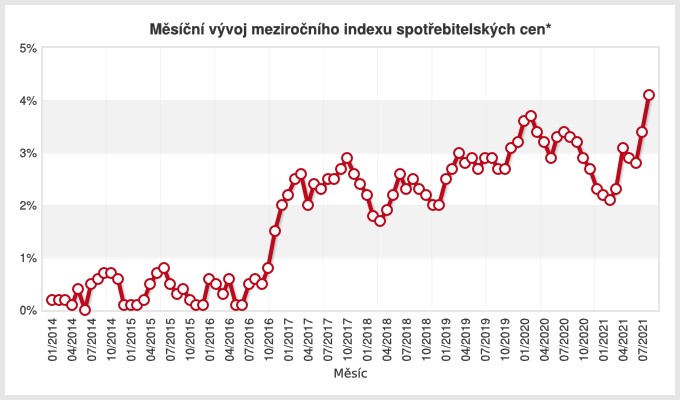

Na grafu od Českého statistického úřadu však vidíme, že současná situace je zcela odlišná. Aktuální míra inflace pomalu překračuje hranici 4 % a už delší dobu jsme v úrovni, ve které již konzervativní investice nedokáží inflaci porazit. V takové situaci již nelze inflaci zcela přehlížet.

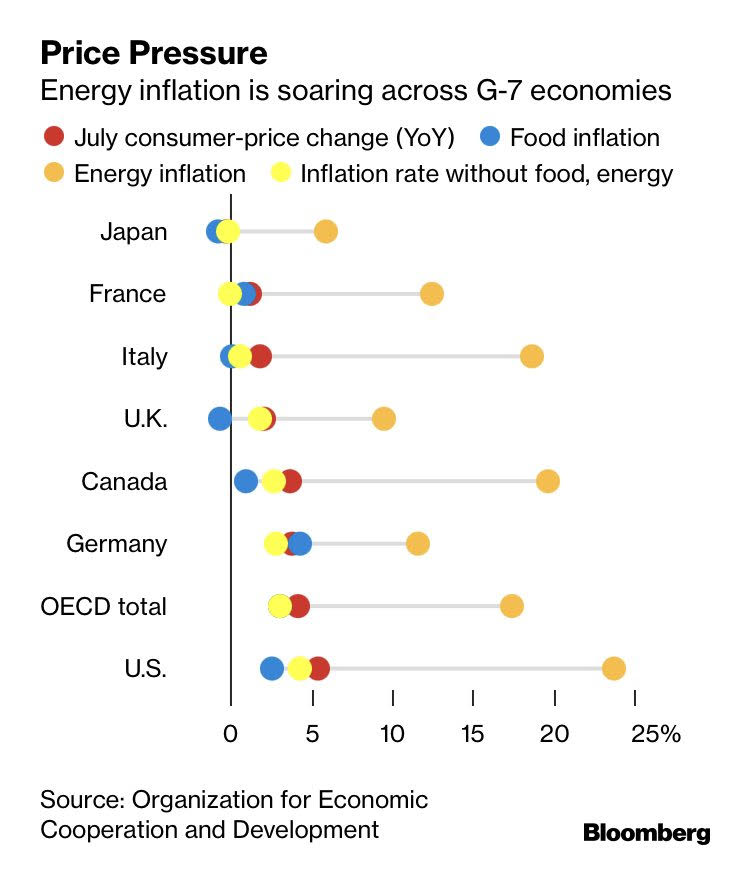

Je ale dobré vědět, že v tom nejsme sami. Inflace nyní roste po celém světě. Jedním z jejích významných hnacích motorů je rostoucí poptávka po energiích a raketový růst jejich cen. Můžeme diskutovat o tom, jestli se jedná o skokový růst, který nebude trvat dlouho, ale vzhledem k extrémnímu množství nových peněz, které centrální banky po celém světě poslaly do ekonomiky v posledních dvou letech, musíme i do budoucna s vyšší inflací počítat jako s normálem.

Jak tyto obavy řešit?

Minulý týden jsem s klientem analyzoval jeho současné dluhopisové portfolio držené u J&T. Na první pohled se zdálo vše v pořádku, ale při bližším pročtení jsme se dobrali k tomu, že většina dluhopisů je emitována firmami v přímém napojení na danou společnost a většinou i omezeným počtem ovládajících osob. Projekty byly koncentrovány v ČR nebo blízkém okolí a čistý výnos po zdanění byl nakonec kolem 4 % p.a. Poté, co jsme dali tato data dohromady, klient sám vyhodnotil, že rizika jsou neúměrná inflačnímu výnosu a naplánovali jsme v rámci jeho majetkového plánu přesun aktiv.

Je to častá situace, kterou vídám u řady našich nových klientů. Měli byste se snažit uvažovat v širším měřítku, než jsou hranice naší republiky. V historii jsme zažili již řadu kotrmelců a rychlých změn, které ovlivnily naše životy i majetek. Pokud je vám dnes 50 let, bude vám váš majetek sloužit dalších 30-40 let a v ideálním případě může sloužit i dalším generacím. Je velmi nepravděpodobné, že by nás v takto dlouhém horizontu žádné další kotrmelce nečekaly.

Právě proto v našich portfoliích jako základ využíváme globální ETF fondy. Díky nim můžeme velmi levně a bezpečně investovat do globálních aktiv (akcie, dluhopisy, nemovitosti, komodity,…). Prostřednictvím investice do indexového ETF fondu nespekulujeme na růst jedné akcie, ale investujeme do předem daného koše několika stovek akcií. Nemusíme se proto obávat případných problémů jedné společnosti.

Největší český akciový fond má velikost kolem 30 mld. CZK, velké ETF fondy mají velikost klidně i 100 mld. USD. Díky této velikosti a pasivní investiční strategii (kopírování indexu) jsou ETF fondy velmi levné. Klasický český akciový fond stojí investora 2,3 % p.a. na nákladech. Proti tomu klasický ETF na nákladech stojí 0,2-0,3 % p.a. I to je důvod, proč právě ETF fondy svou výkonností překonávají v 80 % případů jim podobné podílové fondy.

Závěrem

ETF určitě nejsou všelékem a jejich zapojení v portfoliu je dobré dělat na základě komplexního investičního plánu, ale jsou výborným nástrojem, který nám i z naší české kotliny umožňuje investovat tak, jak investují ti největší profesionální privátní i institucionální investoři z celého světa.

Konkrétní tipy jak investovat do ETF fondů se dočtete v naší knize praktický průvodce Jak investovat do ETF fondů.

Jiří Cimpel, EFP

Jiří Cimpel je privátním investičním poradce a majitelem společnosti Cimpel & partneři. Ve financích působí již od roku 2002 a díky tomu se svými klienty mohl prožít růsty a krize za dvě poslední dekády. Tyto zkušenosti využívá denně při práci s novými klienty. Je držitelem prestižních evropských titulů EFA (Europien Financial Advisor) a EFP (Europien Financial Planner). Také je aktivním zvoleným členem výkonné rady AFPČR (Asociace finančních poradců ČR), která spojuje honorované finanční poradce v ČR. Posledních 5 let se věnuje, se svou rodinnou firmou Cimpel & partneři, privátnímu investičnímu poradenství a wealth managementu.

Cimpel & partneři

Cimpel & partneři

Cimpel & partneři je rodinná poradenská firma, specializující se na investiční poradenství a wealth management pro současné i budoucí rentiéry. Jsou průkopníky a propagátory honorovaného modelu investičního poradenství, který do ČR přináší z Velké Británie a USA. Díky honorovanému (bezproviznímu) modelu spolupráce a jejich orientaci na odměnu ze zisku investic, pracují nejčastěji pro zkušené investory - současné nebo bývalé majitele firem, podnikatele, lékaře, manažery a speciality z řad IT. Jejich specializací jsou burzovní investice prostřednictvím burzovně obchodovaných fondů (ETF), privátní investice do nemovitostí a jsou předními českými experty na oblast dědického plánování.

Pokud hledáte cestu, jak efektivně zhodnocovat své peníze, můžete si zdarma stáhnout jejich knihu Rentiérské minimum. Díky ní se naučíte spravovat své investice tak, jak to dělají největší světoví správci, jako je Nobelova nadace, se strategiemi, které nesou pravidelný a stabilní zhodnocení.

Více na https://cimpel.cz/.

Poslední zprávy z rubriky Okénko investora:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Radoslav Jusko, Ronda Invest

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?