Jsou akciové trhy předražené?

V minulém článku jsme se podívali na nedávné situace, kdy investoři krátkodobě přehnali své obavy v rámci trhu, odvětví nebo na jednotlivých akciích, a poslali valuace výrazně dolů. Po odeznění negativního sentimentu se ceny rychle vrátily na předchozí úrovně. V tomto díle se zkusíme podívat na to, v jaké situaci se aktuálně nachází akciový trh, a zda nějaké mimořádné odchýlení od fundamentálních cen neprobíhá na trzích právě nyní.

Podívejme se na aktuální valuaci amerického indexu S&P 500. Ukazatel P/E se nachází na 27, což je z historického hlediska relativně vysoká úroveň, když dlouhodobý průměr se pohybuje kolem 16 - 17. Předtím, než uděláme nějaké závěry ohledně předražených úrovní, je třeba vzít v potaz minimálně dva faktory. Tím prvním je fakt, že v posledních desetiletích se akcie obchodují na vyšších úrovních a průměrný P/E za posledních 40 let dosahuje bezmála 22. Druhým faktorem jsou strmě rostoucí zisky firem, když průměrný zisk společností z indexu S&P 500 za posledních 12 měsíců dosáhl historického maxima 165 USD/akcii a podle odhadů analytiků by se za celý letošní rok mohl dostat dokonce na 200 USD.

Kdyby se tento odhad naplnil, představovalo by to meziroční nárůst zisků o 62 %, zatímco vůči roku 2019 by to bylo zlepšení o 32 %. Pro příští rok se analytický konsensus pohybuje dokonce na 218 USD. Při naplnění těchto optimistických očekávání pro rok 2022 by se při současné úrovni S&P 500 ukazatel P/E propadl na již podstatně rozumnější úroveň 20. Analýza PE a následných výnosů u indexu S&P 500 od roku 1926 ukazuje, že pokud se PE pohyboval nad úrovní 25, průměrný roční nominální výnos v následujících 10 letech dosahoval 4,1 %. Pro srovnání, pokud se PE pohybovalo v rozmezí 15,6 – 17,1, tak tento výnos dosahoval 11 %. Pro vysoké úrovně PE platí ještě jedna zajímavá historická implikace.

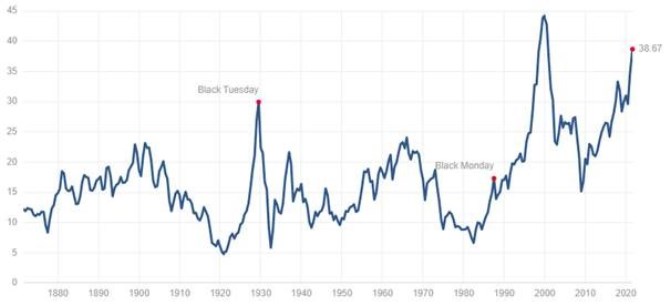

Se zajímavou konstrukcí P/E přišel nositel Nobelovy ceny za ekonomii Robert Shiller, který zavedl svůj vlastní ukazatel pod názvem CAPE. Jedná se o cyklicky upravený ukazatel P/E, který je očištěný o inflaci a vychází z průměrných zisků za posledních 10 let. Takto konstruovaný ukazatel se nyní pohybuje kolem 38, což je nejvyšší úroveň od roku 1999, kdy CAPE dosáhl 44. Pro úplnost dodejme, že 20letý průměr Shillerova CAPE je 25,6. Při pohledu na historický graf je zřejmé, že se valuace amerických firem nacházejí vysoko, avšak to samo o sobě ještě nemusí implikovat blížící se propad. Podle Shillerovy teorie, pokud se CAPE pohybuje nad úrovní 25, budou výnosy akcií v následujících 20 letech blízké nule. To je však pouhá teorie, když CAPE se usadil nad úrovní 25 již v roce 2017. Přesto se index S&P 500 od roku 2017 téměř zdvojnásobil.

Tento ukazatel má totiž i výrazné slabiny. Tou první je jeho dlouhodobost – jen málokoho totiž zajímá, jaký bude výnos v následujících 20 letech. Druhým problémem je, že tento ukazatel je přílišným zjednodušením ocenění akcií a nebere v potaz důležité faktory, jako jsou úrokové sazby, budoucí ziskovost firem nebo změny v dividendových politikách a odkupu vlastních akcií. Aktuální graf CAPE:

Zdroj: Shiller PE Ratio (multpl.com)

Analýza valuace trhu pomoci PE nám jen potvrzuje to, co je při pohledu na hlavní akciové indexy zjevné – hlavní indexy se pohybují kolem svých historických maxim, což implikuje relativně vysoké valuace akcií. Při takto relativně vysokých valuacích trhu, které vycházejí z kombinace nulových sazeb a optimistických hospodářských výhledů, není vůbec snadné nalézt tituly nebo odvětví, které by mohly být podhodnocené. Adeptem na přehnaně negativní sentiment se ale v posledních týdnech stává čínský technologický sektor.

Akcie čínských internetových firem se ve srovnání se svými protějšky v USA obchodují s výrazným diskontem. O to, že by se mohlo jednat o neefektivitu trhu v podobě přehnané reakce, o kterých jsme si psali v minulém článku, nasvědčuje i to, že investoři plošně prodávají všechny akcie bez jakéhokoliv ohledu na individuální fundament. Jak už to ale bývá, stojí za tím hned několik faktorů, a celá situace zasluhuje komplexnější analýzu. Neefektivnost trhu není jen o podhodnocených aktivech, ale také o iracionálně vysokých cenách a bublinách. Takový vývoj nyní možná sledujeme u bitcoinu a dalších kryptoměn. Podobně jako čínské internetové akcie, i kryptoměny by si zasloužily vlastní analýzu, na kterou již tady není prostor, a proto se na tyto dvě záležitosti podrobněji zaměříme příště.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Energie - vývoj cen energií na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Jsou akciové trhy předražené?

- Jsou akciové trhy předražené? - Diskuze, názory, doporučení a hodnocení

- Jsou akciové trhy předražené? - Diskuze, názory, doporučení a hodnocení

- Korekce je (stále) málo: Globální akciové trhy jsou předražené, čas nejlevnějších nákupů teprve přijde

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets