Gratulace panu Powellovi k dofouknutí největší akciové bubliny v historii aneb Proč bychom se (ne)měli divit, když americké indexy klesají

V posledních dnech (nejen) na americkém trhu dominují obavy z vysoké inflace, která by teoreticky měla vést centrální banku k rychlejšímu utahování měnové politiky, než se donedávna předpokládalo. A to navzdory tomu, že Fed vedený Jeromem Powellem průběžně vylučuje, že by se měly sazby v USA zvyšovat dříve než v roce 2023, a případný další růst inflace považuje za krátkodobý fenomén. Akcioví investoři by každopádně měli pamatovat na to, že americký trh má odkud a proč klesat.

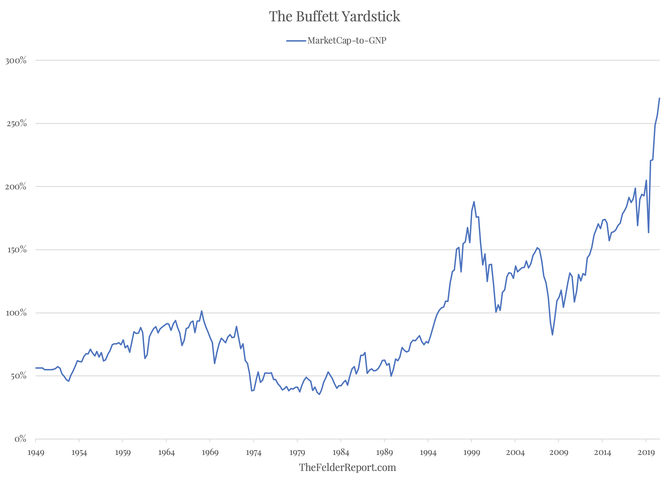

Jistě, je nová doba, takže historické poučky neplatí a tradiční způsoby ocenění akcií nemá smysl používat. Ale kdyby vás to zajímalo, takzvaný Buffettův indikátor, tedy poměr tržní kapitalizace amerických veřejně obchodovaných firem a HDP USA, dosáhl nedávno 270 %. Ano, ceny akcií prudce vzrostly, zatímco ekonomika byla v recesi, takže předpokládaná expanze HDP poměr pomůže opět srazit níže. Ale i tak stojí za zmínku, že na vrcholu technologické bubliny v roce 2000 stejný poměr dosáhl maxima na 188 %. Z tohoto srovnání plyne, že je americký trh v současnosti o více než 40 % dražší než v době jedné z historicky největších bublin. Nová doba.

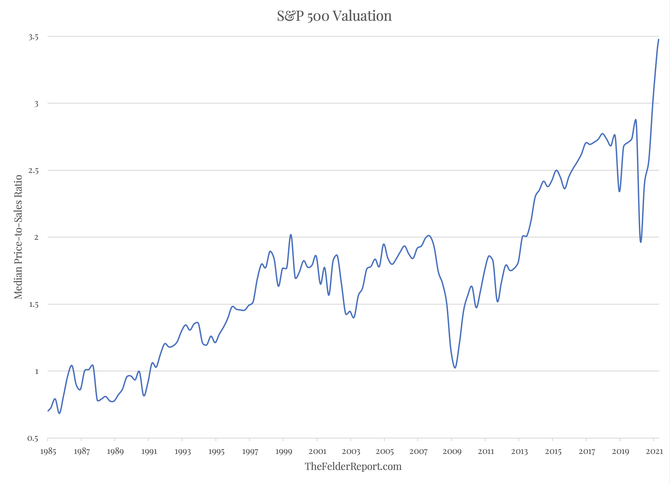

Pokud bychom si tedy navzdory vědomí o nesrovnatelnosti aktuálního prostředí s tím před více než dvěma dekádami troufli americký trh v květnu 2021 označit slovem bublina (jistě, výnosy dluhopisů byly tehdy podstatně vyšší a tak dále, je to tedy opravdu drzá myšlenka, říkat dnes něco o bublině na akciovém trhu v USA), zjistili bychom, že je nejen daleko větší, pokud jde o poměr cen akcií a velikosti ekonomiky, ale také podstatně širší. Poměr ceny akcií a tržeb mediánové společnosti z indexu S&P 500 je o 75 % vyšší než na vrcholu bubliny v roce 2000. Drahota tedy ani zdaleka není tématem nějaké úzké skupiny cenných papírů v jednom sektoru.

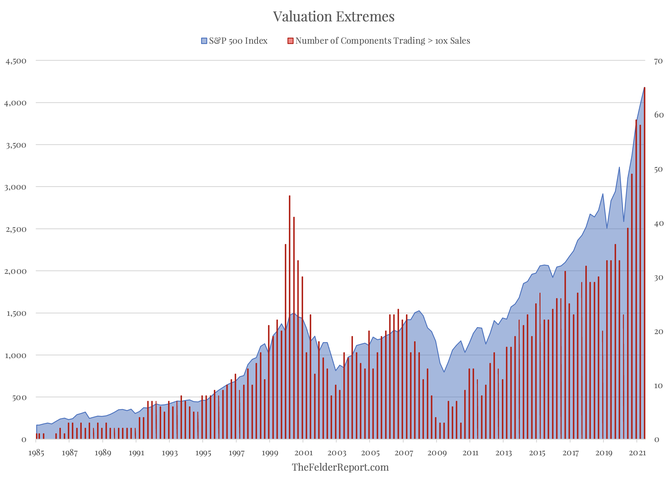

V březnu 2000 se mimochodem na 10násobku tržeb a dráže obchodovalo 45 firem z indexu S&P 500, v dubnu 2021 jich ale bylo 65. Jestli technologická bublina byla projevem šílenství, jak popsat současnost?

Ještě před pár měsíci většina akciových investorů Powellovi a spol. tleskala za politiku, která umožňuje přilévání stále nových stovek miliard dolarů na finanční trhy. Zájem na něčem, čemu se hezky česky říká finanční stabilita, se ale dříve či později vrátí do hry silou, která může akciové býky nemile překvapit, jakkoli důrazným varováním již je či bude vývoj cen komodit, inflace nebo tržních sazeb.

Další články a videa najdete na www.investicniweb.cz

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Dolar, Americký dolar USD, kurzy měn

- USD, americký dolar - převod měn na CZK, českou korunu

- Akcie ve světě - hodnoty indexů

- Index PX, Burza Praha - historie, vývoj

- Akcie ve světě - grafy indexů

- Akcie USA - americké akcie

- Anglické jednotky délky, americké jednotky délky

- Kalkulačka BMI - Body Mass index

- Kdo má dnes svátek?

- Podpora v nezaměstnanosti - máte nárok?

- Přídavky na děti - kdy máte nárok a kolik dostanete

- Výpočet důchodu - Jak vysoký budete mít důchod?

Prezentace

10.03.2025 Nejpopulárnější Samsung má nástupce.

03.03.2025 Xiaomi má úžasný fotomobil. Ti nejrychlejší…

27.02.2025 Ferratum: Banka budoucnosti v tvém mobilu?

Okénko investora

Štěpán Křeček, BHS

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Tomáš Volf, Citfin

Olívia Lacenová, Wonderinterest Trading Ltd.

Přirozená korekce, nebo obrat na trhu? Ceny pomerančového džusu na burze klesly o 37 procent

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Jiří Cimpel, Cimpel & Partneři