Perly týdne: Obrat na akciích a komoditní supercyklus

Barry Knapp míní, že přichází reflace a na historickém příkladu ukazuje, že jde o prostředí pro akcie pozitivní. Saad Rahim vidí další prostor pro růst cen některých komodit, Steven Koonin míní, že běžná data vypráví jiný klimatický příběh, než se často uvádí. A ještě více v nových Perlách týdne.

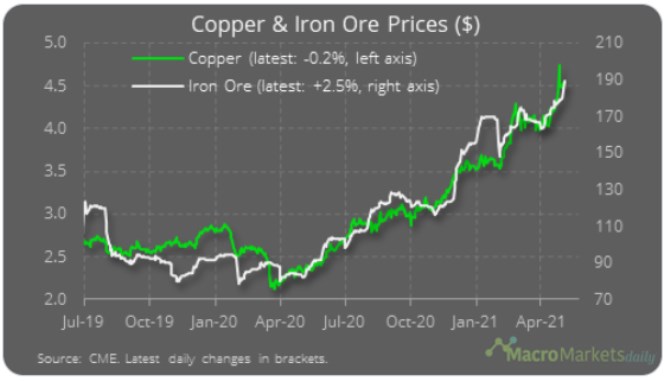

Komoditní supercyklus: Podle některých názorů jsou komodity na počátku nového supercyklu, na Bloomberg Markets o nich hovořil Saad Rahim ze společnosti Trafigura. Podle něj se globální ekonomika stále pohybuje pod svým potenciálem, kapacity mohou být využity na 90 – 95 %. I tak je ale znatelná silná globální poptávka po řadě komodit a na trzích je cítit, že jde z velké části o poptávku po skutečné fyzické komoditě.

Rahim patří k těm, kteří se domnívají, že snaha o posun k elektromobilům a snižování emisí prospívá a bude prospívat mědi, které je pro řadu nových technologií klíčovým prvkem. Její výhled je tak podle odborníka velmi pozitivní a nejde jen o příběh, který by se týkal jejího významného spotřebitele – Číny. Není ale možné, že rostoucí ceny této komodity nakonec začnou dusit poptávku?

Následující graf ukazuje vývoj cen mědi a železné rudy:

Zdroj: Twitter

Klimatická otázka: Steven Koonin je fyzikem a působil mimo jiné jako poradce vlády prezidenta Obamy. Věnuje se tématu klimatických změn a v souvislosti s plány současné americké vlády hovořil na CNBC o tom, že věda ohledně oteplování a souvisejících témat „neříká to, co si myslíme, že říká“. Vědec podle svých slov pracuje s obecně přijímanými daty, včetně těch z USA a z OSN. Ta podle něj skutečně ukazují, že lidstvo ovlivňuje změny klimatu, ale dopad není tak velký, jak se tvrdí. A to včetně extrémních jevů v počasí.

Podle vědce jsou například vlny veder v USA nyní stejně časté jako před sto lety a za posledních 60 let se jejich počet nijak nezvýšil. Lidé prý také nemají žádný faktický důkaz, že nějak ovlivňují hurikány. A třeba globální počet požárů ve volné přírodě od roku 2003 klesl o 25 %. A i přesto, co se dělo v Kalifornii a Austrálii, byl rok 2020 z hlediska těchot požárů podle experta „jedním z nejméně aktivních“. Koonin tak nesouhlasí s tím, že lidstvo nějak poškodilo klima.

Ohledně plánů nové americké vlády vědec řekl, že pokud chceme změnit energetický systém, je třeba to udělat pomaleji a s větší uvážlivostí. K tomu musí Spojené státy dosáhnout toho, aby podobnou cestou kráčel i zbytek světa, jinak jejich snahy neponesou výsledky. I kdyby totiž USA snížily své emise na nulu, v globálním měřítku by to znamenalo jen asi 15 % pokles.

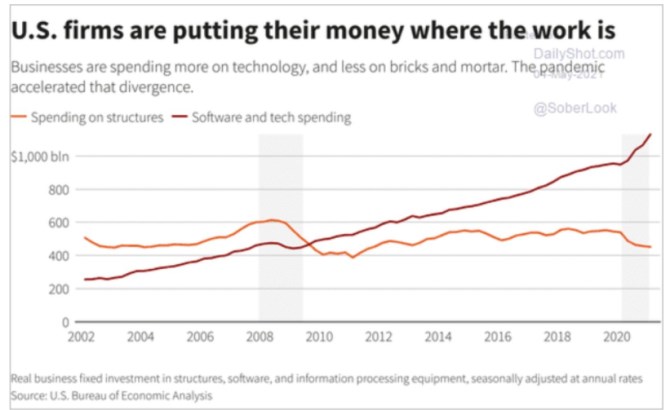

Směr software a technologie: Následující graf ukazuje vývoj struktury investic amerických firem – investic do fyzických aktiv na straně jedné a do softwaru a technologií na straně druhé. K poklesu v první skupině došlo po roce 2008, objem těchto investic se dostal pod fialovou křivku, která v té době prošla mnohem mírnějším poklesem. Nůžky se od té doby neustále rozevírají a ke znatelnému posílení tohoto trendu došlo v posledních měsících. Zřejmé je i to, že investice do technologií jsou mnohem méně volatilní:

Zdroj: Twitter

Reflace a akcie: Na kterou stranu debaty o riziku vyšší inflace se kloní Barry Knapp z Ironsides Macroeconomics? Ekonom na CNBC odpověděl, že podle něj přichází reflace a z mnoha historických paralel, které v této diskusi zaznívají, mohou být relevantní šedesátá léta. I tehdy se totiž začala zvedat inflace, z pohledu akciového investora je pak relevantní to, že rostly i zisky. A valuační násobky PE se zvedly z poválečných hodnot nižších než deset na hodnoty blížící se dvaceti. Reflace tedy byla pro akcie pozitivním obdobím, opak ale platí o dluhopisech.

Ono pro akcie pozitivní reflační období by mohlo skončit ve chvíli, kdy centrální banka začne utahovat. Knapp řekl, že v předchozích cyklech nastal obrat vždy kvůli monetární, či fiskální kontrakci. Trh pak podle odborníka projde například „minimálně 10 % korekcí ve chvíli, kdy Fed začne omezovat nákupy aktiv“. Jenže i to je daleko a skutečný obrat na akciích nepřijde dříve než „skutečné utahování“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

21.01.2025 Nejoblíbenější Xiaomi roku má nástupce.

16.01.2025 Nejnadupanější telefon současnosti se začal…

27.12.2024 Stále více lidí investuje do bitcoinu.

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

ČNB patří mezi pět největších kupců zlata mezi centrálními bankami

Charu Chanana, Saxo Bank

Mgr. Timur Barotov, BHS

Peněz bude stále více: Investování již není možnost ale nutnost!

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti