Dolar a návrat eurozóny před rok 2007

Jeden ze základních mechanismů fungování globální ekonomiky se dá ve zkratce nazvat „trička za dluhopisy“. Má mnoho verzí a úrovní, minulý týden jsme tu uvažovali o jeho vztahu ke globální dominanci dolaru. Dnes volně navážu specifickou evropskou perspektivou, která ale s dolarem úzce souvisí. Je to v kostce o trojúhelníku USA – Německo – periferie eurozóny.

1. Trička za dluhopisy (T za D): Krátce připomeňme, že pokud chtějí třeba Spojené státy spotřebovat více, než vyrobí, musí zboží dovézt odjinud. Tedy ze zemí/země, která chce zase více vyrobit, než spotřebovat (mít vyšší příjmy, než výdaje). Odvrácenou a neoddělitelnou stranou tokového toku zboží je tok úspor – druhá země, třeba Čína, musí Spojeným státům na jejich deficit ve vzájemném obchodu půjčit.

Včera jsem tu psal o rámování problémů a jde o téma relevantní i v této oblasti. Můžeme říci, že Spojeným státům musí Čína půjčit na jejich spotřebu čínského exportu. Ale zrovna tak můžeme říci, že Spojené státy musí přijmout čínské úspory na to, aby do nich Čína mohla exportovat (a aby jí exportní sektor zvyšoval zaměstnanost). Pravda je samozřejmě obojí („T za D“ je to samé jako „D za T“, ale každé prohlášení má přece jen trochu jiný nádech.

2. Dominance dolaru: Minulý týden jsem tu poukazoval na tezi Michaela Pettise. Podle ní se dominantní pozice dolaru ve světové ekonomice odvíjí zejména od toho, že Spojené státy byly během posledních cca 100 let ochotny stát na takové straně mechanismu „T za D“, která zrovna vyhovovala globální ekonomice:

Nejdříve USA poskytovaly jiným zemím své úspory a „trička“ (poválečná obnova) a pak zase začaly vstřebávat globální přetlak úspor a prodávaly své dluhopisy za trička. Pan Pettis pokračoval s tím, že Čína tuto ochotu k vyvažování nerovnováh nemá ani náhodou (mohli bychom tvrdit spíše opak). A renminbi tak ještě dlouho nebude mít šanci na nějakou významnější pozici ve světové ekonomice (byť by digitalizovalo). Ale to jen tak na okraj, pojďme k Evropě.

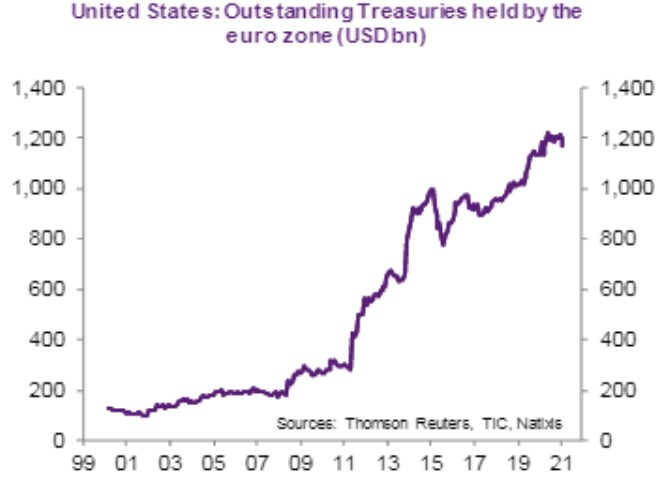

Co se stalo po roce 2007? Německo a jemu podobní přestali být ochotni posílat na periferii své úspory. Periferie tak byla v prostředí pevného kurzu v podstatě donucena utlumit svou poptávku a snížit tím své deficity běžného účtu (nebyly Německé úspory, tak nebyly ani německá trička, či spíše VW a pod.). Periferie se s tím někde pere v podstatě dodnes. A Němci a spol. to vyřešili tak, že své úspory začali posílat jinam. Následující graf ukazuje vývoj objemu amerických obligací držených subjekty z eurozóny:

Zdroj: Natixis

4. Co kdyby? Ekonom Patrick Artus tvrdí, že kdyby v eurozóně panovalo více solidarity a obnovil se tok přeshraniční kapitálu tak, jako před krizí, eurozóna by své úspory (opět) použila doma. A přestala by financovat americké deficity obchodní a nyní i fiskální. Sazby a výnosy amerických obligací by to nahoru sice nevytlačilo, protože by je dole držel Fed. Ale celý tento hypotetický sled událostí by vedl k prudkému oslabení dolaru (což by nastolilo novou parciální rovnováhu).

V logice výše uvedeného pan Artus v podstatě říká, že Spojené státy by již nebyly ochotny/schopny reagovat na (nové) globální nerovnováhy – měly by hlad po dovozech a úsporách ze zahraničí i přesto, že by jejich nabídka znatelně klesla (Německo by půjčovalo Španělsku a spol. a ne USA). Kdyby to trvalo déle, tak třetí bod poté implikuje, že by došlo nejen k oslabení kurzu dolaru (což by onen hlad po dovozech nakonec utnulo). Ale ona neochota/neschopnost by měla v případě návratu eurozóny před rok 2007 vliv i na „strukturální“ pozici dolaru ve světové ekonomice. Je to další finance fiction? Klíčové součásti tu každopádně jsou „návrat“ a „neochota/neschopnost“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Dolar, Americký dolar USD, kurzy měn

- Dolar, Australský dolar AUD, kurzy měn

- Dolar, Kanadský dolar CAD, kurzy měn

- Výpočet čisté mzdy reforma 2024. Jak se vypadá čistá mzda před a po reformě?

- Nezaměstnanost v ČR, vývoj, rok 2020, Míra nezaměstnanosti v %

- Příspěvek na bydlení v roce 2021 - Kalkulačka

- Čísla účtů pro placení daní v roce 2020

- Daň z nemovitosti - daň z nemovitých věcí v roce 2020

- Kalkulačka přídavků na děti pro rok 2020 - Máte po zvýšení životního minima nárok na přídavky na děti? Kolik dostanete?

- Minimální mzda v roce 2021, 2020 i v minulosti, vliv na zaručenou mzdu

Benzín a nafta 12.12.2024

| Natural 95 35.71 Kč | Nafta 34.87 Kč |

Prezentace

12.12.2024 Český trh zaplavily extrémně zlevněné Samsungy.

05.12.2024 K nejprodávanějšímu telefonu sezony tablet zdarma.

Okénko investora

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory