Valuace v USA vysoko. S jednou podstatnou výjimkou

Ať se podíváme na jakékoliv PE, žádné z nich nám již nějaký čas neukáže, že by valuace amerických akcií byly blízko nějakého historického standardu, o levnosti nemluvě. Naopak. Pokud přitom používáme PE při hodnocení atraktivity jednotlivých akcií, jde z mého pohledu o přílišnou zkratku, která toho s valuací nemá mnoho společného. U celého trhu dává PE asi větší smysl, ale do dokonalosti má také hodně daleko. Co ukazuje měřítko, které k ní má blíže?

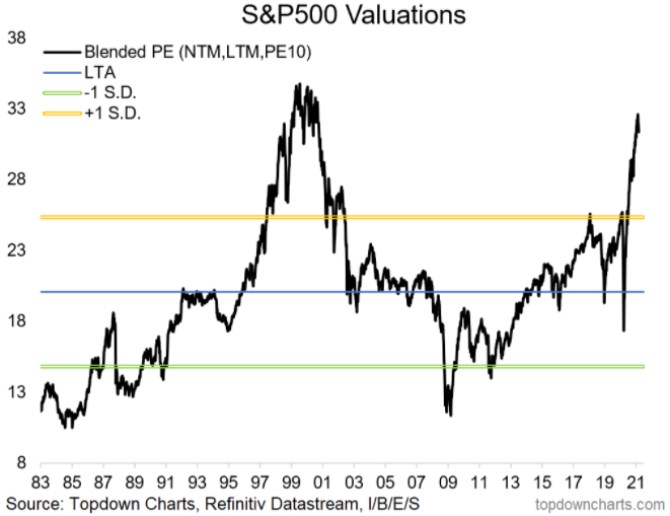

1. Vysoko kam se podíváš: Jednu z mnoha variací „PE předraženosti“ ukazuje následující graf, jehož křivka dokonce ukazuje vývoj mixu různých PE (podle toho, k jakým ziskům jsou ceny akcií poměřeny).

Zdroj: Twitter

2. Králem je tok hotovosti: Říká se, že hotovost je králem (u nás z gramatických důvodů spíše královnou). Z valuačního hlediska je pak královnou tok hotovosti, a ne zisky. Konkrétně volný tok hotovosti FCF, který ukazuje, co firma/firmy skutečně vydělají. Od zisků se může odlišovat z více důvodů, včetně toho, že investice se nerovnají odpisům, firma musí investovat do pracovního kapitálu (či jí naopak tok hotovosti zvyšuje tak, jako u Amazonu) ... Jinak řečeno, ne všechny náklady nejsou skutečně výdaje, ne všechny výnosy jsou skutečné příjmy.

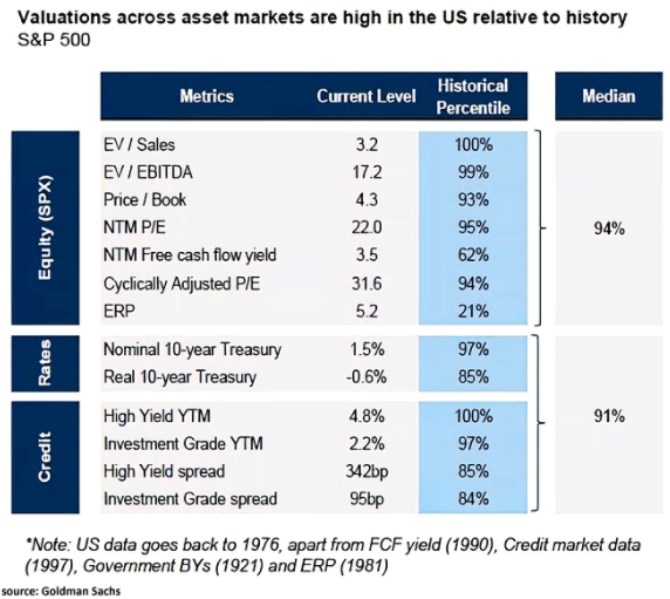

Před časem jsem poukazoval na to, že pokud poměřujeme ceny amerických akcií k toku hotovosti, historické srovnání nevychází tak našponovaně, jako u PE. Základem tohoto mého tvrzení byla práce analytiků Goldman Sachs, následující tabulka ukazuje aktuální data:

Zdroj: Twitter

Z historického hlediska je tedy více, či méně našponováno vše, jen mimo poměru cen akcií a FCF, tedy P/FCF (v tabulce konkrétně poměr obrácený, nazývaný FCF výnos/yield). A také mimo ERP, tedy rizikové prémie trhu. Ta je podle tabulky nyní dokonce z historického hlediska dost vysoko (trh je z tohoto pohledu podhodnocen, má prostor pro růst v případě, že by MRP klesala)*. Vysoké PE a relativně nízké (či nevysoké) P/FCF pak znamená jediné – firmy nyní „těží“ ze zisků vice hotovosti, než bývalo obvyklé. Nebo přesněji řečeno nyní vydělávají více, než naznačují jejich zisky.

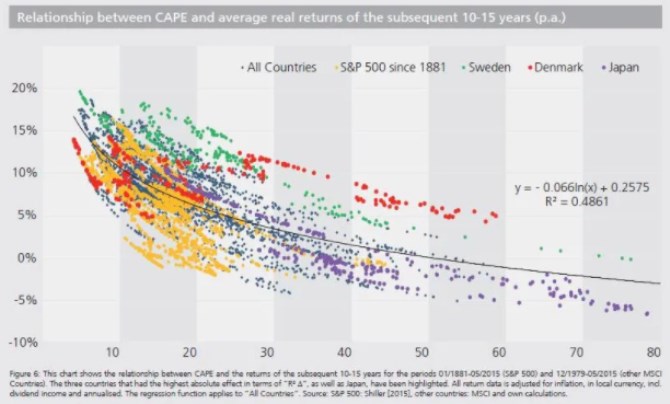

3. Budoucí návratnost, PE a P/FCF: Následující graf od JPMorgan je jednou zvíce variací na jedno téma: Čím vyšší (nižší) jsou současné valuace, o to nižší (vyšší) je budoucí návratnost akcií. Jde o intuitivní vztah, protože ceny akcií P může táhnout nahoru růst ziskovosti E, nebo valuace. Pokud ty jsou hodně vysoko, zbývají zisky. Pokud jsou nízko, jsou na další rally dva.

Zdroj: Twitter

Pointa tohoto třetího bodu mé dnešní úvahy je ta, že pokud by v grafu bylo místo PE (či zde cyklicky upraveného PE jménem CAPE) P/FCF, implikoval by graf vyšší budoucí návratnosti (CAPE nyní dosahuje více než 30).

* U ERP je ale v principu stejný problém, jako u PE – obvykle se počítá na základě zisků a ne FCF. Informace tu je pak v principu taková, že PE je vysoko kvůli nízkým bezrizikovým sazbám a pravděpodobně i vysokému očekávanému růstu zisků, ale ne kvůli nízkým rizikovým prémiím. Bez relevance to není, protože růst sazeb (oživení ekonomiky) by mohlo sice zvedat sazby, ale snižovat nejistotu a riziko a tudíž ony prémie. Další argument, proč růst sazeb nemusí automaticky znamenat pokles akcií.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- Valuace v USA vysoko. S jednou podstatnou výjimkou

- Trhy jsou zhypnotizovány a valuace leží nebezpečně vysoko

- Valuace technologií vysoko, ale ne přehnaně, Tesla stále atraktivní

- Valuace technologií vysoko, ale ne přehnaně, Tesla stále atraktivní

- Yardeni: Nový abnormál, zisky nahoru, valuace stále vysoko

- Neházejte všechny virtuální měny do jednoho pytle, jsou v nich podstatné rozdíly a ty rozhodnou o jejich úspěšnosti

- BCPP dnes přešla na Xetru - pouze jeden trh, delší obchodování, podstatné změny ve velikosti "lotů"

- Ta zábavná studie ukazuje jednu podstatnou věc

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory