Bankovní statistika za leden – podrobný komentář

Leden 2021

Komentář k hlavním indikátorům

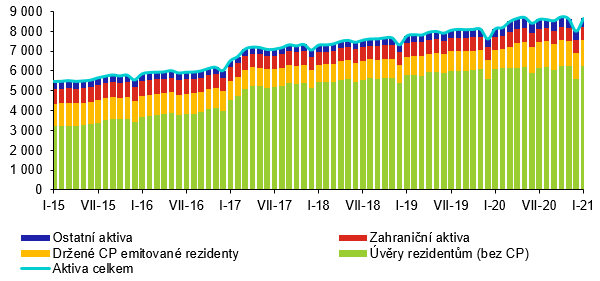

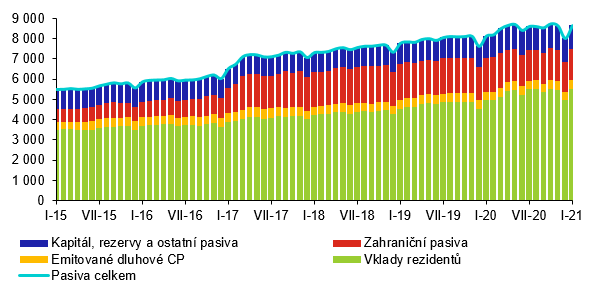

Bilanční suma bankovního sektoru ČR dosáhla na konci ledna 2021 hodnoty 8 661 mld. Kč. Dominantní položkou aktivní strany bilance jsou úvěry poskytnuté rezidentům. Jejich objem představoval 6 228 mld. Kč. Objem vkladů rezidentů, jenž tvoří nejvýznamnější položku pasiv bankovního sektoru, činil 5 536 mld. Kč.

Aktiva bankovního sektoru (mld. Kč)

Pasiva bankovního sektoru (mld. Kč)

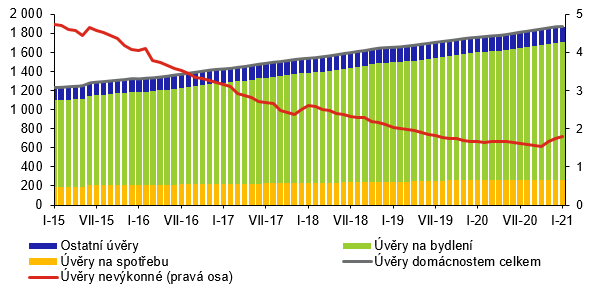

Objem úvěrů poskytnutých rezidentským domácnostem v ČR dosáhl v lednu 2021 výše 1 866 mld. Kč a meziměsíčně vzrostl o 4 mld. Kč. Pokud jde o účelovou strukturu úvěrů poskytnutých tomuto sektoru, objemově největší položku představují úvěry na bydlení (1 442 mld. Kč v lednu 2021, meziměsíční nárůst o 0,4 %). Ty tvoří 77 % z celkového objemu úvěrů poskytnutých domácnostem. Spotřebitelské úvěry ve srovnání s prosincem poklesly o 0,9 % na 262 mld. Kč. Přibližně od poloviny roku 2013 klesal podíl nevýkonných úvěrů, a to z 5,3 % v květnu 2013 až na 1,5 % v říjnu 2020. V listopadu se pak tento vývoj otočil a podíl nevýkonných úvěrů se mírně zvýšil na 1,7 %. V prosinci se podíl opět nepatrně zvýšil na 1,8 % a na této hodnotě setrval i v lednu 2021.

Úvěry rezidentským domácnostem podle účelu (mld. Kč) a podíl nevýkonných úvěrů (%)

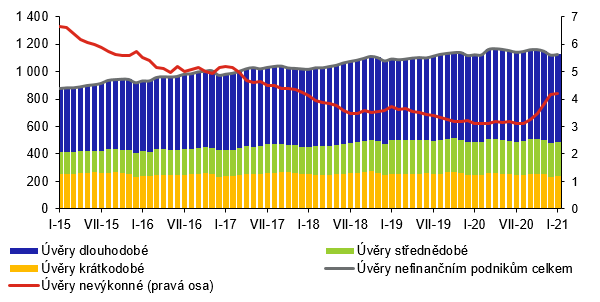

Mezi úvěry poskytnutými rezidentským nefinančním podnikům v ČR, jejichž objem dosáhl v lednu 2021 výše 1 128 mld. Kč (meziměsíční nárůst o 0,4 %, tj. 5 mld. Kč), mají v členění podle původní doby splatnosti nejvýznamnější podíl dlouhodobé úvěry. V lednu 2021 dosáhl objem dlouhodobých úvěrů hodnoty 640 mld. Kč (57 % z celkového objemu úvěrů poskytnutých tomuto sektoru). Od konce roku 2010 také pozvolna klesal podíl nevýkonných úvěrů na celkovém objemu úvěrů poskytnutých sektoru nefinančních podniků. Zatímco v prosinci 2010 činil zmíněný podíl 9 %, v roce 2020 od ledna do srpna se pak pohyboval mírně nad třemi procenty. Od září 2020 začal podíl nevýkonných úvěrů zvolna růst a v prosinci dosáhl 4,2 %, stejně jako v lednu 2021.

Úvěry rezidentským nefinančním podnikům podle původní doby splatnosti (mld. Kč) a podíl nevýkonných úvěrů (%)

Poznámky:

Další zprávy o bankách

Poslední zprávy z rubriky Osobní finance:

Přečtěte si také:

Příbuzné stránky

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- Bankovní statistika za leden – podrobný komentář

- Bankovní statistika – komentář. Bilanční suma bankovního sektoru ČR dosáhla na konci ledna 2020 hodnoty 8 139 mld. Kč.

- Bankovní statistika – komentář Leden 2023

- Bankovní statistika – komentář. Bilanční suma bankovního sektoru ČR dosáhla na konci září 2021 hodnoty 9 003 mld. Kč.

- Lednové statistiky bankovního trhu - první známky zvýšené nejistoty

- Komentář ČBA k datům z bankovní statistiky za květen 2016

- Komentář ČBA k datům z bankovní statistiky za září 2016

- Komentář ČBA k datům z bankovní statistiky za říjen 2016

Prezentace

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

25.11.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

22.11.2024 Výsledková sezóna: Obhájila Nvidia svou…

Okénko investora

Petr Lajsek, Purple Trading

Zmatek na ropném trhu. Jak se promítne do cen pohonných hmot?

Ali Daylami, BITmarkets

Olívia Lacenová, Wonderinterest Trading Ltd.

Elektrické návěsy od Range Energy: Klíč k udržitelnější kamionové dopravě?

Mgr. Timur Barotov, BHS

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Tomáš Vrňák, Ušetřeno.cz

Domácnosti si za plyn připlatí: Regulované poplatky vzrostou výrazně nad inflaci

Miren Memiševič, Skupina Klik.cz

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Martin Thienel, Kalkulátor.cz

Marek Pokorný, Portu

Jak snížit daně díky DIPu? Zde je návod pro vyplnění daňového přiznání

Tomáš Kadeřábek, Swiss Life Select